「保証人、保証会社でお困りの方必読情報」の記事一覧(260件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/09 17:03

SMBCファイナンスサービス(旧セディナ)の審査を突破する方法と、審査落ちした時の対処方法。審査の基準や特徴を大公開!

(この記事は約6分で読めます。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1 SMBCファイナンスサービスの概要

2 SMBCファイナンスサービスは信販系保証会社

3 なぜ審査基準が厳しいのか

4 審査に必要な書類

5 属性ごとの審査基準

6 保証料

7 審査期間

8 審査を突破する方法

9 審査に落ちてしまったときの対処方法

10 まとめ

1.SMBCファイナンスサービスの概要

社名:SMBCファイナンスサービス株式会社

本社所在地:東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル

資本金:82,843百万円(2023年3月末時点)

従業員数:2,816名(2023年3月末時点)

2.SMBCファイナンスサービスは信販系保証会社

保証会社には3つのレベルがあります。

レベル高

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル低

下から上に行くほど審査の難易度が上がります。SMBCファイナンスサービスはこの「信販系保証会社」の中でも最上級の審査の厳しさを誇っています。なお信販系保証会社にはほかにも以下のようなところがあります。

株式会社アプラス

株式会社エポスカード

株式会社ジャックス

株式会社クレディセゾン

株式会社SMBCファイナンスサービス

株式会社ライフ

このようにクレジットカード会社系の会社の顔ぶれがうかがえます。

SMBCファイナンスサービスも例に漏れず、OMCカードや三井住友系列のクレジットカードを発行している会社が母体になっています。

また、家賃や保証料を提携カードで支払う場合にポイントの還元などの優遇も受けられます。

3.なぜ審査基準が厳しいのか

SMBCファイナンスサービスは、審査の基準をする際に、下記を重要視します。

①金融情報が焦げ付い(ローンやクレカ支払いの遅延がないか)てないか

②CIC,JICCで家賃滞納履歴が確認できるか

③審査要件(保証会社毎のチェック項目)をクリアしているか

④反社会勢力に該当しないか

この4要件です。

とはいえ、この要件は他の保証会社でも該当要件に当てはまることがありますが、SMBCファイナンスサービスの場合は①と②をチェックするという点が審査の難易度を上げているポイントです。

通常は「①&③&④」か「②&③&④」ですが、「①~④」全てをクリアしないと審査が通らないということです。そのため、審査が通る方というのが限られてくるということになります。

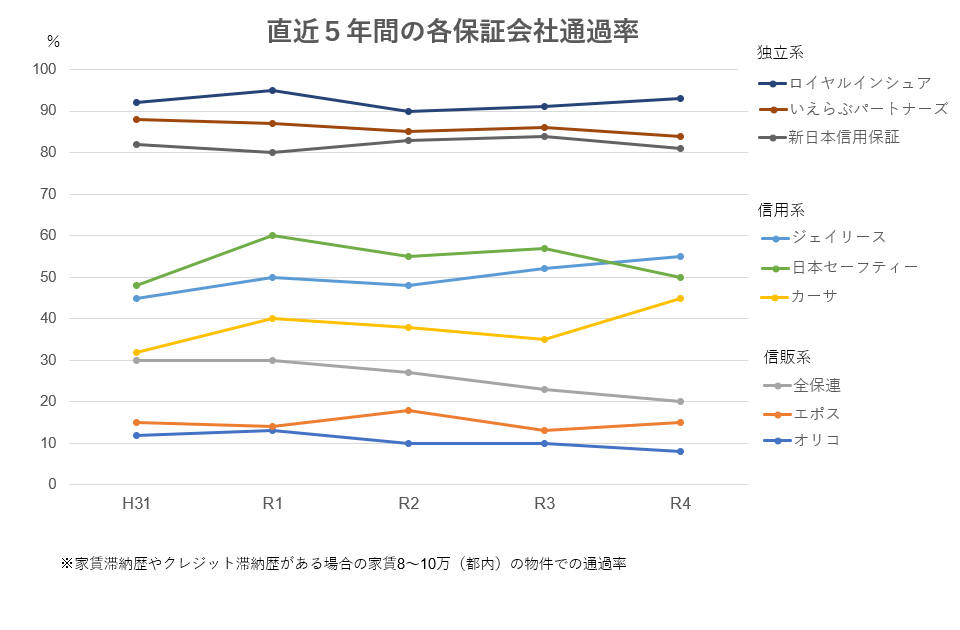

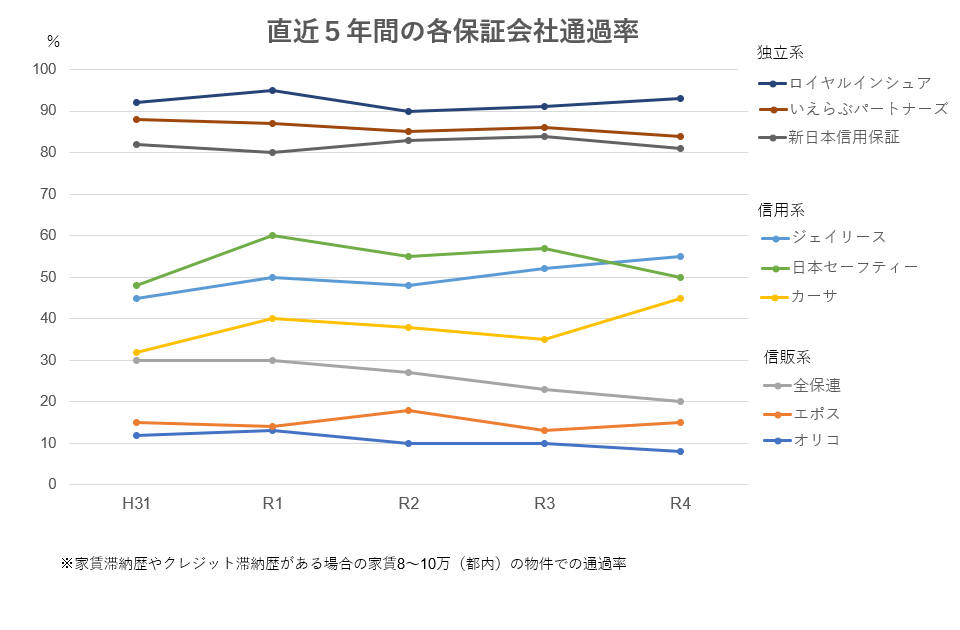

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4. 審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

| 属性 | 必要書類 |

| 未成年 | 親権同意書 |

| 自営業者 | 確定申告書、納税証明書など |

| 内定者・転職者 | 内定通知書、通帳コピーなど |

| 生活保護受給者 | 保護決定通知書(受給額がわかるもの) |

| 年金受給者 | 年金受給証明書(受給額がわかるもの) |

| 外国籍 | 在留カード、特別永住者証明書 |

| 夜職 | 通帳コピー |

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

SMBCファイナンスサービスの入居審査は前述したように厳しいです。

家賃の支払い能力だけでなく個人信用情報まで調べられます。

そのため5~10年以内に傷があるブラックリストだとほぼ落ちます。

継続的に家賃が払える状況なのか確かめるため、本人の職業や勤続年数などもチェックします。

将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇無職の場合

無職の場合は家賃を支払える根拠を示すのが難しいためかなり通りにくいです。

家賃2年分(24ヶ月分)の貯金がある、内定が決まっているなど、支払い能力が示せるなら

審査に通る可能性はあるので相談してみましょう。

◇外国籍の場合

審査通過は可能です。

申し込み時に「在留カード、特別永住者証明書」が必要となります。

◇未成年の場合

未成年でも基準をクリアすれば通ります。

家賃の支払い方法を説明したり、「法定代理人同意書」を提出すれば大丈夫です。

◇生活保護の場合

家賃の支払い能力を示せれば通ります。

毎月固定でお金が入ってくるという点から無職より優遇されます。

また収入に対して家賃が高すぎる場合も審査に不利となります。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.保証料

2024年現在では、下記です。

①初回保証料:総家賃の50%(最低額は20,000円)

②月額保証料:総賃料の1%

③更新料 :なし

①は、最初だけ払います。

②は、毎月払います。

保証料は、賃貸契約の初期費用に含まれますが、基本的にはカード支払いができない属性の支払い項目です。そのため、一括で支払いをする必要があります。

初期費用が捻出しづらい方や、初期安で物件を探したい方はツライところです。

---

【裏技】

仮に、物件が空室期間が6ヶ月など、難有りな物件の場合は、初回保証料を貸主(大家さん)に負担してもらうという交渉ができます。

通常の礼金をゼロにするよりも、交渉しやすいこともあるので、空室期間が長いかどうかを仲介会社に聞いてみるといいかもしれません。

---

他の保証会社との違いは、更新料がない代わりに、月額保証料があるというイメージです。

ですが、この月額保証料は掛け捨てしているだけの無駄払いに見えますが、セゾンの場合、家賃は自動引き落としです。そのため、自動引き落としではない場合、家賃は振込みですがその際に銀行に払う振込手数料(220円~770円)がかからないという点が大きなポイントです。

また、振込に行くという手間がかからないのも大きなポイントです。手間なく、振込手数料なく支払えるというのが「①」を支払う最大のメリットです。

7.審査期間

通常:3-7日程度

審査落ち:即日

上記はあくまで目安です。また、保証会社の審査が完了しても、大家さんの最終審査が完了しないと、申込者に審査通過連絡がいかない場合もあります。

審査期間が通常よりも難航する場合は、この期間よりも超える場合があります。具体的には以下の理由によります。

・長期休業中(年末年始、GW、お盆)

・管理会社が大家さんと連絡が取れない

・大家さんからの連絡が遅い

いずれも大家さんと管理会社の事情によります。そのため、不動産仲介(客付け)会社を挟んでの取引となる場合、時期を早めるには交渉力が必要です。

審査には時間がかかるため、急いで引っ越したい場合は要注意。

具体的には、前述した通り審査期間は1-3日間かかります。もし今すぐ(一週間後など)に引っ越したいと考えている場合は、できる限り早く動き出すようにしましょう。

保証会社の審査が終わった後は、管理会社と大家さんの審査に進むことになります。

ここで仮に審査に必要な書類の提出が遅れたり、本人確認の電話に対応できなかったりすると追加で日数がかかることに。

もし電話に出られなかった時は、すぐに折り返すようにしてください。

8.審査を突破する方法

ズバリ、審査に自信がない方は、下記を試してみてください。

①連帯保証人が付けれる方:申込=審査をする“前に”、連帯保証人を付けれるということをアピールする。

②預貯金がある方:申込=審査をする“前に”、家賃×24ヶ月分が貯っている預金通帳を提出できることをアピールする。

③申込書は自筆で書くようにする。

④審査が緩い保証会社で二次審査をしてもらう。

①は、どの保証会社でも提案を受けると、好印象を受けます。そのため、親や親類が支援してくれる場合は遠慮なくスネをかじりましょう。とはいえ、1つリスクがあるとすると、親から「保証会社に入るのになぜ、俺(私)が連帯保証人になるんだ?そんな物件やめてしまえ」という思わぬ反感を買うことがあります。

②は、収入や勤務期間、雇用形態などで不安がある方がとるといい方法です。その際、預貯金の目安は家賃の1年半~2年分貯まっていると安全圏内です。

③は、代筆が不可なことがあるためです。申込書の記入は、不動産会社の人が代筆してくれることがありますが、審査が厳しい保証会社の場合は、代筆を見抜いて審査否決を出す場合があります。

これは、私たちの業界では凡ミスと言われるレベルですが、新人営業マンの場合、よくこれをやります。。

そうなってしまっては、遅いため事前に回避できるリスクは失くすように努めましょう。

④は、最も現実的な方法の1つです。

保証会社の審査というものは不運に落ちてしまうことがあります。その理由は不明確ですが、管理会社も保証会社からその内容を聞かされることはありません(例外を除く)。

そのため、一般的には、管理会社は保証会社の一次審査で通らなかった人ように他の保証会社で審査をしてくれます。これを「二次審査」と呼びます。

具体的に言うと、

一次審査:SMBCファイナンスサービス【審査NG】

↓

二次審査:全保連【審査NG】

↓

三次審査:いえらぶパートナーズ【審査OK】

という流れです。最後のいえらぶパートナーズで審査が通れば、申込者は審査が通り、契約に進むことができます。

結局、大家さんは家賃が滞りなく入金されればよく、申込者は審査が通れば保証会社がどこでもいいという考えがあります。

そのため、一次審査でNGだったとしても、二次三次と諦めずに不動産会社に審査をしてもらうように交渉しましょう。

※ただし、家賃に対して収入が低すぎることや、そもそも無職やネットに名前が悪評として掲載されている場合は、この限りではありません。

9.審査に落ちてしまったときの対処方法

前述の通り、セゾンの審査は非常に厳しいため、セゾンだけで入居審査をすることはほとんどありません。

多くの管理会社が、審査否決後にその他の保証会社で審査をしてくれます。ですので、もし審査落ちしても安心してください。

ただし、管理会社の担当者に対して、悪評を受けるような対応はしないように心がけましょう。ここが重要です。

悪評を受けるポイントをいくつか挙げると以下の通りです。

①審査に必要な付随書類(収入証明書、所得証明書、身分証明書等)の提出が申込後3日経っても提出しない

②本人確認の電話時に、横柄な態度を取る

③管理会社立会いのもとで内見するときに、服装(派手or不清潔)・言動(タメ口、だらだら話など)・態度(横柄や不愛想)などをすること。

こういった相手にマイナスポイントを与える行為は、管理会社の担当者の方が、「何となくこの人を入居させたらトラブル起こしそうだから、セゾンが落ちたら断ってしまおう」という結果になりかねません。

本来は他の保証会社でも審査ができたものですが、もったいないことになります。

上記に挙げた例は一部です。要点は、“自分がされて嫌なことはしない”ということです。逆に言葉は悪いですが、その一瞬だけ猫をかぶればいいのです。

その他の対処法としては、以下のようなものがあります。

①連帯保証人をつける

②両親など、親族の名義で代理契約をしてもらう

①連帯保証人をつける

保証会社によっては、連帯保証人をつければ審査が通りやすくなるということがあります。

審査が不安で頼れそうな人がいる場合は、連帯保証人をつけて申し込むのがおすすめです。

連帯保証人というのは大きな責任が伴うため、お願いする時は親族など身近な人にしてくださいね。

連帯保証人も入居者と同じで収入などの審査があります。

目安として、審査を受ける家賃の36倍以上の収入がある1-2親等(両親や祖父母)の親族だと保証会社側に了承してもらえる可能性が高いです。

また、もし連帯保証人をつけられる場合は「保証会社を使わないで契約したい」と交渉してみるのも一つの手です。

大家さんにとっては保証会社を利用するよりもリスクが伴うため了承してもらえる確率は高くないですが、ダメでもともとくらいの感覚で相談してみましょう。

②両親など、親族の名義で代理契約をしてもらう

代理契約とは、入居する人以外の別の人に契約してもらう方法です。

滞納歴などが理由で入居予定者の信用情報に傷があり、本人の名義で契約が難しい時に有効な方法です。

代理契約者の条件としては、前述した連帯保証人とほとんど同じです。

代理契約をする際には大家さんの許可が必要になため、希望する場合は必ず不動産屋にあらかじめ相談するようにしてください。

10.まとめ

SMBCファイナンスサービスの審査は業界内でも大変厳しいものです。私も、過去自分が住む物件で審査に落ちたことがあります。その経験も記載内容にはいかされているため是非ご参考ください。

ここで最後にワンポイントですが、金融情報(CIC)がブラックでも5年を過ぎれば、その情報はCICから抹消されるという情報があります。これは事実です。

ですが、

保証会社がその過去の履歴を抹消するということはありません。

正確には、抹消されるというのは希望的観測で、実際に抹消する必要がないため、過去の金融ブラック情報は残しておく可能性が高いということです。そのため、大前提としては、金融情報はブラックにならないことが最適ですが、もしそのような状態になっても事前に回避策等を知っておけば、無用なストレスが減ります。

当社のBLOG情報には有益な最新情報が無料で取得できます。その他情報も併せてご確認ください。

ご予約カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は弊社物件の一部です。

(登録は無料です)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/09 15:41

セゾンカードが提供する家賃保証。

クレディセゾンの審査を突破する方法と、審査落ちした時の対処方法。審査の基準や特徴を大公開!

(この記事は約6分で読めます。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1 クレディセゾンの概要

2 クレディセゾンは信販系保証会社

3 なぜ審査基準が厳しいのか

4 審査に必要な書類

5 属性ごとの審査基準

6 保証料

7 審査期間

8 審査を突破する方法

9 審査に落ちてしまったときの対処方法

10 まとめ

1.クレディセゾンの概要

社名:株式会社クレディセゾン

本社所在地:東京都豊島区東池袋3-1-1 サンシャイン60・52F

事業開始:1951年5月1日

資本金:759億29百万円

従業員数:18,310名

2.クレディセゾンは信販系保証会社

保証会社には3つのレベルがあります。

レベル高

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル低

下から上に行くほど審査の難易度が上がります。クレディセゾンはこの「信販系保証会社」の中でも最上級の審査の厳しさを誇っています。なお信販系保証会社にはほかにも以下のようなところがあります。

株式会社アプラス

株式会社エポスカード

株式会社ジャックス

株式会社クレディセゾン

株式会社セディナ

株式会社ライフ

このようにクレジットカード会社系の会社の顔ぶれがうかがえます。

「セゾンの家賃保証」の契約者がセゾンカードの新規申し込みをした場合、カード年会費や優待サービスが受けられる等の特典が付きます。

また、家賃や保証料をセゾンカードで支払う場合にポイントの還元などの優遇も受けられます。

3.なぜ審査基準が厳しいのか

クレディセゾンは、審査の基準をする際に、下記を重要視します。

①金融情報が焦げ付い(ローンやクレカ支払いの遅延がないか)てないか

②CIC,JICCで家賃滞納履歴が確認できるか

③審査要件(保証会社毎のチェック項目)をクリアしているか

④反社会勢力に該当しないか

この4要件です。

とはいえ、この要件は他の保証会社でも該当要件に当てはまることがありますが、クレディセゾンの場合は①と②をチェックするという点が審査の難易度を上げているポイントです。

通常は「①&③&④」か「②&③&④」ですが、「①~④」全てをクリアしないと審査が通らないということです。そのため、審査が通る方というのが限られてくるということになります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4. 審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

| 属性 | 必要書類 |

| 未成年 | 親権同意書 |

| 自営業者 | 確定申告書、納税証明書など |

| 内定者・転職者 | 内定通知書、通帳コピーなど |

| 生活保護受給者 | 保護決定通知書(受給額がわかるもの) |

| 年金受給者 | 年金受給証明書(受給額がわかるもの) |

| 外国籍 | 在留カード、特別永住者証明書 |

| 夜職 | 通帳コピー |

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

クレディセゾンの入居審査は前述したように厳しいです。

家賃の支払い能力だけでなく個人信用情報まで調べられます。

そのため5~10年以内に傷があるブラックリストだとほぼ落ちます。

継続的に家賃が払える状況なのか確かめるため、本人の職業や勤続年数などもチェックします。

将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇無職の場合

無職の場合は家賃を支払える根拠を示すのが難しいためかなり通りにくいです。

家賃2年分(24ヶ月分)の貯金がある、内定が決まっているなど、支払い能力が示せるなら

審査に通る可能性はあるので相談してみましょう。

◇外国籍の場合

審査通過は可能です。

申し込み時に「在留カード、特別永住者証明書」が必要となります。

◇未成年の場合

未成年でも基準をクリアすれば通ります。

家賃の支払い方法を説明したり、「法定代理人同意書」を提出すれば大丈夫です。

◇生活保護の場合

家賃の支払い能力を示せれば通ります。

毎月固定でお金が入ってくるという点から無職より優遇されます。

また収入に対して家賃が高すぎる場合も審査に不利となります。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.保証料

2024年現在では、下記です。

①初回保証料:総家賃の50%(最低額は20,000円)

②月額保証料:総賃料の1%

③更新料 :なし

①は、最初だけ払います。

②は、毎月払います。

保証料は、賃貸契約の初期費用に含まれますが、基本的にはカード支払いができない属性の支払い項目です。そのため、一括で支払いをする必要があります。

初期費用が捻出しづらい方や、初期安で物件を探したい方はツライところです。

---

【裏技】

仮に、物件が空室期間が6ヶ月など、難有りな物件の場合は、初回保証料を貸主(大家さん)に負担してもらうという交渉ができます。

通常の礼金をゼロにするよりも、交渉しやすいこともあるので、空室期間が長いかどうかを仲介会社に聞いてみるといいかもしれません。

---

他の保証会社との違いは、更新料がない代わりに、月額保証料があるというイメージです。

ですが、この月額保証料は掛け捨てしているだけの無駄払いに見えますが、セゾンの場合、家賃は自動引き落としです。そのため、自動引き落としではない場合、家賃は振込みですがその際に銀行に払う振込手数料(220円~770円)がかからないという点が大きなポイントです。

また、振込に行くという手間がかからないのも大きなポイントです。手間なく、振込手数料なく支払えるというのが「①」を支払う最大のメリットです。

7.審査期間

通常:3-7日程度

審査落ち:即日

上記はあくまで目安です。また、保証会社の審査が完了しても、大家さんの最終審査が完了しないと、申込者に審査通過連絡がいかない場合もあります。

審査期間が通常よりも難航する場合は、この期間よりも超える場合があります。具体的には以下の理由によります。

・長期休業中(年末年始、GW、お盆)

・管理会社が大家さんと連絡が取れない

・大家さんからの連絡が遅い

いずれも大家さんと管理会社の事情によります。そのため、不動産仲介(客付け)会社を挟んでの取引となる場合、時期を早めるには交渉力が必要です。

審査には時間がかかるため、急いで引っ越したい場合は要注意。

具体的には、前述した通り審査期間は1-3日間かかります。もし今すぐ(一週間後など)に引っ越したいと考えている場合は、できる限り早く動き出すようにしましょう。

保証会社の審査が終わった後は、管理会社と大家さんの審査に進むことになります。

ここで仮に審査に必要な書類の提出が遅れたり、本人確認の電話に対応できなかったりすると追加で日数がかかることに。

もし電話に出られなかった時は、すぐに折り返すようにしてください。

8.審査を突破する方法

ズバリ、審査に自信がない方は、下記を試してみてください。

①連帯保証人が付けれる方:申込=審査をする“前に”、連帯保証人を付けれるということをアピールする。

②預貯金がある方:申込=審査をする“前に”、家賃×24ヶ月分が貯っている預金通帳を提出できることをアピールする。

③申込書は自筆で書くようにする。

④審査が緩い保証会社で二次審査をしてもらう。

①は、どの保証会社でも提案を受けると、好印象を受けます。そのため、親や親類が支援してくれる場合は遠慮なくスネをかじりましょう。とはいえ、1つリスクがあるとすると、親から「保証会社に入るのになぜ、俺(私)が連帯保証人になるんだ?そんな物件やめてしまえ」という思わぬ反感を買うことがあります。

②は、収入や勤務期間、雇用形態などで不安がある方がとるといい方法です。その際、預貯金の目安は家賃の1年半~2年分貯まっていると安全圏内です。

③は、代筆が不可なことがあるためです。申込書の記入は、不動産会社の人が代筆してくれることがありますが、審査が厳しい保証会社の場合は、代筆を見抜いて審査否決を出す場合があります。

これは、私たちの業界では凡ミスと言われるレベルですが、新人営業マンの場合、よくこれをやります。。

そうなってしまっては、遅いため事前に回避できるリスクは失くすように努めましょう。

④は、最も現実的な方法の1つです。

保証会社の審査というものは不運に落ちてしまうことがあります。その理由は不明確ですが、管理会社も保証会社からその内容を聞かされることはありません(例外を除く)。

そのため、一般的には、管理会社は保証会社の一次審査で通らなかった人ように他の保証会社で審査をしてくれます。これを「二次審査」と呼びます。

具体的に言うと、

一次審査:クレディセゾン【審査NG】

↓

二次審査:全保連【審査NG】

↓

三次審査:いえらぶパートナーズ【審査OK】

という流れです。最後のいえらぶパートナーズで審査が通れば、申込者は審査が通り、契約に進むことができます。

結局、大家さんは家賃が滞りなく入金されればよく、申込者は審査が通れば保証会社がどこでもいいという考えがあります。

そのため、一次審査でNGだったとしても、二次三次と諦めずに不動産会社に審査をしてもらうように交渉しましょう。

※ただし、家賃に対して収入が低すぎることや、そもそも無職やネットに名前が悪評として掲載されている場合は、この限りではありません。

9.審査に落ちてしまったときの対処方法

前述の通り、セゾンの審査は非常に厳しいため、セゾンだけで入居審査をすることはほとんどありません。

多くの管理会社が、審査否決後にその他の保証会社で審査をしてくれます。ですので、もし審査落ちしても安心してください。

ただし、管理会社の担当者に対して、悪評を受けるような対応はしないように心がけましょう。ここが重要です。

悪評を受けるポイントをいくつか挙げると以下の通りです。

①審査に必要な付随書類(収入証明書、所得証明書、身分証明書等)の提出が申込後3日経っても提出しない

②本人確認の電話時に、横柄な態度を取る

③管理会社立会いのもとで内見するときに、服装(派手or不清潔)・言動(タメ口、だらだら話など)・態度(横柄や不愛想)などをすること。

こういった相手にマイナスポイントを与える行為は、管理会社の担当者の方が、「何となくこの人を入居させたらトラブル起こしそうだから、セゾンが落ちたら断ってしまおう」という結果になりかねません。

本来は他の保証会社でも審査ができたものですが、もったいないことになります。

上記に挙げた例は一部です。要点は、“自分がされて嫌なことはしない”ということです。逆に言葉は悪いですが、その一瞬だけ猫をかぶればいいのです。

その他の対処法としては、以下のようなものがあります。

①連帯保証人をつける

②両親など、親族の名義で代理契約をしてもらう

①連帯保証人をつける

保証会社によっては、連帯保証人をつければ審査が通りやすくなるということがあります。

審査が不安で頼れそうな人がいる場合は、連帯保証人をつけて申し込むのがおすすめです。

連帯保証人というのは大きな責任が伴うため、お願いする時は親族など身近な人にしてくださいね。

連帯保証人も入居者と同じで収入などの審査があります。

目安として、審査を受ける家賃の36倍以上の収入がある1-2親等(両親や祖父母)の親族だと保証会社側に了承してもらえる可能性が高いです。

また、もし連帯保証人をつけられる場合は「保証会社を使わないで契約したい」と交渉してみるのも一つの手です。

大家さんにとっては保証会社を利用するよりもリスクが伴うため了承してもらえる確率は高くないですが、ダメでもともとくらいの感覚で相談してみましょう。

②両親など、親族の名義で代理契約をしてもらう

代理契約とは、入居する人以外の別の人に契約してもらう方法です。

滞納歴などが理由で入居予定者の信用情報に傷があり、本人の名義で契約が難しい時に有効な方法です。

代理契約者の条件としては、前述した連帯保証人とほとんど同じです。

代理契約をする際には大家さんの許可が必要になため、希望する場合は必ず不動産屋にあらかじめ相談するようにしてください。

10.まとめ

クレディセゾンの審査は業界内でも大変厳しいものです。私も、過去自分が住む物件で審査に落ちたことがあります。その経験も記載内容にはいかされているため是非ご参考ください。

ここで最後にワンポイントですが、金融情報(CIC)がブラックでも5年を過ぎれば、その情報はCICから抹消されるという情報があります。これは事実です。

ですが、

保証会社がその過去の履歴を抹消するということはありません。

正確には、抹消されるというのは希望的観測で、実際に抹消する必要がないため、過去の金融ブラック情報は残しておく可能性が高いということです。そのため、大前提としては、金融情報はブラックにならないことが最適ですが、もしそのような状態になっても事前に回避策等を知っておけば、無用なストレスが減ります。

当社のBLOG情報には有益な最新情報が無料で取得できます。その他情報も併せてご確認ください。

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は弊社物件の一部です。

(登録は無料です)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/09 14:00

独立系保証会社の「大成保証」。実際審査は

厳しい?ゆるい?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. 大成保証の概要

2. 大成保証は独立系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. 大成保証の審査に落ちたときの対処法

10. まとめ

1.大成保証の概要

平成28年に創業した家賃保証会社です。都心部の管理会社がサブで使っているケースが多く、

大成保証をメインで使っているところはほぼありません。

特徴として、年齢や国籍など、審査対象は幅広く門戸を広げており、審査基準も比較的緩め。

また、多言語での対応も行っており外国籍の入居者も幅広く受け入れている。

家賃保証事業のほか、医療保障や自動車保証事業も行っている。

会社名:大成保証株式会社

所在地:東京都港区赤坂3-2-8 VORT赤坂見附Ⅱ4階

創立:平成28年6月

加盟機関:-

2.大成保証は独立系保証会社(審査難易度:★☆☆☆☆)

保証会社には3つのレベルがあります。

※(カッコ)は加盟している保証協会の略称です。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社(-)

レベル【低】

下から上に行くほど審査の難易度が上がります。

なお、「独立系保証会社」は、保証会社レベルでは最下位と言えます。なお、独立系保証会社は他にも以下のような会社があります。

★=審査難易度

日本賃貸保証(JID)★★★★★

ジェイリース★★★★☆

ダ・カーポ★★★★☆

宅建ブレインズ★★★☆☆

ナップ賃貸保証★★★☆☆

アイ・シンクレント★★★☆☆

P-Rent★★☆☆☆

いえらぶパートナーズ★★☆☆☆

アドヴェント★ ☆ ☆ ☆ ☆

大成保証★☆☆☆☆

日本賃貸住宅保証★☆☆☆☆

など、他数十社

※★は「独立系保証会社」内比較での難易度

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(大成保証の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、申込の内容通りに対応しているか。

⑤エゴサーチで名前が表示されないか。※

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、大成保証の物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由大成保証の社内審査で否決する場合は、

上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。

そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラムにて掲載します。

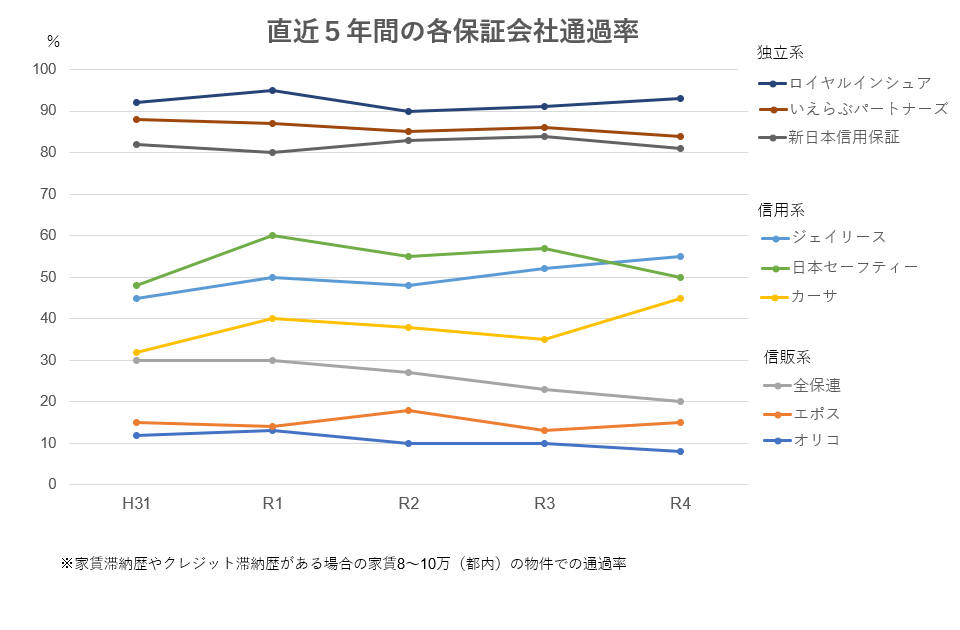

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

全体的には、独立系保証会社の中でも審査が下位と言われています。

ただし将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇水商売の場合

収入を給与明細等で示すことができれば審査通過は可能です。

収入を給与明細などで示せば独立系の保証会社の審査には比較的通りやすいです。

ただし管理会社や大家さんの審査に引っかかるケースが多いです。

◇無職の場合

無職の場合でも、審査通過確率は「〇」ですが、あくまでも預貯金が一定金額ある場合や連帯保証人がいる。さらには就職が決まっている(内定状態)など、家賃支払能力が将来的にも確保されている状態です。

無職だと家賃を支払える根拠が薄いので、通帳コピーなどを見せて「預貯金審査」で進めることが多いです。就職する会社がすでに決まっている場合は、内定通知書を提示することで審査に通りやすくなります。

また、どの保証会社の審査でも共通して、収入に対して家賃が高いと審査に落ちやすくなります。

目安としては「月の手取り3分の1」まで家賃を抑えると高確率で審査に通過できます。

【家賃に対する収入目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:3-4日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。注意点として、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類が大成保証に未着(仲介会社に渡してもそこから先が怠慢で大成保証に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

初回保証料:総家賃の50%(最低額は20,000円)

更新料 :1万円/年

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

9.大成保証の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の独立系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

④他の物件は、大家さん直接で審査なしか、審査通過率99%の保証会社(非公開)を利用するしか道は残されていません。

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。

理論上は、独立系は審査が通ることを前提に行うからです。

審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。

不安な方は再申し込み前に一度、エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、大成保証の審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、独立系保証会社へ申込をします。

審査が落ちそうな要因がご自身で心当たりがある場合は

申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合や、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:28

不動産会社に勤務する人は、賃貸の審査に通りにくいという「業界あるある」。その理由を説明します。

(この記事は、約3分で読めます)

Tweet

目次

1. 賃貸契約は同業者(不動産会社)NGのケースがある

2. 不動産会社の社員が審査に通りにくい理由

理由1. 大家さんを"抜かれる"可能性がある

理由2. 大家さんに物件売却の交渉をされる可能性がある

3. まとめ

1. 賃貸契約は同業者(不動産会社)NGのケースがある

賃貸の入居審査では、なぜか不動産業界に勤めている人が審査に落ちやすいという傾向にあります。

実は、かくいう筆者も、以前に審査を申し込んだ際、「大家さんの判断で審査落ちとなりました」とだけ連絡があり、はっきりとした理由を告げられないまま審査落ちになってしまった経験があります。

収入に対して家賃が高すぎるわけでもなく、過去に家賃滞納や金融事故を起こしているわけでもなかったので、当時は審査に落ちてしまった理由がよく分かりませんでしたが、おそらく同業者NGの不動産会社だったのだろうと思います。

これは、決して「なんとなく」というわけではなく、実は明確に理由があります。

情報と人脈で成り立っている不動産業界ならではの理由が存在します。

2. 不動産会社の社員が審査に通りにくい理由

理由1. 大家さんを"抜かれる"可能性がある

まず、"抜く"とは業界用語なのですが、大家さんから賃貸管理を任されている会社をはさまず、

直接その大家さんに交渉することを"抜く"といいます。

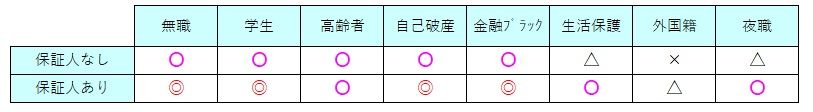

賃貸を借りられた方だと経験があると思いますが、契約書類には大家さんの情報が明確に記載されています。

例えば、重要事項説明書には登記簿(謄本)に記載された事項という欄に、大家さんの氏名と住所が記載されています。

また、大家さんの電話番号がはっきりと書面に記載されていることもあります。

つまり、賃貸契約をしてしまえば、その物件の大家さんの情報は簡単に手に入ることになります。

▼重要事項説明書 「登記簿に記載された事項」

借主が不動産業者の場合、賃貸の客付けや管理のノウハウを持っているため、大家さんに直接交渉されてしまうと、管理会社にとって大事なお客様(=物件の大家さん)を取られてしまう可能性があるため、同業NGであることが多いのです。

理由2. 大家さんに物件売却の交渉をされる可能性がある

これは、売買をやっている業者に言えることなのですが、大家さんに直接交渉して、売買仲介に入る目的や、中古物件を自社で仕入れる目的で「物件を売却しませんか?」と話を持ち掛けるのではと疑われることがあります。

管理会社にとってみれば、賃貸管理だけでなく、物件の売却時も仲介に入ることができなくなり、当然仲介手数料も入ってこなくなります。

賃貸管理手数料や賃貸借契約の仲介手数料に比べて、売買の手数料は額が大きいため、売買仲介は何としても他業者に取られたくないのが本音です。

そのため、売買をやっている業者に勤務する人は特に審査が厳しくなります。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. まとめ

今回の記事では職業によって入居審査が通りづらい一例として不動産業者を取り上げました。

もし入居審査に不安がある、または審査に落ちてしまってお困りの方はぜひエース不動産へお気軽にご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:28

入居審査には年齢制限があります。55歳を超えると厳しい。契約者と連帯保証人の年齢の注意点とは

(この記事は、約3分で読めます)

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1. 一般的に22歳~55歳は比較的審査に通りやすい

2. 連帯保証人を立てる際の年齢の注意点

2.1 高齢すぎる親

2.2 若くて収入があまりない子供

3. まとめ

1. 一般的に22歳~55歳は比較的審査に通りやすい

一般的に、賃貸の入居審査で通りやすい年齢層は22歳~55歳です。

この年齢層はいわゆる「現役世代」と呼ばれ、健康に働き続けることができ毎月安定した収入があるとみなされるからです。

だからといって21歳以下や56歳以上の人が賃貸契約できないかというと、そんなことはありません。

単独では審査に通りにくい傾向にあるので、連帯保証人を立てると審査を有利に進めることができます。

ただ、連帯保証人を立てる際は誰でもいい訳ではなく、こちらも年齢的にNGなケースがあります。

次の章で連帯保証人の年齢の注意点を説明していきます。

2. 連帯保証人を立てる際の年齢の注意点

まず、連帯保証人とは、賃貸の契約者本人が何らかの理由で家賃を支払えなくなった場合、代わりに家賃を支払う役割の人です。

基本的には親族であることが望ましいのですが、親族であるからといって誰でもなれるわけではなく、連帯保証人には契約者本人と同等の、またはそれ以上の支払い能力がもとめられます。

なぜなら、連帯保証人は自分自身の生計を立てる能力+もしもの際に他人の家賃をカバーできる能力が必要だからです。

以下に挙げたケースでは、いくら親族であっても連帯保証人としては承認されないことが多いので、注意しましょう。

✓ 高齢すぎる親

親が既に定年を迎えており、年金暮らしをしている場合場合は、基本的には連帯保証人として申請しないほうがよいでしょう。

なぜなら、年金は自分の生活を営む最低限くらいの額しかもらえないのため、もし契約者本人が家賃を滞納した場合に肩代わりできる能力がないと判断される可能性が高いです。

また、あまりに高齢すぎると賃貸中に亡くなってしまうリスクもあり、他に連帯保証人が立てられなくなる恐れがあることも大きな理由です。

✓若くて収入があまりない子供

例えば、あなたに20歳の子供がいたとします。

そしてその子供はアルバイト収入のみ。

こういったケースも、子供を連帯保証人に立てることはできません。

なぜなら、上記でも説明したとおり、アルバイト収入では自分の生計を立てるのに精いっぱいで、他人の家賃の支払をカバーできる能力はないと判断されてしまうからです。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. まとめ

今回の記事では年齢によって入居審査が通りづらい一例を取り上げました。

もし年齢的に入居審査に不安がある、連帯保証人がいないなどお困りの方はぜひエース不動産へお気軽にご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:28

手書きであることが多い入居審査申込書。筆跡や文字のきれいさも見られています。

(この記事は、約3分で読めます)

Tweet

目次

1. 入居申込書は手書きであることが多い

2. 文字のきれいさや筆跡を見られる理由

3. まとめ

1. 入居申込書は手書きであることが多い

賃貸の入居申込書は一般的には手書きであることが多いです。

最近ではWEBからの予約や、店頭でタブレット等で申し込み内容を入力して審査を受け付けている不動産会社も出てきました。

しかし、まだまだそのようなシステムを導入している不動産会社は少数派で、「申込書は紙で書く」という文化が根強く残っています。

中には審査時には必ず筆跡を見たいという管理会社や大家さんもおり、あえて申込書を手書きで書かせているところも少なからず存在します。

では、申込書の筆跡から何を見ているのでしょうか?

審査の裏側でチェックされているポイントを次節で説明します。

2. 文字のきれいさや筆跡を見られる理由

まず第一の理由としては、文字の書き方からその人の人柄がうかがえるからです。

あまりにも文字が汚いと、人柄に問題があるのでは?と疑われることがあります。

例えば、近所トラブルを起こしたり、金銭管理がなっておらず、家賃を滞納するのではないかと疑われてしまいます。

次に上げられる理由として、自筆(申込者本人が書いている)かどうかをチェックするためです。

申込書の代筆は、本人が意図しないことが記入されていたり、記入漏れや記入ミスがあった場合、後々トラブルの原因になりかねないからです。

以下のように注意書きとして明記されている場合もあります。

実際、どの程度筆跡が審査に影響を及ぼすかは不動産会社によってまちまちなので、字が汚いと必ず審査に落ちるというわけでもないですが、審査通過確率を1%でも上げるため、入居申込書は丁寧に、自筆で書くようにしましょう。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. まとめ

今回の記事では筆跡がなぜ入居審査のポイントになるのかを取り上げました。

もし入居審査で分からないことや、審査に不安がある方はぜひエース不動産へお気軽にご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:28

身分証明書が手元にないけど、賃貸物件を借りたい。そんなときに最も簡単に対処できる方法をお伝えします。

(この記事は、約3分で読めます)

Tweet

目次

1. 入居審査には身分証明書が必要

2. 最も簡単に入手できる「健康保険証」の作成方法

3. まとめ

1. 入居審査には身分証明書が必要

賃貸の入居審査には必ず公的な身分証明書が必要になってきます。

本人確認の意味や、申込みの内容に虚偽がないかどうかをチェックするためです。

主な公的身分証明書は以下に挙げたものを指すことが一般的です。

・運転免許証

・健康保険証

・マイナンバーカード

・パスポート

では、この中のどれも持っていない場合、

どうするのが審査をかけるための最短ルートになるのか、次節で説明します。

上記の身分証明書の中で誰でも最も簡単に、かつ低コストで作成できるのが

「(国民)健康保険証」です。

健康保険証で全ての物件をカバーできるというわけではありませんが、

審査の土台に乗る物件は少なからず存在します。

しかも、健康保険証は手続き開始から発行までの期間が短いというのもメリットです。

本来であれば物件探しの前に身分証を取得しておくのが理想ですが、

保険証であれば手続き自体は2週間程度で完了するため、物件探しと並行して作成手続きを行ったとしても十分間に合う期間です。

(例えばマイナンバーカードだと申請してから発行までに1か月程度かかってしまいます)

国民健康保険証の作成方法としては、ご自身の住民票が置いてある市区町村の役所の窓口、

または郵送で必要書類を送るだけです。

窓口だと即日で発行してもらえることもあります。

保険証を作成するためにも本人確認書類は必要になってくるのですが、自治体によっては「身体障害者手帳」、「在留カード」、「住民基本台帳カード」、「公共料金の領収書」などでも認められるケースがあるので、役所のHPや窓口で確認してみましょう。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. まとめ

今回の記事では身分証が手元にないときの賃貸審査の対処法を取り上げました。

もし入居審査で分からないことや、

審査に不安がある方はぜひエース不動産へお気軽にご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:28

連帯保証人が死亡すれば、遅かれ早かれ管理会社に情報は伝わります。契約書上は退去事項に該当。強制退去を回避する方法とは?

(この記事は、約3分で読めます)

Tweet

目次

1. 保証人の死亡が管理会社に伝わるタイミング

2. 退去を回避する方法

2.1 別の保証人を立てる

2.2 保証会社を付ける

2.3(既に保証会社を利用している場合)保証会社を変える

3. 強制退去になってしまったら…

3.1 強制退去になるケースとは

3.2 審査の緩い物件を探す

3.3 物件オーナーから直接借りる

3.4 不動産会社に保証してもらう

4. まとめ

1. 保証人の死亡が管理会社に伝わるタイミング

保証人が死亡すれば、管理会社にもその事実を伝えなければなりません。

また、その事実を隠していたとしても、契約更新のタイミングで更新同意書に保証人の署名・捺印が必要なケースが多いため、遅かれ早かれ管理会社には保証人が死亡したことは伝わってしまいます。

保証人付きという前提で賃貸契約が成り立っている場合、保証人が死亡すれば当然「保証人がいない」という状態になってしまうため、そのまま契約を継続することができません。

最悪の場合、何らかの措置を取らなければ強制退去の対象になってしまうこともあります。

このブログでは、強制退去を避けるための方法と、もし退去になったとしても次の物件を契約する方法をご紹介します。

2. 退去を回避する方法

✔別の保証人を立てる

他に保証人になってくれる人がいる場合、その人になってもらうのが一番手っ取り早く、コストもかからない方法です。

ただ、もちろん保証人になれるのはある程度収入があり、年齢もあまり高齢すぎない人という条件を満たしていないといけません。

✔ 保証会社を付ける

保証人になってくれる人がいない場合、保証会社を立てるのが一般的です。

ただし注意点として、保証人が必要な保証会社も中にはあります(信用系保証会社に多いです)ので、保証人を立てなくてもよい保証会社を選んで審査をかけるようにしましょう。

✔ (既に保証会社を利用している場合)保証会社を変える

既に保証会社を利用している場合は、保証人がいないと保証契約を継続できないため、保証人が不要な他の保証会社に切り替えが必要です。

大家さんや管理会社によって使える保証会社に限りがあることがあるので、どこの保証会社が使えるか確認してから審査をかけましょう。

3. 強制退去になってしまったら…

✔強制退去になるケースとは

最悪の場合、強制退去になる可能性もあります。

ではどんな場合に退去になるかというと、他に立てられる保証人もおらず、

保証会社を付けようとして審査に落ちてしまった場合です。

もともと契約者本人に何らかのネックがあるとこのような状況に陥ることがあります。

家賃滞納やクレジット滞納歴がある、収入が不安定、高齢である等原因はケースバイケースです。

✔審査のゆるい物件を探す

何かしら審査にネックがあるなら、審査が緩い物件を借りることが重要です。

審査が緩い物件 = 保証会社の審査が緩い物件、と言っても過言ではありません。

一口に保証会社と言っても実はいくつか種類があり、審査の難易度も会社によって様々です。

各種類ごとの保証会社の審査基準や特徴などは、以下のブログで詳しく解説していますのでぜひ参考にしていただければと思います。

ただ、インターネットに掲載されている賃貸物件情報を見ても保証会社に関する詳しい記載はあまりないことが多く、一般の方がどの物件にどの保証会社を付ける必要があるかを確認することはほぼ不可能です。

少しでも困ったら審査に強い不動産会社に相談しましょう。

✔物件オーナーから直接借りる

たいていの場合、不動産屋で紹介される物件は、別に大家さんがいて、その大家さんから入居者の募集を委託されているケースがほとんどです。

ただ、中には不動産屋自身が物件を所有していることがあります。

つまり、不動産屋自身が大家さんとして部屋を貸してくれる、という意味です。

この場合、保証会社の審査を通さなくても、その不動産屋さんがOKを出せばそれで入居可能になります。

ただし、審査が甘くなる代わりとして、家賃が相場よりも高く設定されていたり、家賃滞納時は問答無用で即時退去をするという内容の契約をすることになる場合があります。

さらに、退去時の費用も通常より高額になることもあります。

✔不動産会社に保証してもらう

不動産会社には、保証会社の機能を持っていることがあります。

つまり、物件を紹介するだけでなく、入居した後も家賃保証をしてくれるのです。

不動産の紹介業(これを「宅建業(たっけんぎょう)」と言います)と家賃の保証業務を両方行えるのは、なんとたった3社しかありません。

実は、弊社エース不動産もそのうちの1社です。

なぜこのようなことができるかというと、私たちがご紹介している物件は、

責任を持って家賃保証までワンストップで行うので、安心して物件を任せても大丈夫だと

大家さんに認めて頂いているからこそ、なのです。

4. まとめ

私たちエース不動産では、他社で審査に落ちてしまった人でも審査に通すノウハウや物件を取りそろえております。

「何度審査をかけても通らない!」という人も、「これから物件探しをするけど、審査が不安だな…」という人も、私たちにご相談いただければ審査通過方法をお伝えします。物件探しでお困りのことがあれば、ぜひ一度ご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:28

税金・年金の未納って賃貸の審査に影響する?審査をかける前にチェックしておきたい未納金の有無

(この記事は、約3分で読めます)

Tweet ![]()

目次

1. 税金や年金の未納だけでは賃貸の審査に影響はない

2. 賃貸の入居審査に影響する滞納金

2.1 家賃

2.2 賃貸の解約違約金や原状回復費用

2.3 クレジットカード・カードローン

2.4 携帯代(本体)

2.5 奨学金

3. まとめ

1. 税金や年金の未納は賃貸の審査に影響はない

結論、税金や年金の支払いを滞納していたとしても賃貸の入居審査には影響はありません。

なぜなら、保証会社が審査の際に参照する個人信用情報(CIC)は民間の金融機関や消費者金融などが加盟しているものであり、行政は加盟していないからです。

ただし、ここで安心してはいけません。

税金や年金を滞納している人は、他にも支払うべきお金を滞納しているケースが非常に多いからです。

入居審査をかける前に、過去に滞納しているものがないか入念にチェックしておきましょう。

次の章では、賃貸審査に影響する代表的な滞納金を挙げています。

2. 賃貸の入居審査に影響する未納金

✓家賃

賃貸審査に影響する一番の代表が、家賃滞納です。

言うまでもなく、保証会社や管理会社は過去の家賃滞納情報を履歴として残しています。

過去に一度でも滞納してしまうと、同じ保証会社・管理会社で審査を通すことは難しくなります。

3か月以上の滞納が続いていた場合、審査通過はほぼ不可能といってよいでしょう。

また、保証会社は過去の家賃の滞納情報を会社間で共有していることもあるので、

1つの保証会社がNGになると連鎖的に他の保証会社でもNGになることがあります。

✓賃貸の解約違約金や原状回復費用

短期解約による違約金や原状回復費用も滞納があると履歴として残ってしまいます。

これらは契約の最後に支払うものであるため、払わずに逃げる人が少なからず存在します。

保証会社は、家賃だけではなく、賃貸契約に付随するあらゆる債務(=大家さんや管理会社に支払うべきお金)を肩代わりするという契約内容になっています。

つまり家賃滞納がなくとも、違約金や原復費用を滞納すれば保証会社が肩代わりすることになり

それに対しして支払いがないともちろん履歴情報にキズが残ることになります。

✓クレジットカード・カードローン

クレジットカードやカードローンの返済が滞っているケースも代表的です。

クレジットカードやカードローン金融業者はほぼ例外なくCICに加盟しているため、

滞納があれば問答無用で信用情報にキズが付くことになります。

✓携帯代(本体)

本体代の分割払いに延滞があった場合、審査に影響します。

逆に、通信料のみの遅延は審査に影響しません。

携帯電話の購入契約を行う際には多くの書類が必要になります。

そこで署名をした契約書のうちのひとつに、「個別信用購入あっせん契約申込書」というものがあったはずです。

要は、ほとんどの場合はスマホ本体代をクレジット分割払いで購入し、

それに通信料が加算される形で月々の支払いをしていることになります。

つまり、本体代の分割払いが終わるまでに遅延がある場合、「クレジットカードの返済に遅延があった」のと同じ扱いにされることになります。

これが度重なってしまうと、いわゆるブラックリスト入りしている可能性が非常に高まります。

✓奨学金

日本で一番規模の大きな奨学金団体である独立行政法人日本学生支援機構(JASSO)の

貸与奨学金の返済は、卒業後7ヶ月目から始まります。

そして、滞納期間が3ヶ月以上続いた場合、奨学生本人・連帯保証人・保証人に督促の連絡が来るだけでなく、個人信用情報機関に延滞者として登録されてしまいます。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。

お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/03/08 15:27

どうしたらシングルマザーでも審査が通るか、子供が小さくてシンママ、仕事や収入面で不安だらけ!!

審査突破方法を一緒に考えます。

(この記事は、約3分で読めます)

Tweet

目次

1. 母子家庭が審査に厳しい理由

1.1 子供の人数や年齢に制限がある

1.2 仕事内容に制限がある

2. どう探したら良いか

2.1 エリアはどこが理想的か

2.2 賃料はいくらまでが良いか

2.3 間取りは

3. 初期費用は

3.1 どれくらい手出しでご用意出来るか

3.2 親や元旦那さんからの援助はあるのか

4. どのように審査を通すか

4.1 仕事内容により変わる

4.2 預貯金額がどれくらいあるか

4.3 養育費は継続するか

4.4 市区町村からの補助があるのか

5. まとめ

1. 母子家庭が審査に厳しい理由

✓子供の人数や年齢に制限がある

賃貸住宅を借りる際に、どうしても出てくる問題が近隣トラブルです。

そのため、お子様の年齢次第では夜泣きする、足音がうるさい等の理由から

お子様NGのオーナーさんも多いです。

物件(オーナーさん)により違いは出ますが、人数が3人以上であったり、

小学生未満のお子様がいらっしゃる場合はNGを出されてしまうケースが多いです。

解決法として、お子様が多く入居しているアパートが狙い目です。

イメージでいうと全世帯が8戸くらいの2DKしかないようなアパートです。

そうするとお子様がいらっしゃる家庭が多いため、承諾してくれるオーナーさんが多いのと、

近隣トラブルの可能性も低いです。

✓仕事内容に制限がある

シングルマザーになってしまい、仕事を変えないといけない場合も多いです。

どうしても子供の送りやお迎え、行事があるので正社員でしっかり働くのが難しく

なってしまうケースが多いです。

パートやアルバイトに切り替えて、今までの収入より減ってしまい、

生活が厳しくなってしまう方も増えてしまいます。

また、夜職で生計をたてられる方も多いです。

審査で必要となる一般的な基準が家賃に対しての3倍の月収が確保出来ない方も多い、

また夜職では審査が通らない等いろいろな問題が生じます。

ご自身のお仕事内容がアルバイトやパートでも養育費やひとり親手当もあるので、

審査に不安がある場合は、まずはご相談下さい。

2. どう探したら良いか

✓エリアはどこが理想的か

お仕事の場所、通っている幼稚園・保育園、学区の問題もあるでししょう。

優先順位をどこにおくか、また収入と支出を考えなければ生活が出来ません。

一番は実家に戻る事が良いと思います。

ただし、よく聞く声がいくつかあります。

1.実家に戻りずらい

2.実家に戻ると地元の友達と会う可能性があり気まずい

3.実家が狭い

4.離婚したことがバレるのが嫌

結果、実家が近い方は実家近くで賃貸物件を見つけることをお勧めいたします。

そうすることにより、実家から親が子供の面倒を見てくれるという点がメリットです。

しかし、実家が地方の方も多いと思います。

元旦那さんと会いたくないという方もいます。

そういった点から考えると何かあったときに急に対応してくれるお友達や親戚、ご姉妹

の近くで借りることが理想です。

理想ばかり話しても仕方ないので、結論はご自身の収入にあった場所選びです。

都心よりも都心から離れれば相場も安くなります。

都内の端っこは安くなり、それよりも千葉県、埼玉県、東京都〇〇市に入ればより安くなります。

仕事場へのアクセスやそのほかご要望を不動産屋の担当者としっかり話して決めましょう。

✓賃料はいくらまでが良いか

上記でも触れていますが、月収の1/3が賃料の審査基準です。

ご自身のライフスタイルにあった賃料設定をしましょう。

お子様にかかるお金、養育費は受け取れるのか、ひとり親手当は何がいくらもらえるのか。

しっかり計算して設定することをお勧めいたします。

✓間取りは

一人暮らしとは違い、お子様がいる状況です。

一人暮らしのようにワンルームや1Kの単身用の間取りで十分という声を聴きます。

しかし、そうはいきません。

オーナーさんや近隣住民の考えは単身で住んでいる方しかいないマンションやアパートに

子供連れがいるだけで嫌がる方もおります。

またお子様の人数や年齢にもよりNGが出るケースがほとんどです。

1LDKや2DKといった間取りであればOKが取れるケースは多いです。

※オーナーによってはNGを出す物件も多数あります。

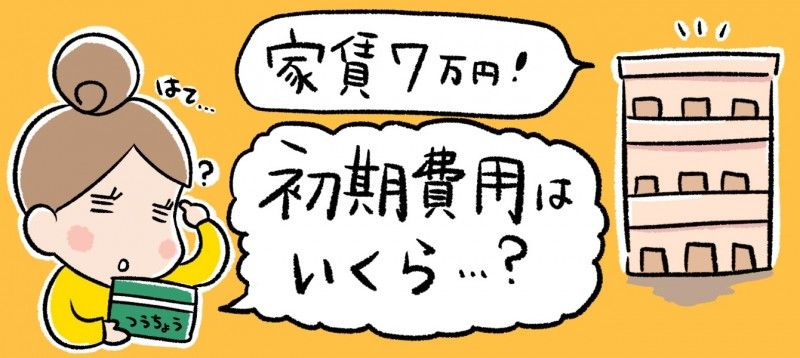

3. 初期費用は

✓どれくらい手出しでご用意出来るか

引越しといってもタダで出来るわけではないです。

敷金、礼金、仲介手数料、保険、保証会社、鍵交換、当月日割り家賃、翌月分家賃が初期費用でかかります。

一般的には賃料の5カ月分が相場と言われております。

例)7万円の家賃であれば、35万円くらいかかるイメージです。

ご自身で初期費用がいくらご用意出来るか、しっかり不動産屋さんと話しましょう。

今はいくらある、〇〇日までにいくらご用意できる等、細かく伝えて下さい。

ただし、上記はあくまでも相場です。

相場よりも安いエリアも御座います。

ご要望にあるご提案をさせて頂きますのでご安心下さい。

持ち物は、免許証・保険証・パスポート・源泉徴収や給与明細3ヵ月分

・ひとり親手当が出ている証明書等、証明できるものがあればあるほど審査は柔軟です。

✓親や元旦那さんからの援助はあるのか

子供手当等の補助が出ると思います。

注意点としては、元旦那さんからの養育費はしっかり払われるのか・・・

これは払わなくなるケースが非常に増えております。

なるべくあてにせずご自身で何とかなる金額の家賃設定にしましょう。

※実家に住んでしまうことにより市区町村からの補助が出ないケースもあります。

世帯年収の問題です。

4. どのように審査を通すか

✓仕事内容により変わる

一番の理想は正社員です。審査が通過しやすいです。

ただし、ひとり親で子供の迎えや行事を考えるとなかなか正社員で働ける環境は

難しいかもしれません。

パートやアルバイトで月収がいくらかにより審査基準もかわります。

パートやアルバイトでも社会保険に入っていれば審査は通過しやすいです。

国民健康保険でも給与明細や源泉徴収、ひとり親手当の証明書、養育費の支払いが

分かるもの等をご用意頂ければ交渉できる物件が増えます。

✓預貯金額がどれくらいあるか

審査でご自身の預貯金がいくらあるかにより提出したほうが良い場合もあります。

月額賃料の半年分以上はあった方が良いです。

1年分あればより良いです。

また、元旦那さんや他に収入がある場合は、その明細があれば証拠として提出可能です。

大きなプラス要素になります。

口頭での説明よりも見せられるものがあるのが大きくプラスになります。

✓養育費は継続するのか

毎月いくら入るかが明確になっており、振込されたことが分かる通帳の写しがあれば良いです。

もしくは公正証書等でも金額の記載があれば良いかと思います。

✓市区町村からの補助があるのか

家賃補助がある地域、児童手当、児童扶養手当等何か月に1回入るかも

しっかり把握されると良いと思います。

5. まとめ

一般的に不動産屋さんは多数あります。

しかしながら、どこに行っても同じではありません。

エース不動産では、ひとり親・水商売・無職・カードトラブルのある方等、お悩みを抱えている方を専門としております。

恥ずかしいことはありません。同じような悩みを抱えている方を毎日何人も何十人も接客しております。

ご自身の状況を専属スタッフにすべてお話しください。

そこで審査に通過する物件のご提案が可能です。

他社さんを何社回っても断られたという方が毎日いらっしゃいます。

そんな無駄な時間は使わなくて結構です。

まずは弊社にお越しいただき、ご相談してください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。