「BLOG」の記事一覧(305件)

賃貸の知ってて得する情報をお知らせします。現場で戦う私たちだからこそ発信できる“今の”“生きた情報”のみを無料で公開しています。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:51

虚偽の連絡先を書いていたらどうなる?部屋追い出されるの?

緊急連絡先の欄に嘘の連絡先を書くのは契約としては違反です。バレたら契約無効ということで契約自体がなしになり、退去させられてしまうかもしれません。

しかし不動産屋の私の経験上、緊急連絡先の欄の嘘がバレるかバレないかは、バレる確率が10%と言ったところです。何故なら、緊急連絡先には身分証明書を提示する依頼がほとんどないからです。

(東急リバブルや伊藤忠、大東や積水などの大手不動産会社や保証会社によっては緊急連絡先の確認もしっかりとる場合もあります。訳あって今は嘘の番号で、、、という方は狙うなら中小の不動産屋さんの管理物件にしましょう)

その為、嘘の番号を記載しても、いない人間のことを記載しても申し込み時にはバレないです。申し込み時と記載したのは、以下の時に発覚する可能性があるからです。

申込

↓

審査

↓

本人確認電話 ←ココ

↓

契約

↓

入居中 ←ココ

まず最初に嘘が発覚する場合は、本人確認をする際に、

・申込時に書いたことと矛盾することを言ってしまったり、

・シドロモドロして怪しい感を出したり、

・準備不足で質疑応答がスムーズにできなかったりなど、

要因は様々です。

次に入居中に嘘が発覚する場合は、緊急の際やあなたに連絡がつかない時に連絡してみたら全く違う人物が電話に出たり、「この電話は現在使われておりません・・・。」などのアナウンスが鳴ってしまったら、嘘はバレてしまいます。

~ 対処法 ~

「携帯電話番号変わってるみたいですね〜すみません、確認します!」とか言ってごまかすか、素直に謝罪して他のしっかりとした緊急連絡先を立てる約束をします。

退去してくれ!とまでは言われない可能性が高いですが、残念ながらしっかりとした緊急連絡先を立てられない場合は(契約無効)退去命令が出てしまう場合もあるでしょう。

~ 裏対処方 ~

これは過去私が他の業者様から聞いた方法です。

※※あくまで知人の事例のため、悪用は厳禁です。参考までにご確認ください※※

①『仕事用携帯(2台目の携帯)を緊急連絡先にする』です。これでしたら実際に存在する番号ですし、名前の欄に続柄『妹』『弟』とでもして適当に名前を書いておくだけで緊急連絡先完成です。

※携帯電話がない場合は、新大久保か秋葉原にあるプリペイド携帯ショップに行けば即日安価で手に入ります。

②『友人や知人を(親族と偽り)緊急連絡先にする』です。これでしたら実際に存在する番号ですし、名前の欄に続柄『妹』『弟』とでもして適当に名前を書いておくだけで緊急連絡先完成です。

火事などの本当に緊急の際は困ってしまうと思いますが、誰も頼める人がいなくて携帯が二台ある方などはご参考ください。

③どうしても緊急連絡先が見つからず、嘘をつくのも嫌だという方は緊急連絡先代行サービスという会社があります。

※相場は家賃1ヵ月分の30-100%程度です。

ただ、ネットで引っかかるところは、審査会社もその代行会社自体を認識しているケースが多いため審査落ちする可能性が高いです。

上記はあくまで自己責任で情報管理をお願い致します。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

本編のバックナンバーは下記の通りです。

【賃貸】緊急連絡先がいない…嘘でもいい?どんな時に連絡がいくのか 前編

【賃貸】緊急連絡先がいない…嘘でもいい?どんな時に連絡がいくのか 中編

〒164-0003

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:51

まとめ編の今回は、緊急連絡先はどんな人がなれるのか?について解説していきます!

前回もお話ししましたが、連帯保証人になる資格を持つ人は親族、それも3親等以内のしっかりとした収入のある親族とかなり限られています。これは審査のゆるい管理会社でも厳しい管理会社でも大体同じ認識です。

では緊急連絡先も3親等以内でないといけないのでしょうか?

結果から申し上げますと厳密には「YES」、厳密でなければ「NO」です。

なお、例外としては、私が実際に担当したケースですと、

特殊な例

・外国人留学生の緊急連絡先:外国人留学生支援課にいる先生

※外国籍の方の場合は通訳の意味も込めていますので「日本語が話せれば誰でも良いです」と言ったこともあるくらいです。

・生活保護者の緊急連絡先:区役所のケースワーカー担当者

バイト先の先輩などでも緊急連絡先として保証会社の審査に通りますので定職に就いていなくとも緊急連絡先になることは可能です。

~2017年頃までは、友人などでの緊急連絡先設定が可能でしたが、2019年現在では90%以上の管理会社や保証会社がNGを出します。(2019-10-28更新)

緊急連絡先も連帯保証人の同様に審査があるのではないか?と思う方は多いはずです。

しかし連帯保証人の申込書の記入欄には「勤務先」や「年収」などがありますが、緊急連絡先は勤務先を書く欄や年収を書く欄もない場合が多いですし、基本的には審査がありません。

ただ、これも緊急連絡先になる保証会社次第で基準が変わってきます。厳しい保証会社ですと、契約者の3親等以内の親族で30歳から59歳までの方が対象などと連帯保証人同等の条件を求めてくる場合があります。

緊急連絡先なのに、上記のようなケースは多くはないです。そういった場合には申込書や物件図面に緊急連絡先の条件など記載してあります。

もしそういった保証会社に当たってしまった場合は友人などを緊急連絡先にする事は諦めるか、他の保証会社を選ぶか、もしくはその物件自体を諦めるという選択肢がよろしいかと思います。

(それでも友人にお願いして保証会社審査を通したいという方は、

『虚偽の連絡先を書いていたらどうなる?部屋追い出されるの? 後編』のページ下部をご参照ください。)

いかがでしたか?

今回は緊急連絡先についてのアレコレを第3回にわけてまとめてみました!

緊急連絡先に嘘の記載をすることは契約違反であり、最悪退去の可能性も出てきてしまうので、決して良い事とは言いませんが、緊急時以外に連絡が行くこともないので、嘘を書いてもバレる可能性は低い。

また連帯保証人とは違い、友人や会社の同僚、学校の先生でも緊急連絡先になれる可能性がある!そして債務を負う責任もないので連帯保証人よりは比較的頼みやすい。ということも解りましたね!

嘘はいけませんが、工夫次第で緊急連絡先はどうとでもなります。しっかり下調べして悔いのないお引越しをしてくださいね!それでは、また!

本編のバックナンバーは下記の通りです。

【賃貸】緊急連絡先がいない…嘘でもいい?どんな時に連絡がいくのか 前編

【賃貸】緊急連絡先がいない…嘘でもいい?どんな時に連絡がいくのか 中編

【賃貸】緊急連絡先がいない…嘘でもいい?どんな時に連絡がいくのか 後編

〒164-0003

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:51

自己破産債務整理した人が、貸保証会社の審査を通す具体的な方法!!

(この記事は約6分で読めます。)

目次

1. 賃貸審査とは

2. 自己破産をした方、債務整理中の方が賃貸保証会社の審査でやってはいけない事!

3. 最大の難関!?審査電話で注意する事!

4. 保証会社の審査を受ける前にエース不動産にご相談ください

5. まとめ

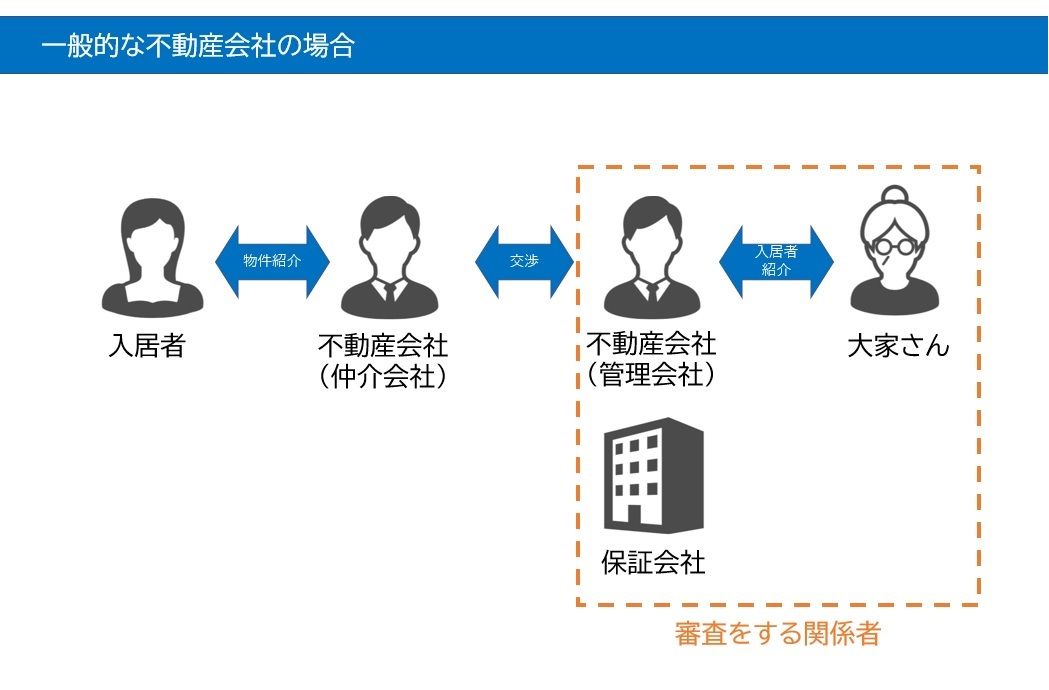

賃貸審査とは

賃貸物件に入居する場合、2つの関門を突破する必要があります。

①貸主である大家さん or 管理会社の審査。

②賃貸保証会社の審査。

近年は、「賃貸保証会社の審査が通れば、私の審査はOK」と言う大家さんが全体の70%ほどです。このように、今ではほとんどの賃貸物件を借りようとすると入居者へ『賃貸保証会社への加入』を必須にて求められるようになりました。

これは、大家さんが少しでも「家賃滞納リスクを減らしたい」と言う想いからきています。HOME'S調査では、年間の家賃滞納者は全体の3.7%以上にのぼるという数値も出ています。当然ながら賃貸保証会社も大家さんと同じぐらい滞納リスクを減らしたいと考えています。

そのため保証会社についても、誰でも審査を通す!なんて事はしていません。(一部の保証会社を除いて)

そして巷では、日々『賃貸保証会社の審査を受けたら通らなかった!』なんて話しは往々にしてあります。

そんな中、自己破産や債務整理をしてしまった方がお部屋を借りようとした時に賃貸保証会社の審査を受けなければならなくなった場合、審査は通るのでしょうか?このような方は、少なからず賃貸保証会社の審査に引け目を感じることと思います。

「会社を畳んで自己破産してしまった」「親の借金肩代わりして債務整理してしまった」結果、クレジットカードも作れないしローンも組めない。

ということは、賃貸物件を借りることなんて夢のまた夢と一度悩んでしまうと、とことん悩みますよね。

今回は自己破産をした方や債務整理中の方が賃貸保証会社の審査を受ける際に気をつける事!を紐解きます

自己破産をした方、債務整理中の方が賃貸保証会社の審査でやってはいけない事!

ズバリ言います!

自己破産をした方に対する賃貸保証会社の審査は厳しく、やり方を間違えるとまったくもって審査に通りません。但し、先にも述べたように、やり方を間違わなければ審査を通す事ができます!

では、どうしたらよいのか?

それには、まず事前に覚えておかなければいけないルールがいくつかあります。

▶ルール1、信販系の賃貸保証会社での審査は完全NG

自己破産をした方が信販系の賃貸保証会社で審査を受けても“絶対”に通りません。まず、破産者等の情報は、市区町村役場や法務局に登録(登記)されます。

蛇足ですが、会社を起業するときに「身分証明書」や「登記されていないことの証明書」を提出する義務があるのは、過去の過ちを電子的に保存しておいて、同じ過ちを犯させないためのものでもあるわけです。

これは、個人信用情報機関であるCICなどの個人情報履歴と連動していて、信販系の賃貸保証会社はこれを閲覧されるからです。「クレジットカードで事故を起こすとブラックリストに載る!」なんて聞いた事があると思いますが、まさにコレです。

▶信販系で賃貸保証をしている会社は

・ジャックス

・オリコフォレントインシュア

・アプラス

・セディナ

・エポス

併せて読んで欲しい記事↴

【2020年最新版】保証会社エポスカード ROOM iDの賃貸 審査を通す裏ワザと、落ちたときの対策 方法

が有名です。

これらの家賃保証審査を何度受けても通りません。審査をするだけ無駄な時間を費やす事になるので注意しましょう。

しかし、信販系の保証会社でも自己破産や債務整理をしてから5〜7年で個人信用情報機関からの情報は消えます。借金であれば全て完済。自己破産であれば登記されてから5年後です。このタイミングで審査を受けるのであれば充分に審査は通ります。期間が長く感じると思いますが、要はこの先半永久的に過去の汚点が残らないという事です。

▶ルール2、信用系(信用系ともいう)の賃貸保証会社で審査を受けるべき!

自己破産や債務整理をしてしまった方は、信用系の賃貸保証会社で審査を受けましょう。むしろ信用系の保証会社でなければ審査は通りません。

主な企業は

•日本セーフティー

•全保連

•エルズサポート

•カーサ(Casa)

•JID(日本賃貸保証)

•ジェイリース

•フォーシーズ

•ニッポンインシュア

•ルームバンクインシュア

が代表例です。

多くの不動産管理会社は、審査時に、信販系と信用系を併用したり使い分けたりします。では?なぜ?信用系の保証会社であれば自己破産をしてしまった方でも審査が通るのでしょうか?審査基準はあくまで家賃滞納があるか?ないか?

信用系の賃貸保証会社は、もちろん審査をしっかりとやりますが、クレジットカード事故や自己破産の情報は審査に関係ありません。と、言うよりはその申込者が自己破産しているか?どうか?の情報がわかりません。

先にも述べたCICで個人情報を取得する事もありません。厳密には取得自体は可能ですが手続きが面倒なため、それをする会社がないということです。信用系はあくまでも賃貸の家賃支払いで遅れや滞納歴がないかのデータ管理しかしていないので、クレジットカード事故者や自己破産者は審査に通る確率は高いです。

しかし、『自己破産はしている、家賃滞納もしている』では、信用系の賃貸保証会社でも審査に通る確率が低くなります。

最大の難関!?審査電話で注意する事!

信用系の賃貸保証会社であれば、クレジットカードの事故や自己破産もわからない!たしかにそうなんですが、気をつけないといけない事があります。

それは、賃貸保証会社からの本人確認の審査電話です。審査時にかかってくる電話対応次第では審査に落ちてしまいます。それは、『正直に自らが保証会社へ自己破産やクレジットカードでの事故を事細かく喋ってしまう事』。この1点です。この行為は辞めましょう。

債務整理経験のある方は弁護士との協議事項などで虚偽がないように念を押されるため、自己破産手前までくると、逆に開き直り、全て吐露する癖がついてしまっている方が多く見受けられます。それ以外でも、ウソを隠して保証会社の審査を受ける事に抵抗は少なからずある!という方もいるかと思います。

しかし、賃貸保証会社がわからない事を自ら言う必要もありません。そもそも賃貸借契約の審査に過去の自己破産やクレジットカードでの事故は関係ないとの見解もあります。真っ当に全てをさらけ出して、心機一転生活をやり直すのであれば、審査に通って新居に住んでからでもいいということです。

そのうえで、その気持ちを行動に示すという意味で、今後は家賃滞納を一切なくせばいいというだけのことです。とはいえ、賃貸保証会社の審査のレベルも日々進化している中、『過去に自己破産した事がありますか?』なんてセンシティブな事は審査時に聞かれないので、余計な事はしゃべらないようにしましょう。

残念ながら、正直に自己破産の旨を伝えたとしても、いくら保証会社でも過去に事故歴があるとわかっている方を快く審査を通す事は間違いなくないです。

あくまで審査する側も、審査される側もビジネスと割り切って大人の対応を心がけましょう。

保証会社の審査を受ける前にエース不動産に相談

自己破産や債務整理をしている方は、自分自身に引け目を感じている方が多いです。その為、賃貸保証会社の審査を受けるまで自己破産している事自体を黙ってしまう事もあるでしょう。

しかし、別に引け目を感じる事はありませんので、まずは正直に当社の営業担当に前もってお伝えください。

(弊社代表の若井は自己破産手前で運よく危機を免れたうちの1人です。その重圧や不安感は理解し、社内スタッフで常に共有しています)

なお、間違っても、審査が通るか試しに審査をしてみようということは避けてください。理由は、保証会社1つでも審査否決を受けると、それが連鎖的にほかの保証会社へ情報がいく場合があります。(必ずしもすべて繋がっているわけではありません)

保証会社は、全国賃貸保証業協会(通称LICC(以下、LICC))や、賃貸保証機構(通称LGO)へ加盟していることがあります。全ての保証会社が加盟しているわけではありませんが、この団体加盟の保証会社は、審査否決情報等を共有しています。

また、LICCに関しては、金融庁が管轄となる「貸金業」をのライセンスを取得している業者が加盟できる団体のため、一部の信用系保証会社(LICC系)も金融情報(CIC)を見れることもあります。

迂闊に審査をして否決を受けると、審査落ちの負のスパイラルに入り、物件の選択肢を狭めることになります。エース不動産はプロの集団です。元々前述した保証会社で勤務をしておりかつ、大手賃貸仲介会社などで店長をしていたエリート集団のため、どこよりも審査事情に特化しています。

「どうやったら審査を通すことができるか?」をじっくりしっかり考えます。スムーズなお部屋探しを実現に向けて、弊社スタッフを信じて情報開示をしていただくことをオススメします。

まとめ

自己破産や債務整理をしているからと言って、賃貸保証会社の審査が通らない事はないので安心して審査を受けましょう!しかし、余計な事は言わないでくださいね。

また、自己破産等されている方が信販系保証会社への加入を推奨された場合、信販系で審査はせずに代わりに信用系の保証会社への審査をしてもらえるように担当者の方に良く相談してみてください。信販系の保証会社は自己破産から5〜7年経っていないと審査に通るのは困難を極めます。

物件の審査も通らず、最悪は不動産会社や希望エリア自体を変えないといけません。

自己破産自体は世間体ではよくありませんが、債務を負って他の人にはない経験をした方であるのは間違いありません。この苦難を乗り換えた方は、間違いなく人間としても大きく成長している方と考えられます。

人生100年です。この100年のうちわずか5-7%の忍耐です。エース不動産は諦めない方の味方です。

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

※会員登録は無料です

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:51

職業や収入に嘘を申告するとどうなるのか。絶対に知っておいた方がいい虚偽申告によるリスクとは

(この記事は、約4分で読めます)

目次

1. 賃貸の申込みで申告する内容

2. 賃貸の入居審査で嘘の申告をするリスク

2.1 収入証明を求められることがある

2.2 入居後の生活が苦しくなる

3. アリバイ会社を利用するのは高リスク

3.1 アリバイ会社とは

3.2 アリバイ会社を利用するリスク

4. まとめ

1.賃貸の申込みで申告する内容

賃貸物件を借りるには、選んだ物件をいきなり契約できるわけではなく、いくつかの審査を経て審査が通れば契約することができます。

その際に自己申告にはなるのですが、必須で申告しなければならない項目の中で特に重要なのが「勤務先」や「年収」です。これから入居することになる人がどういう属性で、家賃の支払能力がきちんとある人なのか?をチェックされます。

特に家賃滞納が発生しないように、物件の家賃と収入のバランスはかなり重視されます。

勤務先の情報をもう少し細かく挙げるとすると、勤務先の名称、電話番号、住所、業種、勤続年数等の申告が必要になります。

2. 賃貸の入居審査で嘘の申告をするリスク

✓収入証明を求められることがある

審査の際に嘘の年収を申告すること自体は可能です。

可能というか、運よくバレないこともあり得ます。

しかし、嘘の年収を申告するのはかなりリスクが高いです。

入居審査には源泉徴収票や課税証明書の提出が求められることが多く、事前に申告していた収入額と食い違っていた場合、一発で虚偽が発覚します。

嘘をつかず、正しい年収を申告したほうが良いでしょう。

✓入居後の生活が苦しくなる

運よく審査のときにバレなかったとして、嘘をつかないと入居できないような賃貸物件にするということは十中八九、自分の収入より背伸びした物件だということです。

実際の収入と家賃が釣り合っておらず、次第に生活が苦しくなってくることが目に見えています。

無理してグレードの高い賃貸物件に入居できても、本来の収入と見合わず家賃の支払いが大変になってしまい、その後の生活が苦しくなる可能性があることに注意しましょう。

3.アリバイ会社を利用するのは高リスク

✓アリバイ会社を利用するのは高リスク

アリバイ会社とは「在籍会社」とも呼ばれ、社会的地位(収入、勤務先、雇用形態など)を偽装してくれる会社です。

アリバイ会社は、利用者のために会社を用意し、あたかもその会社に勤務しているかのように対応してくれます。

サービス内容も会社によって異なるのですが、高い料金が設定されているところは帝国データバンク・東京商工リサーチに登録されていたり、実際に営業している会社も存在しています。

もちろん、安いところは本当に名前だけのペーパーカンパニーであることが多いです。

主なサービス内容としては、

・偽物の証明書を発行する

(給与明細・源泉徴収票、在籍証明書、内定通知書など)

・在籍確認の電話対応

です。

賃貸では特に審査の通りづらい職業の方(水商売や非正規雇用)に利用されることが多いです。

✓アリバイ会社を利用するリスク

まず、アリバイ会社の利用が契約前に発覚した場合、もちろんその契約は白紙になります。

保証会社や管理会社にはブラックリストとして登録されるため、1から家探しを始めるだけでなく、

アリバイ会社で申請した保証会社には申し込むことができません。

また、入居後に何らかの理由で不正をしたことが漏れた場合、契約取消で強制解除になります。

つまり強制退去です。しかも待ったなしで荷物を捨てられても文句は言えません。

強制退去になってしまえば、次の住まいを探さざるを得ない状況になりますが、既にブラックリスト登録されているためかなりハンデを背負った状態で物件を探すことになるでしょう。

4. まとめ

上記の理由から、入居審査の申し込みの際は虚偽の情報は申告しないのが身のためです。

将来後悔しなくてもいいよう、審査の申請時には正しい情報を出すようにしましょう。

エース不動産では、無理に嘘をつかなくても審査に通る物件や保証会社と数多くつながりがあります。

賃貸でお困りごとがあれば、お気軽にご相談ください。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:51

未成年が部屋を借りる方法を大公開!

17歳高校生でも借りれる?

保証人の親に知られない方法は?

収入とかなくてもいいの?

気になる方はすぐに↓チェック!

(この記事は、約3分でよめます)

目次

1. 未成年とは

2. どうして未成年は制限が多いの?

3. 17歳高校生はお部屋を借りることはできる?

4. 親が協力しないとできない?親には知られたくない。

5. 仕事や収入がなくても入居はできますか?

6. お金はいくらぐらい必要?いつまでに支払う?

7. まとめ

未成年とは

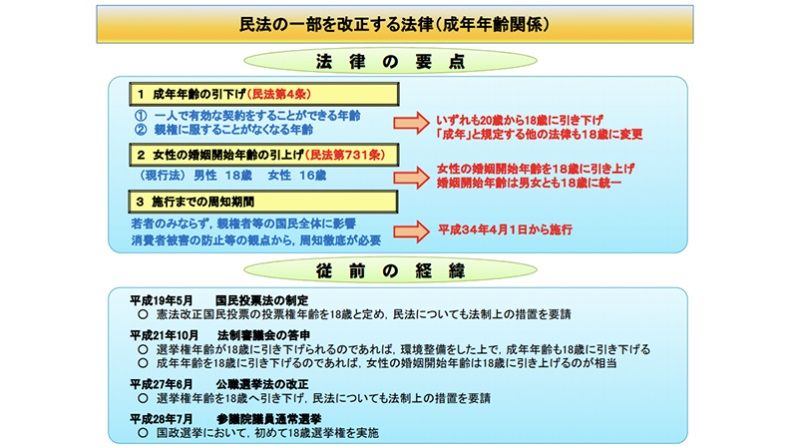

19歳以下(19歳含む)を指します。なお、成年(成人)は、20歳以上(20歳含む)を指します。これは、民法で140年前から決まっているルールです。

【超重要】

2023年(令和4年)4月1日から、改正民法により、成年年齢が引き下げられます。

20歳 → 18歳

140年ぶりの大改正です。覚えておきましょう!

どうして未成年は制限が多いの?

民法の第四条と第五条で以下のルールがあるからです。

第四条 年齢二十歳をもって、成年とする。

第五条 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。

2 前項の規定に反する法律行為は、取り消すことができる。

3 第一項の規定にかかわらず、法定代理人が目的を定めて処分を許した財産は、その目的の範囲内において、未成年者が自由に処分することができる。目的を定めないで処分を許した財産を処分するときも、同様とする。

要約すると、

第四条:成年=20歳以上

第五条:

(1)19歳以下が法律行為(契約とか)する場合には、法定代理人(以下、親)の同意をもらわないとダメ。ただし、義務を免れる法律行為(つまり一方的に未成年者が得する行為)については、親の同意を得ることなく、未成年者が一人でもできますよ。

例を挙げると、デメリットのない、金銭の贈与を受ける(お小遣いやお年玉)ことや、デメリットのある、金銭の贈与を受けたこと(借金)を帳消しにすることです。

(2)「(1)」のルールを破った契約は、なかったことにできる。

(3)未成年でも、自分のもの(お小遣いなど)であれば自由に使える。

この理由から、未成年者は自己判断能力が欠けているというのが140年前の人達の判断なのでしょう。現代の未成年者は、ネット普及により、物事の価値判断が幅広く備わっているように思います。

今回の改正民法は法律と実態の乖離を正す意味があるということです。

17歳高校生はお部屋を借りることはできる?

できます。

具体的なお部屋探しのイメージとしては、

①“融通がきく”不動産会社に行く。

②未成年契約可能な物件だけを探してもらう(※1)

※一般の方がSUUMOやHOME'Sで探すのは不可能に近いです。

③内見をする。

④気に入った物件を、親へ確認と許可を取る。

⑤申込をする(以下、申込み時)。

✔契約者:本人(未成年)

✔連帯保証人:親or親族

✔必要書類:身分証明書(学生証等)、親権者同意書(※2)

⑥初期費用を支払う&契約をする。

⑦鍵をもらって入居する。

という方法です。

(※1)親の承認が必要 or それに代わるものが必要になります。

(※2)不動産会社が親や親族宛てに送付する書面

親が協力しないとできない?親には知られたくない。

基本的にはできません。

しかし、審査が通りづらい方を専門としている不動産会社であれば可能です。

具体的な方法論としては、審査が緩い大家さんの物件や、未成年でも審査を通してくれる保証会社を使えば可能です。

ですが、通常の不動産会社ですと、年に1-2組ぐらいしか対応することがないため、この点の知識や経験値が乏しいのです。

そのため、問い合わせ時や来店時に「未成年はダメです」と言われるケースが多いようです。

※弊社エース不動産は毎月4-5組ご成約しております。

仕事や収入がなくても入居はできますか?

基本的にはできません。

ですが、こちらも上記のように面倒見のよい大家さんにもよります。そして、弊社エース不動産の物件であれば入居は可能です。

とはいえ、選択肢は2000件ある中で1部屋あるかないかです。そのため、通常の物件サイト(S●●MOやHO●E'S)などでは探し出せませんし、探し出せても審査は通りません。

お金はいくらぐらい必要?いつまでに支払う?

いわゆる、初期費用は、物件のエリアにもよりますが、

初期費用 = 総家賃×5ヵ月分

ぐらいが“都心部の相場”といわれています。例えば、家賃が6万円、管理費(共益費)が5,000円の場合は、32万円ほどが都心部の相場です。

※都心部=豊島、新宿、中野、渋谷、目黒、港区などの人気エリアです。

新宿を中心に考えた場合の初期費用の幅は下記を参考にしてください。

(シェアハウス等の共同住宅を除く)新宿区近郊の初期費用平均(家賃×●ヵ月)です。

A、新宿区から北(板橋区、埼玉の川口エリア):約3.5-4.5ヵ月分

B、新宿、中野区:約4.0-4.5ヵ月分

C、新宿区から南(渋谷、港、品川、太田区):約4.5-5.5ヵ月分

D、新宿まで電車で25分圏内の、埼玉エリア:約3.0-4.0ヵ月分

E、渋谷まで電車で25分圏内の、神奈川エリア:約4.0-4.5ヵ月分

F、東京まで電車で25分圏内の、千葉エリア:約3.5-4.0ヵ月分

G、エース不動産の都内全域の管理物件:約2.5-3.5ヵ月分

支払いのタイミングは、ズバリ『契約(入居)の前、1週間前まで』です。即日入居ができる物件だと、申込から契約までの3日以内です。支払い方法は、

・現金一括支払い

・クレジットカード分割支払い

・現金分割支払い

です。

まとめ

親に秘密で引っ越しを希望する若者が大変増えています。ただし、当然そこには法律とお金の壁があります。1つ1つクリアするのも大事ですが、エース不動産にお越しいただければ、1から丁寧に教えます。もちろん、その日に物件をお探しして、物件を決めることも可能です。不安でもまずは勇気を出して、お電話ください。

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:51

問題(ネック)があれば審査に絶対通らない?審査にかける前にできる事前の対策とは

(この記事は、約4分で読めます)

Tweet

目次

1. 審査に落ちる人の共通点

2. 審査で落ちるよくある理由5選

2.1 家賃が収入に見合っていない

2.2 クレカブラックなど、金融事故歴がある

2.3 家賃滞納による代位弁済歴がある

2.4 職業や雇用形態

2.5 人柄やコミュニケーションに問題がある

3. 審査をかける前にできる対策

3.1 ツテのある大家さんの物件を借りる

3.2 自社で所有している物件を契約する

3.3 審査のゆるい保証会社を利用する

4. まとめ

1. 審査に落ちる人の共通点

賃貸物件を契約するためには、審査に通過する必要があります。

物件や保証会社、管理会社によって審査の難易度はケースバイケースですが、審査に落ちる人には共通点があります。

もちろん、審査にネックになるような要因があるから落ちてしまうのですが、それ以上の原因として、自分自身にある審査上のネックを正確に把握した上で、きちんとした対策をせずに審査に臨んでしまっているのが最大の原因です。

専門の不動産会社に相談して、自分が抱える審査ネックに見合った事前の対策を行えば、必ず契約までたどり着くことができます。

審査のプロに相談すれば、アドバイスをもらうこともできます。

一人で抱えず、洗いざらい話したうえで戦略を練ることが審査突破への一番の近道になります。

2. 審査で落ちるよくある理由5選

✓家賃が収入に見合っていない

条件のいい物件に住みたい、あれもこれも欲張って物件を選んだ結果、自分の収入に見合っていない物件に背伸びして申込をして玉砕するパターンです。

手取りの3分の1以内に収まる家賃の物件に申し込むのが安全策でしょう。

また、現在では副業収入がある方も増えてきましたが、副業収入は収入に加算しないほうがよいでしょう。

なぜなら副業は隙間時間を使っていることが多く、収入に変動がある可能性があるため、今後も保証されている収入源とは限らないからです。

✓クレカブラックなど、金融事故歴がある

クレジットカードの滞納、カードローンの滞納、消費者金融の返済遅延、携帯代の滞納などが金融事故に当たります。

特に信販系保証会社だとCIC(信用情報)を審査時に参照するため注意が必要です。

もし金融事故歴が過去のある場合は、返済が終わってからどれくらい経っているかを確認したうえで審査に臨まないと、通過する確率は限りなく低いことになります。

✓家賃滞納による代位弁済歴がある

代位弁済とは、大家さんに払わなかった家賃を、保証会社に肩代わりして払ってもらったという意

味です。

つまりは、長期の家賃滞納があったことを表しています。

この情報は保証会社間で共有されています。

ちなみに家賃の支払いが数日遅れた程度であれば、特にキズは付きません。

また、1回の代位弁済があったくらいでは致命傷にならないこともあるので、審査をかけようとしている物件がどれくらいシビアに滞納歴を見られるかを不動産屋で相談することをおすすめします。

✓職業や雇用形態

主な理由は、収入面の不安定さと職業柄のイメージです。

具体的には、ナイトワーク、アルバイト(非正規雇用)、フリーランス(個人事業主)、YouTuberやライバーなどです。

✓人柄やコミュニケーションに問題がある

これは、近隣住民とトラブルを起こす可能性があるからです。

そうなると、トラブルの対応に手間がかかるだけでなく、近隣住民の退去につながるので管理会社にはメリットが1つもありません。

また、家賃滞納があった場合に、連絡がつながらなくなりそうな兆候がある場合も同様です。

管理会社はそんな入居者を管理物件に入れたいとは思わないので、審査で落とすケースがあります。

接客を受けているときの態度や言動、また電話を受けたときは誠実に対応しましょう。

✓ツテのある大家さんの物件を借りる

付き合いの長い大家さんだと、これまで積み上げてきた信頼があるため、多少ネックがあるお客様でも目をつぶって審査を通してくれます。

ラフな言い方をすると「顔パス」のようなものです。

これまで数多くの大家さんと関係を築き上げてきた関係性があるからこそできるわけです。

✓自社で所有している物件を契約する

弊社は、物件を仲介(大家さんとお客様の橋渡し)をするだけでなく、自分たちで物件を保有して管理まで行っています。

例えば、一棟アパートや戸建て、区分マンションなど物件の種類はさまざまです。

つまり、自社が大家さんとして物件を貸し出して契約することも可能です。

この場合、審査基準は自社の一存で決めることができるため、他社の管理会社や保証会社の審査をかけることなく契約することが可能です。

余計な審査をかける必要がない分、ご来店から最短3日で入居、といったスピード感での契約も可能です。

✓審査のゆるい保証会社を利用する

賃貸審査のステップの中で、最も落ちるケースが多いのが保証会社審査です。

つまり、通りやすい保証会社を選べば、審査通過確率はグッと上がることになります。

残念ながら、どこの保証会社が厳しく、どこが緩いかは一般公開されておらず、専門の不動産会社のプロしか分からないことなので、ぜひ店頭で相談してみましょう。

ちなみに、弊社エース不動産と提携している保証会社に「ロイヤルインシュア」という保証会社があり、弊社の店頭でお申し込みを頂ければ、かなり緩い審査で済ませることができます。

4. まとめ

不動産の審査に不安がある、困ったことがあるときは専門の不動産会社に相談するのが一番の近道です。

ただ、そういった専門会社は数少ないのが現状です。

もし審査でお困りの方は、ぜひ弊社までご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:50

ダメ親から解放されて、有意義な人生にしましょう!

Tweet

目次

1. 未成年とは

2. ダメ親とは

3. 未成年が契約する方法

4. まとめ

1. 未成年とは

2022年4月1より成人年齢が20歳から18歳以上に引き下げられました。その為、未成年は20歳未満から18歳未満となります。これにより今まで18歳、19歳の方のお部屋探しの状況も変わってきます。

2. ダメ親とは

ダメ親のパターンはいくつもあります。

これにあてはまる方は、早く実家を出て独立すると良いでしょう。

・過保護、過干渉

子供のやることに細かく口出しをしてくるので、子供の自己主張がなくなります。

優柔不断になったり、人に依存しやすい性格となってしまいます。

・認めない

子供のやる事、考え、行動を否定する。

・決めつける

子供の性格や行動をあなたはこうだと決めつけた発言があります。

・比較する

他の子はこんなに出来ているのに。

他の子はこうなのにとやたら比較します。

他人の良いとこばかり言われて、子供の出来ない事ばかりを言ってくる。

自分はダメな人間だと勘違いしてしまいます。

誰でも得意、不得意はありますし、完璧な人など存在しません。

・急かす

時間がない、早くしな、グズグズしない等言ってくる。

子供も自分のペースがあります。

考えて行動しているのですから、急かしても良いことはありません。

・感情の起伏が激しい

いきなり怒り出す親だと、子供は常に親の顔色をうかがいながら生活

することになります。

・暴力

身体的暴力、精神的暴力、経済的暴力、性的暴力等があげられます。

たたく、どなる、生活費を渡さない、性行為を求めてくる等があります。

3. 未成年が契約する方法

では、未成年の方が賃貸借契約を結ぶことは出来るのでしょうか。

結果から言うと可能です!

パターンとして4つあります。

1つ目は、未成年でも結婚していると民法上は成人扱いされます。

その為、ご自身の名義で契約できる物件も存在します。

ただし、民法と不動産契約は別問題となるケースが多く、不動産契約の

場合は、やはり年齢でみられてしまう事が多く、95%はご自身の名義で

契約できない可能性があります。

2つ目は、親権者の同意書を取得出来れば可能です。

親権者とは親になるので、親の承諾を得て、同意書に署名・捺印

をもらうことが条件となります。

そうすることにより、ご自身の名義で契約が可能となります。

3つ目は、親権者に契約者になってもらう事です。

ここは事前に親と話してください。

ダメ親の多くは、契約者になりたがらない事が多いです。

以前、私の接客した未成年の学生さんの話ですが、未成年で一人で

契約は不可能と理解しており、契約者にもならない、保証人にもならない、

親権者の同意書も書かない。

こんな親御さんでした。

その方は4月に18歳となり無事契約に至りました。

今では、ダメ親から解放され、快適な暮らしをしているそうです。

4つ目は、親権者に保証人となってもらうパターンです。

保証人になってもらう場合は、親が定職に就いている事。

身分証明書、収入証明書、住民票、印鑑証明書が必要書類となる事が

多いです。

書類に関しては、物件により異なりますが、一般的には先ほどの書類が

必要となることが多いです。

問題は、親の協力が得られない場合はどうしたら良いかです。

これは大きな問題です。

1日でも早くダメ親から離れたい気持ちはわかりますが、どうしても

未成年という縛りがあります。

親の協力なしではどうすることも出来ません。

そういった場合は、成人を迎えるまで耐えましょう。

ただし、無駄に時間を過ごさないでください。

引越しするのに資金が必要です。

イメージとしては、借りたい賃料の5カ月分くらいが初期費用の相場と

なります。

成人を迎えるまで、頑張って働いて引越し資金を集めて準備してください。

4. まとめ

このブログでも分かるようにダメ親から1日でも離れたい方。

また、このブログで自分の親がダメ親と気づいた方。

独立して、ご自身の人生をもっと良くするべきです。

親の同意や協力が得られれば、すぐに引越しをしましょう。

もし、同意が得られない方は成人するまで資金を集めて準備しましょう。

きっとより良い人生となるはずです。

弊社では数多くの未成年の方の契約に至ってきました。

ノウハウや実績があるので、何でもご相談下さい。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:50

入居審査は家主や管理会社、保証会社により異なります。審査が通過しやすい選び方とは

(この記事は、約5分で読めます)

Tweet

目次

1. 分譲賃貸と一般賃貸住宅の違いとは

1.1 分譲賃貸は部屋ごとに家主が違う

1.2 分譲だと同じ建物でも部屋ごとに募集条件が違う

1.3 賃貸マンションは家主が一緒

1.4 分譲賃貸の方が建物も共用部も設備が整っている

2. 分譲賃貸の審査基準とは

2.1 管理会社により審査基準が違う

2.2 大手管理会社

2.3 審査が緩い管理会社もある

3. 審査が通りやすい物件の選び方

3.1 海外オーナーの物件

3.2 海外家主の物件の注意事項

3.3 分譲よりも一棟家主の物件

4. まとめ

1. 分譲賃貸と一般賃貸住宅の違いとは

分譲賃貸とは、そもそも一般の賃貸住宅と何が違うのか。

よく聞く分譲という言葉ですが、知らない方も多いと思いますので説明させて頂きます。

分譲とは分割譲渡を略しており、土地や建物を区分けして販売する事です。

賃貸マンションで分譲というと、部屋ごとに購入者が違う。

結果、部屋ごとに家主が違うという事になります。

1Rや1Kの間取りであれば投資目的で建てられている物件。

2LDKや3LDKであれば、購入してそのまま住んでいる方が多いです。

2LDK以上の間取りでも賃貸貸ししているお部屋もありますが、何らかの事情で賃貸に回ってくる場合が多いです。

例えば、家主が海外出張中の期間だけ貸したい。

新しく購入したので、今まで住んでいた物件を貸したい等他にも理由はいくつもあります。

では、具体的に一般住宅との違いについてお話し致します。

✓分譲賃貸は部屋ごとに家主が違う

分譲マンション=1部屋ごとに家主が違います。

部屋ごとに販売されているので、購入した方がその部屋の家主となります。

部屋ごとに家主が違うと説明はしましたが、2部屋購入している家主がいれば、同じ家主という事もありえます。

1Rや1Kであれば、投資目的で購入される方が多く、買った家主は収益目的で賃貸募集に出します。

✓分譲だと同じ建物でも部屋ごとに募集条件が違う

同じマンション内でも部屋ごとに家賃設定や初期費用が異なります。

上記で説明したように、部屋ごとに家主が異なるため、それぞれ購入した金額も違いますし、いくらで賃貸募集に出すかも家主の賃料設定次第となります。

例としては、同じ建物で同じ間取り、同じ階数の号室違いがあったとします。

202号室 賃料65.000円 管理費13.000円

203号室 賃料75.000円 管理費 5.000円

このように賃料や管理費が違うケースがあります。

極端に家賃設定が違う場合も多いです。

中には相場よりも安く募集を出しているお部屋もあるので、そういった物件に巡り合えると良いですね。

ただし、相場よりも安すぎる物件は何かしら問題がある可能性が高いので注意しましょう。

過去の経験上の話ですが、極端に安い部屋で多かった例

・下階もしくは横の部屋の方が、音に神経質でちょっとした音にもクレームを入れてくる。

・前入居者が室内で亡くなっている。

・室内の設備トラブルがある。

・差し押さえされている。

このような近隣トラブルに注意も必要となります。

✓賃貸マンションは家主が一緒

分譲と違い、一般の賃貸住宅は一棟まるまる家主が一緒です。

分譲マンションと違い家主が一緒なので、メリットとしては、どこの部屋にどのような方が入居しているか明確です。

分譲の場合は、部屋ごとに家主が違うので、家主が違うという事は、管理している不動産屋も違うという事になります。そうなると、誰でも良いから入居してくれれば良いという管理会社であれば、審査も緩いです。

水商売、風俗業の方が入居している場合や、1Rで外国籍が4人で住んでいるなんてこともありました。

生活リズムや生活習慣が違う方が入っていると近隣トラブルも多くなります。

結果、一棟マンションは家主が一緒なので、近隣トラブルは少ないと言えます。

最近では個人情報の関係であまり詳しくは開示されませんが、なにかしらトラブルがある場合も借りる前に情報共有されるので安心できます。

✓分譲賃貸の方が建物も共用部も設備が整っている

分譲の場合大きな違いで言えば、購入目的で造られているので、構造がしっかりしています。

RC(鉄筋コンクリート造)やSRC(鉄骨鉄筋コンクリート造)で防音や耐震に優れている。

フローリングや扉、水廻りの材料も良いものを使っております。

他にも敷地内ゴミ置場や防犯カメラ、オートロックがある物件が多く、全体的に設備が優れていると言えるでしょう。

結果、一般住宅よりも優れているという事になります。

築年数がある程度経つとわかりやすいのですが、分譲マンションの場合、良い材料を使っているので、一般住宅と比べると傷み具合が少なく、同じ築年数の物件と見比べるときれいに見える傾向があります。

次に実際に借りるときに関わってくる、賃料はどうなのかという問題です。

分譲マンションの方が、造りが良いので建築コストも高いです。

その結果、借りるときの賃料も一般住宅と比べると高い事が多いです。

2. 分譲賃貸の審査基準とは

✓管理会社により審査基準が違う

分譲賃貸の審査基準は、厳しい事が多いです。

理由としては、家主がどこの不動産会社に物件を預けているかによります。

保証会社の審査が通れば良いという管理会社であれば良いですが、管理会社の審査もある場合は、少し厄介です。

✓大手管理会社

家主が預けている業者が大手管理会社の場合ですと、保証会社だけではなく、管理会社の審査基準も関係してきます。その為、若干審査がうるさい可能性が高いです。

保証会社の審査が承認されても大手管理会社ですと、管理会社の審査基準を設けており、その承認も得られなければなりません。

大手になればなるほど、審査で複数人の承認を得なければならない可能性が高まります。

イメージで言うと、平社員の審査→課長の審査→部長の審査→専務の審査→最終的に社長が承認するかどうか。このような流れで複数人の審査が行われる場合もあります。

保証会社の審査に関しては通常通りの審査です。

物件により、利用する保証会社が異なります。

万が一、審査に不安がある方は、事前に審査や保証会社に詳しい不動産会社へ問い合わせをしましょう。

一般サイトで物件を探し、気になった物件があっても審査に通過しなければ住む事は出来ません。

審査に1度でも落ちてしまうと、その物件は借りられなくなってしまう可能性も高まります。

その為、審査に不安がある方は、まずは審査や保証会社に特化した不動産業者へ問い合わせをしましょう。

一般公開されている物件でも、広告掲載していない業者でも原則取り扱い出来るはずです。

✓審査が緩い管理会社もある

分譲賃貸でも審査が緩い管理会社があります。

大手管理会社出ない場合は、保証会社の審査さえ通れば承認という事が多いです。

あとは審査に問題があるかどうかなので、そのお部屋がどこの保証会社を使うのかという見分けさえ出来れば、審査は柔軟です。

3. 審査が通りやすい物件の選び方

分譲賃貸マンションで審査が通りやすい物件の選び方があります。

✓海外オーナーの物件

外国籍の方が投資目的で購入して、販売した業者がそのまま賃貸管理もしている場合は、審査が非常に緩い可能性が高いです。

誰でも良いから入居してくれれば良い、家賃さえ回収できれば良いという考え方が多いためです。

他にも、大手管理会社が管理していない場合は、管理会社の審査が緩い場合もあります。

扱う保証会社の差もありますのでご注意下さいませ。

✓海外家主の物件の注意事項

法人契約の場合は注意して下さい。

海外家主とは、外国籍の家主や日本国籍の方でも国内に住所がなく海外に住んでいる場合、または海外で勤務を1年以上している方を指します。

こういった方が家主だった場合は、賃借人の法人様に賃料の20.42%を源泉徴収税として税務署に毎月納付しなければなりません。

理由としては、海外家主の申告漏れを防ぐため、賃料を支払う借主が源泉徴収額を税務署に支払いする義務が発生するためです。

✓分譲よりも一棟家主の物件

分譲よりも一般的な賃貸物件の方が審査は柔軟です。

価格帯にもよりますが、大手管理会社が少ない事と、管理している会社も柔軟に対応してくれる事が多いです。

審査において、それぞれ不安な点は異なると思います。

信販系で審査が厳しい方、家賃滞納歴がある方、その方にあった物件探しが重要です。

こちらを参考にしてください。

我々、エース不動産も毎日物件提案で色々なお客様をご対応しております。

どういった物件で、どこの保証会社を利用しているのか。

こういったポイントさえおさえていれば、審査が通りやすい物件選びは簡単です。

皆様の気になる物件がどんな物件なのかを判断する事も可能ですので、何かお困りごとがあれば、メール・電話・LINEでお問い合わせを頂ければ、解決いたします。

4. まとめ

分譲賃貸マンション審査は、管理会社次第と言えます。

保証会社の審査に関しては、一般の賃貸マンションと変わりません。

管理会社の審査が通るかが重要と言えます。

また、物件自体は分譲マンション方が、グレードが高いです。

室内に限らず、共用部の設備も優れています。

建物の耐震性や防音性に優れているので、お探しの価格帯があうようであればお勧めです。

ただし、一般の賃貸マンションの方が、家主が一人なので、どんな方が入居しているか明確にわかるので、安心して入居できると言えます。

この記事を書いた人 青木 業界歴 15年 | 15年間の不動産歴を元に、お客様へ最適なお部屋探しを提供いたします。上野で不動産経験が長いため、特に東側のエリアは得意です。 人生の思い出の1ページにそんなお部屋探しを目指します! |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:49

勤続年数が短い、転職を繰り返している…

入居審査が不安だけど大丈夫?そんな疑問にお答えします

(この記事は、約3分で読めます)

Tweet ![]()

目次

1. 原則、勤続年数は1年以上が望ましい

2. 転職回数はどこまで見られる?

3. 勤続年数が短くても審査に通過する方法

3.1 審査がゆるい物件を選ぶ

3.2 相談先の不動産会社の自社管理物件を契約する

3.3 転職前に賃貸契約をしてしまう

4. まとめ

1. 原則、勤続年数は1年以上が望ましい

管理会社の審査上、お勤めの会社の勤続年数は1年以上あるのが望ましいです。

なぜなら、1年以上勤務していないと「源泉徴収票」が出せないからです。

一般的に賃貸審査の過程では、『収入証明』をする必要があります。

収入証明が必要な場合というのは中小企業にお勤めの方でその会社の規模が大きくはなく、

いくら稼いでいるのかがブラックボックス状態の方や、派遣社員の方が提出ケースが多いです。

(逆に大手の方で、ググれば平均年収が出ている企業などは提出不要とされることが多いです)

なお、源泉徴収票が出せない場合、最低3か月分の収入証明書を求められることが多いです。

大手管理会社で審査の厳しい状況だと、勤続年数が足りない場合、

前職の源泉徴収票の提出を求められたり、最悪の場合審査に乗らないケースもあります。

(新卒の場合だと、内定通知書や予定収入を証明できる雇用契約書などで対応することになります。)

ある程度の勤続期間があることで、コロコロ仕事を変える人ではないという推定が働くので、

収入面でも安心材料の1つにはなります。

実際、入居審査の条件として「勤続年数○○年以上」にしている大家さんや保証会社も存在します。

2. 転職回数はどこまで見られる?

結論、転職回数が何回であっても賃貸審査には影響しません。

そもそも、入居申込書には転職回数や過去の転職経歴を書く欄がないため、

審査の考慮対象にはされていないのです。

過去にあったことよりも、現時点での収入や勤務先、勤務形態などを基準に審査が行われます。

3. 勤続年数が短くても審査に通過する方法

✓審査がゆるい物件を選ぶ

審査が厳しい都心のハイグレード物件などは大手の管理会社がバックにいることが多く、勤続年数もしっかり見られることが多いため、そういった物件を外したほうが物件の幅は広がります。

ただ、審査がゆるい→あまり人気のない物件→条件が良くない(築年数が古い、駅から遠い、都心から遠いなど)というケースが多いので、ある程度の妥協は必要かも知れません。

✓相談先の不動産会社の自社管理物件を契約する

相談先の不動産会社が直接管理している物件だと、通常の審査に比べてゆるい審査で(しかもスピーディーに)入居できることがあります。

ただし、ある程度の信頼関係が得られないと不動産会社も管理物件を貸そうとは思わないので、誠実に対応しましょう。(実は接客時の言動や服装なども細かくチェックされています。)

✓転職前に賃貸契約をしてしまう

近々転職しようかなと考えている場合、転職する前に引っ越してしまうほうが審査上は得策です。

(ただし、家を決めてから転職した場合、職場が思わぬ場所になってしまって通勤に不便が生じることもありますので注意が必要です)

4. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。

お部屋探しでお困りであれば、いつでもご相談ください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:49

保証会社により審査基準が変わります。保証会社の特徴をおさえれば審査は通ります

Tweet

目次

1. 保証会社の審査は何を調べるのか

2. 保証会社の特徴をおさえておこう

2.1 信販系保証会社(CIC)

2.2 全国賃貸保証業協会(LICC)

2.3 賃貸保証機構(旧LGO 新CGO)

2.4 独立系保証会社

3. まとめ

1. 保証会社の審査は何を調べるのか

審査基準は保証会社により異なります。独自の審査基準があるので、明確に明かされているわけではありません。

一般的な審査や弊社の過去の成約事例から言える事はたくさんあります。絶対と言ってよいのは、借りたい物件の家賃に所得が見合っているか。ここは大きなポイントになるでしょう。

極端すぎる話をすると、アルバイトで毎月10万円を稼いでいる方が、家賃25万円のタワーマンションを借りたいと言っても審査は通りません。目安としては、総所得の1/3が基準となっております。

参考例として賃料80.000円の物件に申込した際、審査通過率が高い年収は288万円以上となります。

80.000円(賃料)×3(審査基準)×12(1年間)=2.880.000円

この基準を満たしていれば、審査の通過率は高くなります。

2. 保証会社の特徴をおさえておこう

審査に不安な方も多いと思います。では、皆様がどのような内容で審査に困っているのか。ここが一番のポイントなる部分です。

信販系、いわゆるカードブラックや消費者金融から借り入れがあったり、未払いがある場合に同じ信販系保証会社の審査がある物件に申込みをしても審査の承認は得られない可能性が9割です。

同じように、家賃を滞納している方が、同じ保証会社に申込して審査は通過しません。

保証会社同士も会社は違っても情報共有する時代です。何かしらの問題を抱えている方は、まず審査に特化している不動産会社へ相談する事が重要です。

なぜなら審査に詳しくないところに行くと、審査の通し方を知らないからです。

気に入った物件があったからといって、申込する事は非常に危ないです。もし審査が通過しなければデータに残ります。

次に気に入った物件があっても、審査に通過する確率が下がってしまう可能性があるからです。

そんな危険な事はしてはいけません。多少遠くても、審査に特化した不動産会社へ足を運ぶ事が、審査通過の最短ルートとなります。

下記て保証会社の情報を記載いたします。もし家賃の滞納や揉めている、過去に未払いがある場合は、同じグループに属している保証会社は審査が通りづらいです。

理由としては情報共有されている可能性が高いためです。

✓信販系保証会社(CIC)

株式会社アプラス

株式会社エポスカード

オリエントコーポレーション

株式会社ジャックス

株式会社セゾン

株式会社セディナ

株式会社ライフ

✓全国賃貸保証業協会(LICC)

アーク株式会社

株式会社アルファー

株式会社エイト賃貸保証

エルズサポート株式会社

株式会社近畿保証サービス

興和アシスト株式会社

ジェイリース株式会社

全保連株式会社

株式会社宅建ブレインズ

賃住保証サービス株式会社

ナップ賃貸保証株式会社

ニッポンインシュア株式会社

ホームネット株式会社

株式会社ランドインシュア

株式会社ルームバンクインシュア

✓賃貸保証機構(旧LGO 新CGO)

ALEMO株式会社

株式会社Casa

日本セーフティー株式会社

フォーシーズ株式会社

✓独立系保証会社

書きませんが、実は独立系保証会社は意外と多いです。

しかし、家主や管理会社は保証会社を選ぶ際に、保証内容を非常に重要視します。

家賃保証以外にも、退去時、孤独死、駐車場料金、水道代、ハウスクリーニング、鍵交換、残置物処理、法的手続き、更新料などこのような保証内容が存在します。

これはやはり名前の知れ渡っている会社の方が保証内容が良いケースが多いため、独立系保証会社は使われていない事が多いです。

その為、審査に通過しやすいのは独立系保証会社ですが、実際に借りたい物件がそこの審査という確率が非常に少ないです。

審査に不安な方が、まず第一優先する事は、審査に特化した不動産会社へ足を運ぶ事です。

その次に、物件を選ぶ作業ですが、いくら気に入っても住めなければ意味がありません。そのため、審査に通過する物件選びをしましょう。

その為には、まずは皆様の状況をしっかりと不動産会社の担当者へ伝える事です。

信販系がダメなのか、家賃滞納や未払いがあるのか。どこの保証会社で滞納や未払いがあるのか。

重要な点がたくさんあるので、間違っても審査に特化していない不動産屋に行き相談しても無意味です。

われわれエース不動産の強みは、過去のノウハウを活かし審査の通過率が非常に高い事です。

また家主と直接取引ある物件も多数取り揃えており、保証会社もかなり緩いところも選択できることです。

まずは何か不安を抱えている方がいらっしゃれば、是非ご相談下さいませ。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。