「2021年05月」の記事一覧(6件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:52

夫婦やカップルが賃貸契約をする際、収入合算は認めらるのでしょうか?

(この記事は、約4分で読めます)

Tweet

目次

1. 基本的に収入合算は認められる

2. 片方が金融ブラックの場合はどうすればいよい?

3. 夫婦、カップルが連名で賃貸契約する際の注意点

3.1 途中から連名契約には変更できない

3.2 1人契約解除しても、家賃条件は変わらない

4. まとめ

1. 基本的に収入合算は認められる

ご来店されたお客様によく、「夫婦(カップル)で入居したいのですが、合算での収入で審査をかけられますか?」という質問を受けます。

結論としては、収入合算での審査は可能です。

これは結婚しているかどうかにかかわらず、です。

ただし、物件オーナーの印象としては婚姻関係にある夫婦のほうが圧倒的に良いです。

少なくとも結婚していないカップルは、婚姻関係にある夫婦と比べて「浮ついた」不安定な状態と捉えられてしまうためです。

もし同棲解消になってしまった場合、たいていの場合どちらも引っ越してしまいます。

大家さんとしては、安定して家賃収入が入ってくる借主を望んでいるので、同棲カップルが破局してすぐに退去されてはたまったものではありません。

2. 片方が金融ブラックの場合はどうすればいよい?

まず、収入合算が有効的な状況は、どちらか一方の収入だけでは家賃が高すぎるため審査に通らないときに、二人分の収入を合算して審査にかけるのが一般的です。

基本的には2人入居する場合でも、かならずしも連盟で契約しないといけないという決まりはありません。

つまり、片方が金融ブラックだっとしても、もう片方がブラックでなければ全然審査は通せてしまいます。

(もちろん、1人の収入だけで家賃を支払っていけると判断された場合です)

弊社にいらっしゃったお客様でも、彼氏さんが金融ブラックでも彼女さんだけの審査で審査を通せた例はいくつもあります。

また、保証人の収入次第で収入合算で片方が金融ブラックの場合でも審査に通過することがあります。

2人で入居したいけど、過去に滞納歴や金融事故を起こしてしまって…という方はぜひ弊社にご相談ください。

✓途中から連名契約には変更できない

契約者名義が1名のみで、そのほかの人を入居者または同居者として同棲やルームシェアの契約を開始してしまった場合、連名契約に変更できません。

連名契約ができるのは、賃貸契約を結ぶ際に、大家さんや不動産屋から提案された場合のみです。

入居する人から連名契約にをお願いしても、基本的には認められません。

例えば、いま一人暮らしをしているけど、そこで同棲を始めたいといった場合でも二人入居不可の場合であれば当然、同棲ができるお部屋を新たに探さなければなりません。

✓1人契約解除しても、家賃条件は変わらない

複数名で連名契約して、入居している途中に、誰か1人が解約しても家賃や共益費、駐輪場利用料など、毎月支払わなければならない金額は変わりません。

例えば、家賃10万円の物件にカップルで連名契約してた場合、5万円ずつ支払っていたが、1人が解約してしまったら、残った1人が家賃10万円の支払い義務を負います。

連名契約する場合は退去のタイミングや支払いの負担割合など、ルールを事前に決めておいたほうが、あとあとトラブルが起こらなくて済みます。

5. まとめ

単独名義で収入が届かない場合、収入合算は有効な手段ではあります。しかし、お金の分担をすることになるので、入居後のトラブルのもとになるケースが多々あります。

共同名義で契約の際は、事前によく話し合いをしておきましよう。

審査にお困りの方、不安のある方はぜひエース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:52

教育ローン、カードローン、医療ローンに落ちてしまった…保証会社の審査も通らないのか?賃貸審査を突破する方法をお伝えします

(この記事は、約4分で読めます)

Tweet

目次

1. ローンや借入審査が通らなければ金融ブラックの可能性大

2. 信用情報はCIC (クレジットカードインフォメーションセンター)を確認

3. 金融ブラックでも入居審査に通る抜け道

3.1 信販系の保証会社は避ける

3.2 不動産会社(管理会社) 兼 大家さんに相談する

3.3 不動産会社(管理会社)兼 保証会社に相談する

4. 選ばなければ、物件探しはなんとかなる

5. まとめ

1. ローンや借入審査が通らなければ金融ブラックの可能性大

ローンや借入の審査に落ちてしまった場合、十中八九、過去に金融トラブルがあり、それが原因で審査にひっかかってしまった可能性が非常に高いです。

いわゆる”ブラックリスト”です。

つまり、返済遅延・自己破産などの履歴が信用情報機関(クレジット会社、保証会社など)に登録されていることになります。

例えば、クレジットカードの滞納履歴が幾度にわたりこの信用情報機関に登録されてしまうと、その情報がカード会社間で共有されることになり、いわゆる「ブラックリスト」として、審査に通りにくい状況になっている可能性があります。

これは奨学金や携帯・スマホ代の延滞があった場合も同様です。

なぜ信用情報が勝手に管理されているの?と思うかもしれません。

結論、カード会社の規約に信用情報機関に個人の信用情報を登録しないといけないと書いてあるからです。その規約に従って、個人の信用情報を個人信用情報機関に登録しているという形になります。

また、過去に家賃滞納があった場合でも同じことが言えます。

つまり、家賃の滞納履歴が複数の保証会社間で共有されることとなり、たとえ他の保証会社に審査をかけたとしても、落とされてしまう可能性が高くなってしまいます。

保証会社でブラックリスト認定されてしまうと、8割以上の確率で審査落ちしてしまうのが現状です。

2. 信用情報の確認方法

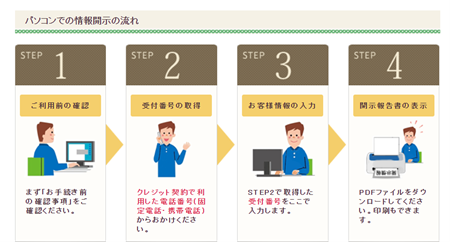

「信用情報」は、個人信用情報機関(CIC)より取得することが可能です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。そのため、信用情報には人種や思想、犯罪歴などの項目は、一切含まれることはなく、返済が期限通りに行われたか否かだけを管理しています。

株式会社CIC(クレジットインフォメーションセンター)は、主に割賦販売(クレジット払いや分割払いのこと)や消費者ローン等の事業を営む企業が加盟する信用情報機関です。

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟企業であるクレジット会社などから収集し、クレジット会社からの照会があれば情報を提供しています。

信販系保証会社と呼ばれる保証会社は間違いなくCICの情報を参照しています。例えばオリコフォレントインシュア、エポスなどの保証会社です。

信用情報の開示には手数料として1,000円かかりますが、本人確認書類さえあれば以下のステップで簡単に自分の信用情報を確認することができます。

CICでは、金融事故情報は5年間保存されます。

※CIC公式HPから抜粋

3. ブラックリストでも入居審査に通る抜け道

確かに信用情報は5年~10年で記録が消去されます。なので、それを待てばブラックリストだったかどうかは関係なく賃貸審査をかけることができます。

だからといって、家を借りるのにそんなに待てないよ、というのが現実だと思います。

そこでブラックリストでも審査を突破する抜け道をお伝えしたいと思います。

✓信販系の保証会社は避ける

まず、保証会社にも大きく3種類が存在します。

信販系、信用系、独立系の保証会社です。

この中で信用情報を参照するのは「信販系」保証会社になります。

ローンや借入の審査が落ちてしまったということは、信販系保証会社も高確率で審査落ちします。

「信用系」保証会社は、所属の会社同士で協会を作っています。

この協会に属する会社は、借主の申込情報や家賃滞納の情報をデータベース化しています。

過去に信用系保証会社で家賃延滞などのトラブルがあれば審査は通りずらくなりますが、そうでもない限り比較的審査は通りやすいです。

一例を挙げると

・全保連

・エルズサポート

・ジェイリース

などです。

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

なので、クレジットカードの滞納があったからといって、審査に通らないわけではありません。

保証会社の詳しい種別や審査の特徴は、また別のブログで説明していますので、合わせて読んでみてください。(下にリンクがございます)

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

あたりです。(実際はもっとあります)

ただ、独立系保証会社は審査がゆるい分、家賃の支払いのリスクを保証するために、入居時の保証料や更新時の一時金など費用の負担が大きい場合があるのが特徴です。

基本的に保証会社は大家さんや不動産会社が決めているので、入居者が自分で保証会社を選ぶことはできません。

とはいえ、不動産会社もお客様が部屋を借りられるように相談に乗ってくれます。クレジットカードの支払いを滞納履歴があるなど、審査が不安なら不動産屋に「審査に不安があるので審査が通りそうな物件を紹介してほしい」と伝えれば、審査に通りそうな保証会社を探してくれます。

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

ただ、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえません。

しかし、上述したように独立系保証会社は他社との情報共有がされないため、1社落ちたからといって他社もダメということはありません。なぜその保証会社が落ちてしまったかを解明したうえで、複数の保証会社にトライしてみる価値はあります。

✓不動産会社(管理会社) 兼 大家さんに相談する

通常、不動産会社で紹介してもらう物件で審査をかける場合、管理会社⇒保証会社⇒大家さんというフローで審査の関門が控えています。

しかし不動産会社の自己所有物件なら、その不動産会社が大家さんにあたるわけですから、自己判断で入居審査をかけることができます。

また、保証会社が必要か不要かも大家さんの自己判断なので、その不動産会社が保証会社不要と言えば、即時で契約をすることができます。

不動産屋さんで相談する際、「所有物件はありますか?」と相談してみるのもよいでしょう。

✓不動産会社(管理会社) 兼 保証会社に相談する

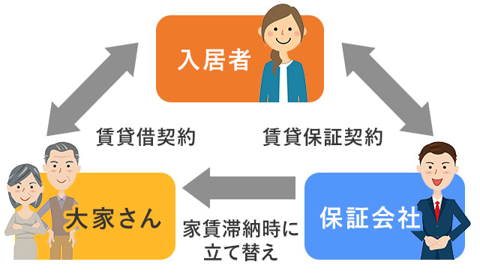

ごく稀に不動産会社と保証会社の両方の機能を兼ね備えた会社があります。

大家さんとのつながりが強いため、お客さんに物件紹介から家賃保証まで自分たちで一貫して行うので、信用して物件を貸してあげてくださいねとお願いすることができるのです。

実は、私たちエース不動産もそのうちの1つです。

つまり、わざわざ他社の保証会社の審査を通さなくても、私たちだけの判断で保証ができるということです。

▼エース不動産が保証会社である証拠

4. 選ばなければ、物件探しはなんとかなる

信用情報がブラックリストしている方は、やはり審査が厳しく物件がみつかりづらいのが現実です。

たとえば自分が大家さんだったとして、過去に滞納を繰り返している人に家を貸したいですか?と自問自答すれば当然の結果だと思います。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つからないまま時間だけが過ぎていくことになります。

最低限の希望エリアや予算で、まずは住めるところを決めることを目標としましょう。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどをうたっているケースもあるので、不動産会社で聞いてみるのもよいでしょう。

5.まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:51

LGBT、セクシャルマイノリティの方はそれだけで入居審査NGが出ることがあります。少しでも審査の通過確率を上げる方法とは

(この記事は、約4分で読めます)

Tweet

目次

1. LGBTの方が入居審査をかけるときのハードル

1.1 物件オーナーの同性愛者に対する偏見

1.2 緊急連絡先を親族に頼みづらい

2. オーナー審査が通らない場合の解決法

2.1 不動産会社が所有、直接管理する物件を選ぶ

2.2 "ルームシェア"という体で審査をかける

3. 緊急連絡先が見つからない場合の解決法

3.1 知人・友人に依頼する

3.2 一人二役をする

3.3 代行会社・不動産会社に依頼する

4. まとめ

1. LGBTの方が入居審査をかけるときのハードル

賃貸物件の入居審査では、同性カップルが婚姻関係にある夫婦や異性カップルにはない苦労を強いられることがあります。

男性同士、または女性同士といった同性同士の結婚は、一部の自治体では認められているものの、まだ日本では一般的に認められているものではありません。

そういった考え方は入居審査にも影響します。

✓物件オーナーの同性愛者に対する偏見

LGBTの方が入居審査を通過できない最大の理由は、オーナー(大家さん)審査NGです。

物件オーナーをやっているような個人の大家さんは、たいてい年配の方が多いのが現実です。

若い世代であれば、LGBTに対する偏見はだんだんとなくなりつつありますが、世代が上がるにつれて同性愛者に対する偏見は強くなる傾向があります。

家賃の支払い能力(収入面)では特に問題がなく、近隣トラブルを起こすような人柄でない限り保証会社や管理会社の審査は何の問題もなく通過するのに、そういった偏見のせいでオーナーNGが出てしまい、結果的に審査に落ちてしまったというケースがほとんどです。

✓緊急連絡先を親族に頼みづらい

緊急連絡先とは、契約者本人に連絡がつながらないときなど緊急で連絡をするときに使われる連絡先のことです。管理会社や保証会社から連絡する際に使われます。

そのため、契約者本人の三親等(両親、祖父母、兄弟姉妹、叔父、叔母など)に限定されることが一般的です。

お互いの親族に理解があり、ちゃんと事情を説明したうえで緊急連絡先になってほしいと頼めるような関係性があればよいのですが、同性の恋人がいることを親族に言えない、または理解が得られていない場合、緊急連絡先を頼めないことがあります。

緊急連絡先がいないと、賃貸ではほとんどの場合入居審査をかけることができないので、審査のスタートラインに立つ前に諦めてしまっている、悩んでいる方も多くいらっしゃいます。

2. オーナー審査が通らない場合の解決法

✓不動産会社が所有、直接管理する物件を選ぶ

上でも述べたとおり、個人オーナーの方はLGBTに対してあまり理解のない方が多いです。

しかし、賃貸経営を商売として行っている不動産会社や管理会社がオーナーの物件であればそのような偏見によって審査を落とされる可能性は低くなります。

なぜなら、不動産会社や管理会社のほうがビジネス色が強いため、

・家賃の支払能力がある

・近隣とトラブルを起こすような人柄ではない

という条件を満たしていれば、個人オーナーのように「なんとなく嫌だ」という理由で審査を落とすことはまずないからです。

✓ "ルームシェア"という体で審査をかける

あくまで「友人同士でルームシェアをする」という体で審査をかけるのも一つの手です。

ただ、通常ルームシェアで物件を選ぶときはは2DKなど、居室がそれぞれ分かれています。

本当はカップルなので1LDKでもいいから少しでも家賃を抑えたいのが本音だとしても、建て前上はルームシェアなので、2DKや2LDKなど高めの家賃の物件を選らばざるを得ないことがあります。

また、ルームシェアで申請する際に注意点があります。

40歳以上のカップルがルームシェアで申請をすると、管理会社の審査でNGが出る可能性があります。

ルームシェアは「お金のない若者が仕方なくするもの」、それなりの年齢の大人がルームシェアをするという状況は不自然というか、その年齢になって自立できないのは何か問題でもあるのでは?と疑いをかけられてしまいます。

何歳以上なら通らないという明確な基準はありませんが、少なくとも一般的にルームシェアをする世代ではないのなら、正直にLGBTであることを明かして審査にかけたほうが通過確率は上がるのではないかと思います。

3. 緊急連絡先が見つからない場合の解決法

✓知人・友人に依頼する

緊急連絡先を親族に頼めない場合に一番多いのがこのパターンです。

つまり、友人の連絡先を親族の連絡先として申請するのです。(もちろん友人には了解を得た上で、です)

友人には、保証会社や管理会社から連絡が来たら自分の親のフリをしてね、と頼んでおきます。

✓一人二役をする

頼める友人もいない場合、緊急連絡先用の携帯電話をご自身で用意しておきます。

格安のプリペイド携帯でも借りておけば十分です。費用は月額2千円程度で借りられます。

保証会社や管理会社には、その携帯電話の連絡先を親族として申請しておき、連絡が来たら親族の体(てい)で対応するだけでOKです。声色やトーンは変えることをお忘れなく。

✓代行会社・不動産会社に依頼する

緊急連絡先になってくれる代行会社が存在します。

また、不動産会社が緊急連絡先の代行サービスも兼ねている場合がありますので、相談してみるのもよいでしょう。

ちなみに、弊社エース不動産では審査時の緊急連絡先の代行サービスもオプションで付けることができます。

4. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:51

不動産の審査に落ちてしまったけど、どうしてもあきらめられない!不動産屋を変えれば違う保証会社でリベンジできる?

(この記事は、約3分で読めます)

Tweet

目次

1. 物件の種類によっては、別の不動産会社で再審査をかけられる

1.1 これまで審査をかけた物件はどれに該当する?

1.2 違う不動産で再審査をかけられるケース

2. 初期費用の額も不動産会社によって変わってくる

3. まとめ

1. 物件の種類によっては、別の不動産会社で再審査をかけられる

住みたい物件も決まり、審査をかけてみたものの、審査に通らない。

しかも何社審査をかけても落ちてしまう…

いろんな不動産屋を回ったあとに、このように弊社にご相談いただくことがあります。

どうしてもこの物件に住みたいのに!と諦めきれない方に、再審査可能なケースはどのような場合かをこの記事でお伝えしようと思います。

✓これまで審査をかけた物件はどれに該当する?

賃貸物件は物件や媒介形態によって以下のように分類することができます。

①大手管理会社による一棟管理物件

②分譲マンション

③専任媒介による一棟オーナー物件

④一般媒介による一棟オーナー物件

①は、大手の不動産デベロッパーが大規模一棟マンションを開発し、そのグループ会社で管理を行っているケースです。

有名どころでいうなら住友不動産が開発・管理している「ラ・トゥール」というブランドの高級賃貸タワーマンションが有名です。

こういった物件は審査がかなり厳しく、どのようなルートで審査を申し込んだとしても最終的には大手管理会社の審査をクリアしないといけません。

②は住戸ごとに所有者が違うマンションのことです。

(分譲とは”分割譲渡”の略です。一戸一戸分割されて販売されるため、それぞれ所有者が異なります。)

オーナーが異なるということは、住戸ごとに管理会社も変わってきます。

③と④は、一棟丸ごと一人のオーナーが所有している物件であることに変わりはありませんが、オーナーと不動産会社との間で交わされている、借主の募集形態の違いがあります。(”媒介(ばいかい)”とは、一般的にいう仲介の意味です)

分かりやすく説明すると、

専任媒介=特定の1社の不動産会社のみ入居者を募集できる

一般媒介=複数の不動産会社が入居者を募集できる

という契約形態の違いです。

専任媒介の場合、媒介を任されている特定の不動産会社の審査をクリアしないといけません。

✓違う不動産で再審査をかけられるケース

不動産会社を変え、別の保証会社で再審査をかけられるとすれば、上記物件のうち、

②分譲マンション

④一般媒介による一棟オーナー物件

が対象となります。

まず分譲マンションの再審査をかける方法ですが、以前に審査をかけた住戸は審査をかけてもダメなので、同じ建物内で別の住戸が募集にかけられているときのみ、その募集をかけている不動産会社に連絡して審査をかけてもらうのが一番の近道です。

かくいう私も、昔ある物件の入居審査をかけたときに審査NGを食らい、あきらめきれず、偶然にも募集がかかっていた一つ隣の住戸で審査をかけたところ、見事に審査に通ったという過去があります。

次に、一般媒介による一棟オーナー物件の場合ですが、一般媒介とは上記で説明したように「複数の不動産会社が入居者を募集できる」募集形態でした。

したがって、同じ物件を複数の不動産会社が募集をかけているため、不動産会社によっては、異なる保証会社で審査をかけることができるケースがあります。

2. 初期費用の額も不動産会社によって変わってくる

相談先の不動産屋さんによっては、初期費用の分割払いが可能なことがあります。

初期費用の流れとしては

敷金・礼金・前家賃 →物件オーナーへ

保証料 →保証会社へ

火災保険料 →保険会社へ

仲介手数料 →不動産(仲介)会社へ

という流れでお金が動きます。

つまり、「仲介手数料」以外は不動産会社が回収した後に第三者に支払わなければいけないお金です。

一方、仲介手数料は不動産会社に対して支払われる報酬であるため、不動産屋の判断次第で払ってもらうタイミングをずらすことも分割にすることも可能なのです。

また、どうしてもそれ以上分割したいという場合は、

最悪、不動産会社が他社に契約金や前家賃などを立て替え払いをする場合もあります。

ただ、一般的には初回に一括で払うのが原則なので、あくまでお客さんに致し方ない理由がある、

かつそのお客さんが信用に値する場合だけの特別な対応となります。

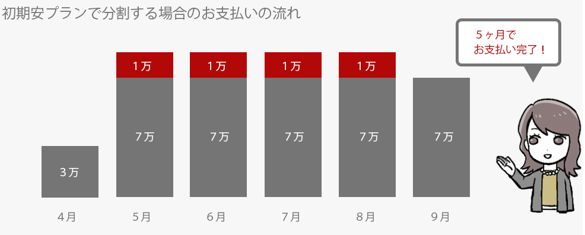

一例として、弊社での初期安分割プランをご紹介します。

管理会社や大家さんと長年の付き合いがあるからこそ、他社にはないような初期費用のプランを実現できております。

ほんとに3万円で入居できるの?と思われるかも知れませんが、可能です。

オーナー様と直接つながっている物件だからこそ実現できる料金体系です。

しかも、最短で即日~3日以内に入居が可能です。

↓初期費用3万で5か月の分割払いにすると、こんな感じの料金プランになります

さらに、

弊社では、なんと初期費用の最大9か月分割が可能です。

3. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。

お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:50

ファッションでタトゥーや刺青を入れていても、賃貸審査に引っかかるの?

(この記事は、約3分で読めます)

Tweet

目次

1.多少のタトゥーや刺青が入っているかは審査に影響しない

2. 審査に影響するケース

2.1 顔や、服を着ていてもタトゥーが見える場合

2.2 大手管理会社の場合

2.3 管理会社に直接相談した場合

3. まとめ

1. 多少のタトゥーや刺青が入っているかは審査に影響しない

結論から申し上げると、多少のタトゥーや刺青が入っているからと言って、賃貸の入居審査には影響しません。

なぜなら、街の不動産会社に相談した場合、審査のときに管理会社や大家さんにわざわざ「このお客様にはタトゥーが入っています」という情報を伝えることはないからです。

一昔前は、「刺青=カタギの人ではない」というイメージでしたが、現在はファッション感覚でタトゥーを入れる人も多いです。

なので、あまり過剰に反応するような人も少なくなってきています。

ただし、タトゥーが入っている場合に(しかも、服を着ていてもわかるレベルで)、審査でNGが出る場合があります。

2. 審査に影響するケース

✓顔や、服を着ていてもタトゥーが見える場合

タトゥーがあまりにも広範囲に入っていて、長袖でも見える、首回りから見える、顔に入っている場合は、管理会社に通知されチェックが入ることがあります。

管理会社の判断は、基本的に大家さんの基準に従います。

大家さんがOKといえば問題ないのですが、物件の大家さんをやっている人は年配の方が多く、まだまだ「タトゥーが入っている=怖い人」というイメージが根強く残っていることが多いです。

✓大手管理会社の場合

大手の管理会社(住友、三菱など)は基本的にタトゥーが入っているとNGを出すことがほとんどです。

こういった大手管理会社は、入居者の属性を絞りに絞っているため、タトゥーが入っているだけで門前払いになってしまう可能性があります。

✓管理会社に直接相談した場合

不動産仲介会社が物件をただ仲介するだけの場合だと、タトゥーが入っていることはオフレコにしてくれることがありますが、自社管理の場合だとそうはいきません。

物件の大家さんが「タトゥー入りは入居不可」というルールを掲げている限り、管理会社としては審査を通すわけにはいきません。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. まとめ

タトゥー=悪というイメージはだんだん薄れてはいるものの、やはり物件オーナーや管理会社では良くないイメージが先行してしまうのが現実です。

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/05/01 18:12

保証人不要、初期費用を極限まで抑えて賃貸物件を契約する方法

(この記事は、約4分で読めます)

Tweet

目次

1. 今は保証人が必要なケースは少ない

2. 基本は保証会社を利用する

2.1 保証人が不要な保証会社

2.2 家賃滞納歴あり・クレジットブラックでも利用できる保証会社とは

2.3 保証会社の契約にかかる費用

3. 初期費用を抑えるコツ(都心直結の郊外駅のススメ)

3.1 そもそもの家賃を抑えられる

3.2 敷金・礼金が安く済む

3.3 フリーレント付きがあることも

3.4 退去費用が後払いOKが多い

3.5 初期費用キャンペーンも豊富

4. まとめ

1. 今は保証人が必要なケースは少ない

賃貸物件を契約するにあたって、保証人(連帯保証人)を頼める人がいないんですけど大丈夫ですか?と相談を受けることが多々あります。

実は、保証人は必要ではないことのほうが多いです。

一昔前は保証人を使う文化が一般的だったのですが、保証会社(連帯保証人の代行会社)というシステムがだんだんと充実していき、現在では保証会社を賃貸契約と同時に契約するのが一般的になりました。

したがって保証人を立てる代わりに、保証会社と保証契約を結ばなくてはいけないケースがほとんどです。

2. 基本は保証会社を利用する

✓保証人が不要な保証会社

まず、保証会社には大きくわけて3種類存在します。

信販系保証会社、信用系保証会社、独立系保証会社です。

これらの保証会社の違いは、以下の別ブログで説明していますので、そちらを参照ください。

一点注意点なのが、信用系保証会社は保証人を求められることがあります。

どういうことかと言うと、貸主(オーナー)が「保証人不要、保証会社でOK」と言っても、保証会社との契約で保証人が必要な場合、結局のところ保証人が必要になってしまいます。

特に契約者に何かしらネックがある場合に保証人を求められることがあります。

たとえば、

・勤続期間が短い(働き始めてすぐ)

・年齢が若い(成人したてなど)

・雇用形態がアルバイト

・業種が不安定(水商売、飲食店など)

のケースです。

つまり、上記のようなケースにあてはまる場合は、信用系保証会社は避けた方がよいことがあります。

✓家賃滞納歴あり・クレジットブラックでも利用できる保証会社とは

過去にクレジットの滞納履歴があったり、家賃の遅れがあったりすると、

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

相対的に、審査は通す前提となっている事が多く、緩い傾向にあります。独自での情報は蓄積されていますが、他の保証会社の情報は一切わからないので、他社でいくら事故を起こしていても、全く初めて審査をするという事であれば、1からの審査になる為影響がありません。

信販系、LICC系は審査否決でも独自系だけは審査承認が取れた。というケースはよくあります。

✓保証会社の契約にかかる費用

まず、契約時にかかる初回保証料ですが、家賃の0.5~1か月分が相場になります。

保証会社の契約は1年ごとの更新であることが多いです。

1年ごとに10,000円、2年後の更新の時に家賃総額の〇〇%、初回保証料と同じ金額など、いろいろなケースがあります。

3. 初期費用を抑えるコツ(都心直結の郊外駅のススメ)

賃貸契約にかかる初期費用は一般的に家賃の4.5倍~5倍と言われています。

例えば家賃が8万円だとすると、初期費用は40万円程度です。

家を借りるだけでもこれだけの費用がかかってくるわけです。

ただ、これらがフルでかかってくるのは都心物件です。

都心は初期費用が高くても借り手の需要があるため、なかなか費用を値引いてくれることはありません。

でも実は、郊外物件ではこれらの費用をカットできる場合が非常に多いのです。

ここで言う「郊外」とは、都心駅から電車で約2~30分程度離れたエリアのことを指します。

私たちが郊外物件を強くおススメする理由をご説明します!

✓そもそもの家賃を抑えられる

建物や設備がほぼ同じグレード・築年、住戸条件、広さも同じお部屋でも、都心から30分離れるだけでかなり家賃は変わります。

一例として、新宿駅と田無駅(新宿駅から西部新宿線で30分の駅)で比較してみます。

駅徒歩5分圏内、築年2000年前後、25㎡という条件だと

新宿駅周辺:10万円~12万円

田無駅周辺:6万円~7万円

これほどの差があります。

✓敷金・礼金が安く済む

そもそも敷金・礼金とは何のための費用なのでしょうか?

一般的には

敷金:家賃滞納があったときの充当金、退去時のクリーニング費用に相等

礼金:大家さんが支払う物件の税金(固定資産税・都市計画税)に相等

つまり、敷金は家賃が安くなればなるほど安くなり、礼金は物件にかかる税金が安くなればなるほど安くなります。

✓フリーレント付きがあることも

「フリーレント」とは、はじめの数か月間の家賃がタダになることです。

だいたい初めの1か月間~2か月間というパターンが多いです。

都心物件でフリーレント付きはまずありません。

郊外物件のオーナーさんが空室対策でフリーレントを付けていることがたまにあります。

条件の悪い物件(駅から遠い、日当たり悪い、築古、1階など)ほどお得な条件付きで借りられることがあります。

✓退去費用が後払いOKが多い

都心物件では、退去時のクリーニング費用(ワンルームだと約4万~6万)は、契約時に先払いのパターンが8割がたです。

「敷金ナシ」とうたっている物件も、実は退去時クリーニング費用は先払いということがほとんどです。

「敷金ナシ」は広告の見かけ上目を引くための戦略でしかありません。

敷金はクリーニング費用に充てられることが多いので、大家さんにとっては「敷金」として受け取ろうが「クリーニング費用」として受け取ろうが同じことなのです。

しかし、郊外に行けば行くほど退去費用は退去時の支払いでOKな場合が多いです。

物件オーナーにとっては退去時費用を先に払ってもらえれば安心ですが、やはり郊外物件だと借り手がつきにくいこともあって、後払いでもいいよという慣習が強いです。

✓初期費用キャンペーンも豊富

不動産業界の閑散期には初期費用がお得になる割引キャンペーン等が打ち出されることが多いです。特に郊外物件ではキャンペーンが連発します。

狙い目は7月~8月、11月~12月です。

いわゆる夏季休暇、年末休暇あたりはみんなお休みモードになるため引っ越しする人は少なくなります。

逆に一番の繁忙期は1月~3月です。

この時期は、自然に借り手が付きやすいため大家さんもかなり強気です。ゆえにキャンペーンも少なくなります。

特に緊急の理由がない限り、この時期に物件探しをするのは避けたほうがいいです。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。