「2020年12月」の記事一覧(8件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:44

審査に落ちた理由がわからない!そんな方はこの記事のどれかに当てはまる可能性が高いです

(この記事は、約4分で読めます)

Tweet

目次

1. 審査に落ちるパターンは、2種類ある

2. 申込者に非があるパターン

2.1 信用情報に問題がある(クレジット、借金の返済滞納など)

2.2 家賃滞納歴がある

2.3 債務整理をしている

2.4 職業NG

2.5 犯罪歴がある

3. これは理不尽!不動産屋の都合で落とされるパターン

3.1 実は申込が既に入っていた

3.2 キックバック付き物件に誘導するため

3.3 自社管理物件に誘導するため

3.4 申込者が同業者(不動産会社勤務)

4. 落ちた理由はどう確認する?

5. まとめ

1. 審査に落ちるパターンは、2種類ある

この記事を読んでいる方は、おそらく賃貸の審査に落ちた経験がある人だと思います。

ご存知のとおり、基本的に入居審査に落ちた理由は教えてもらえません。

実は、審査に落ちる理由は大きくわけて2種類あります。

「申込者に非があるパターン」と「不動産会社都合で落とされるパターン」です。

家賃は手取り収入の1/3が目安とされていますが、家賃をそれ以下に抑えて物件を選んで審査をかけたにもかかわらず、なぜか審査に落ちてしまった…という人は、この記事でご紹介しているいずれかのケースに当てはまっている可能性が高いです。

今回の記事では、支払い能力はクリアしているという前提で、審査に落ちるよくある理由を集めてみました。

2. 申込者に非があるパターン

✓信用情報に問題がある(クレジット、借金の返済滞納など)

「信用情報(個人信用情報)」とは、クレジットカードやカードローンなどの返済履歴のことです。

きちんと期日までに返済できているか、滞納があったか等は誰でも閲覧できる記録として残されています。

しかも保存期間は5年~10年間。

1年間に何度も滞納歴があると、いわゆるブラックリスト入り状態になります。

家賃保証会社が申込者の信用情報を参照して審査を行う場合、ブラックリスト入りしていたらほぼ間違いなく落とされます。

✔家賃滞納歴がある

過去に何か月も家賃の滞納をしたことはありませんか?

家賃の滞納履歴は保証会社間で共有されることがあります。

つまり、違う保証会社で審査をかけたとしても、情報共有されている会社なら審査に落とされる可能性が非常に高いです。

✔債務整理をしている

債務整理とは、借金を返しきれなくなってしまった人が返済額を減額、もしくは免除する法的措置のことです。

債務整理には措置の程度や手続きの違いにより任意整理、個人再生、自己破産に分けられます。

ペナルティの大きさとしては、任意整理<個人再生<自己破産といった順です。

債務整理をした場合も、その記録は5年~10年間残ってしまうので、その期間中の賃貸審査は非常に厳しいものになります。

詳しくは別記事で解説していますので、合わせてご確認ください。

✔職業NG

職業イメージによって審査に落とされることがあります。

これは大家さん審査で落とされることが多いです。

職業に貴賤なしとは言いますが、賃貸物件の大家さんは年齢層が高い人が多く、どうしても職業イメージが先行してしまうことがあります。

例えば、以下のような職業はあまり良いイメージを持たれません。

水商売 ⇒ 収入が不安定、社会常識がない

派遣・パート ⇒ 雇用が不安定

経営者・個人事業主 ⇒ 収入が不安定、物件を商売のために使いそう

肉体労働 ⇒ 雇用が不安定

✔犯罪歴がある

入居者の名前をGoogle、facebookなどで検索されることがあります。

これを「エゴサーチ」といいます。

このとき、ネットで調べて犯罪歴がヒットするようだと一発アウトです。

犯罪の種類にもよっても否決される確率は変わりますが、

傷害、薬物、詐欺、強盗、殺人などの前科がある場合、ほぼ審査に通る物件はないといっても過言ではありません。

3. これは理不尽!不動産屋の都合で落とされるパターン

自分の過去を振り返っても、どうしても審査に落ちた理由が思い当たらない…ということもあります。

この場合、完全に不動産会社(もしくは管理会社)の都合で落とされている可能性が濃厚です。

ここから先は、決して明かされない不動産業界の裏話です。

✓実は申込が既に入っていた

賃貸物件の動きはかなり激しく、不動産屋もリアルタイムの申込状況を把握しきれていないケースがあります。

内見時には申込が入っていなくても、その後すぐに申込が入ってしまい、実は一番手が他にいた、なんてこともめずらしくありません。

当然、「うちのミスで先の申込を見逃していました」と言うより「保証会社の審査で落ちてしまいました」と言ったほうが体よくお客さんに納得してもらえそうですよね。

✓キックバック付き物件に誘導するため

キックバックとは、物件に入居者を付けた仲介会社に対して、大家さんから支払われる報酬のことです。

業界ではよく”AD”と呼ばれます。

相場は家賃の1か月分です。

賃貸付けを急いでいる大家さんだと家賃2~3か月のキックバックを付けている場合もあります。

当然、不動産屋はキックバックが付いている物件、キックバックが多い物件を成約したいと思っています。

審査申し込みをした物件にADが付いていない場合、

「この物件は落ちてしまいましたが、代わりにこの物件はどうですか?」とキックバック付き物件を勧めるための“当て物”として使われた可能性があります。

このケースだと、元からその物件で成約させるつもりはないので、審査書類は預かるものの、裏では審査にすらかけていない可能性が高いです。

✓自社管理物件に誘導するため

自社管理物件とは、大家さんから直接委託を受けて管理を任されている物件のことです。

自社管理物件を成約すれば、ワンショットの仲介手数料やキックバックだけではなく、大家さんから継続的に管理手数料が入ってきます。

完全な不動産会社の社内事情ですが、管理手数料が入ってくるということは、仲介による売上げが変動したとしても、安定的な収入源になるのです。

このケースも、最初に紹介された物件は当て物として使われた可能性があります。

✓申込者が同業者(不動産会社勤務)

不動産会社に勤務している人に当てはまるケースですが、申込者が不動産業界の人間だった場合、大家さんの連絡先を入手して直接物件の賃貸や売買の交渉を持ち掛けるのでは?と疑いの目を向けられることがあります。

ただし、不動産会社の人がみんな家を借りられないかというとそんなわけではありません。

(現に、私も不動産会社勤務で審査をかけて普通に通っています)

4. 落ちた理由はどう確認する?

基本的に審査に落ちた理由は教えてもらえません。

自分で調べられるとしたら、信用情報くらいです。

ただ、自分に思い当たる理由がない場合の確認は絶対に一人で行うことはできません。

もしどうしても審査に落ちた理由を知りたい場合、別の不動産会社(の自社物件)で審査をかけて調べてもらえることがあります。

「この不動産屋、何か隠してるな??」と少しでも疑問を感じたら、思い切って相談する会社を変えてみるのもいいかも知れません。

4. まとめ

不動産の審査は、審査基準を教えてもらえないため、自力ではどうにもできないことが多いのが現実です。

エース不動産には過去に保証会社で勤務経験のあるスタッフも在籍していることもあり、これまで他社で審査落ちてしまった数多くの人を、無事審査通過まで導いてきました。

もし審査でお困りであれば、一度弊社へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:58

審査がいつも即落ちになる方へ、保証会社に見られているあなたの「過去」とは

(この記事は、約3分で読めます)

Tweet

目次

1. 即落ちの場合、審査にかかる時間は15分~30分

2. 審査即落ちパターン4選

2.1 信用情報がブラック

2.2 家賃の滞納歴がある

2.3 犯罪歴がある

2.4 不動産仲介会社が管理会社に取引中止されている

3. 審査に「乗せる」ためにできること

3.1 独立系保証会社を利用する

3.2 物件を選ばない

3.3 相談する不動産会社を変える

4. まとめ

1. 即落ちの場合、審査にかかる時間は15分~30分

通常の賃貸審査であれば1~2日、長くて3日で結果が出ます。

ただ、特定の条件に当てはまった場合、その人の収入とか緊急連絡先がいるかとか全く関係なく、即断で否決となります。

その時間、およそ15分~30分です。

まさに“門前払い”という感じです。

当然審査の結果通知も通常より格段に早くなります。

なぜかいつも審査に即落ちになってしまう人は、この記事で紹介するパターンに当てはまってないか、注意してみてください。

2. 審査即落ちパターン4選

✓信用情報がブラック

「信用情報」とは、クレジットカードやカードローン、消費者金融の返済状況のことを言います。

返済の遅延、滞納履歴があった場合、その情報は信用情報を管理している機関へ登録されます。

これがいわゆる「ブラックリスト入り」です。

そして、一度登録されてしまうと5年~10年間は保管されることになりますので、返済が済んでいるからといって必ずしもOKとはならないのです。

ご自身の信用情報の調べ方は別の記事で説明していますので、気になる方はぜひお読みください。

✓家賃の滞納歴がある

過去に家賃滞納歴はありませんか?

現在使っている、または家賃滞納したときに使っていた保証会社で再度審査をかけようとした場合はもちろん、その保証会社が所属している業界団体に属している保証会社も審査に落とされる可能性が高いです。

なぜなら、滞納履歴はその業界団体の中で共有され、筒抜け状態になっているからです。

これもデータベースを調べればすぐに出てくるものなので、ヒットすれば即NGを食らうことになります。

✓犯罪歴がある

保証会社や管理会社では入居者名、緊急連絡先名をネットで検索して名前が出てこないかを確認します。

これを「エゴサーチ」と呼びます。

Google検索だけでなく、FacebookやTwitterなどのSNSで検索をかけられる場合もあります。

エゴサーチをしてネットで前科が確認できる場合、一発アウトになる確率が非常に高いです。

また、犯罪の種類にもよっても否決される確率は変わります。

傷害、薬物、詐欺、強盗、殺人などの前科がある場合、ほぼ審査に通る物件はないといっても過言ではありません。

詳しい内容は以下の別の記事に記載していますので参考にしてみてください。

✓不動産仲介会社が管理会社に取引中止されている

これは完全に業界の裏話になりますが、不動産仲介会社が何らかの理由で管理会社にマークされ、その仲介会社経由で申し込みが入っても、管理会社が相手をしないケースです。

これを業界用語で取引中止と呼びます。

略して「取中(とりちゅう)」と言われたりします。

つまり、出禁になってしまった仲介会社で審査申し込みをしてしまったということです。

即落ちというより、審査書類に目すら通してもらえないので通るはずがありませんね。

仲介会社が取引中止を食らう理由は様々です。

・管理会社を通さず、家主に直接連絡して交渉を持ちかけた

・アリバイ会社(いわゆるペーパーカンパニー)を使って審査を通そうとして、管理会社側で発覚した

など。

通常、おたくの会社は出禁ですよ、みたいな通知は一切来ません。

気付いたら電話がつながらなくなっており、連絡が取れないようになっています。

3. 審査に「乗せる」ためにできること

✓独立系保証会社を利用する

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

などです。(実際はもっとあります)

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

ただ、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえません。

✓物件を選ばない

たとえば自分が大家さんだったとして、過去に滞納歴や前科がある人に家を貸したいですか?

言うまでもなく結論はNOですよね。

そもそも審査に乗る物件の数自体がもともと少ないことは認識しましょう。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つかりません。

最低限の希望エリアや予算で、まずは住めるところを探すことを目標としましょう。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどを打ち出している場合もあるので、不動産会社で聞いてみるのもよいでしょう。

✓相談する不動産会社を変える

ご自身の過去に非がないと思われるのに、なぜか審査に落ちてしまう。

そんなときは相談する不動産会社を変えてみるのも一つの手です。

一口に不動産会社といっても、得意なエリアや物件の種類、顧客層が全く違ってきます。

例えば、同じ焼肉屋さんでも牛角と叙々苑では値段とかお客さんの層が全然違いますよね。

それと一緒です。

また上記で説明したように、管理会社から取引中止を食らって審査を通せないなんてケースもあります。信用のない不動産会社でいくら申し込みしたって厳しいですよ。

思い切って相談相手を変えましょう。

4.まとめ

この記事で審査落ちするケースに該当する場合、たいていの不動産屋で相談しても厳しいのが現実です。

私たちエース不動産は、このように審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:58

なぜか審査に落ちてしまう同棲カップル、

管理会社から見た同棲のイメージとは

Tweet

目次

1. 貸す側から見て、同棲の入居者は百害あって一利なし

2. 同棲カップルが審査に落ちる理由3選

2.1 すぐ破局して、退去する可能性がある

2.2 家賃を折半していると、滞納したときの回収が困難

2.3 近所トラブルのもとになる

3. 同居人の滞納歴あり、ブラックリストでも審査は通る?

4. まとめ

1. 貸す側から見て、同棲の入居者は百害あって一利なし

賃貸で入居審査をかける際、同棲予定のカップルが審査に落ちてしまうことはめずらしくありません。

収入面では全く問題なく、しかもカップル両方の収入を合わせると月に40万~50万くらいあるにもかかわらず、です。

実は家を貸す側から見て、同棲はマイナスイメージでしかありません。

少なくとも婚姻関係にある(つまり結婚している)夫婦と比べて「浮ついた」不安定な状態と捉えられてしまうため、圧倒的に審査では不利になってしまいます。

また、同棲カップルは若いことが多いので、入居マナーの面からも敬遠されてしまいます。

2. 同棲カップルが審査に落ちる理由3選

✓理由1:すぐ破局して、退去する可能性がある

初めてお試しで同棲するカップルに特に多いパターンです。

同棲をした経験がなく、デートをしているだけでは見えなかったお互いの嫌な部分が見えてしまったり、当然一緒にいる時間が長くなってしまうわけですから、

プライベートな時間が取れない、一人になりたくても一人になれないなど

ストレスを抱えてしまうことがあります。

そして同棲解消になってしまった場合、たいていの場合どちらも引っ越してしまいます。

大家さんとしては、安定して家賃収入が入ってくる借主を望んでいるので、

同棲カップルが破局してすぐに退去されてはたまったものではありません。

✓理由2:家賃を折半していると、滞納したときの回収が困難

同棲カップルは、実質家賃を折半している場合が多いです。

そうすると、どちらか一人が何らかの事情で家賃を支払えなくなった場合、

もう一人だけでは家賃を支払いきれなくなってしまうのを、管理会社も大家さんも懸念しているのです。

カップルが借りるお部屋となると、少なくとも1LDKか2DK以上なので、

一人で家賃を支払っていくにはハードルが高い場合が多いのです。

✓理由3:近所トラブルのもとになる

同棲カップルが入居したとき、特に多いのが近隣からの騒音のクレームです。

友達を呼んで騒ぐ、ケンカをする、などのクレームも多く寄せられます。

管理会社的には、こういった近所トラブルはなるべく避けたいため、

同棲カップルの審査に身構えてしまうのも無理はありません。

3. 同居人の滞納歴、ブラックリストでも審査は通る?

「同居人が過去に家賃の滞納歴があるのですが大丈夫ですか?」

「同居人がクレジットブラックらしいので、審査が心配です…」

このような相談はよくあります。

基本的に、同棲カップルであっても契約者はどちらか一人になるため、

審査対象も契約者のみになります。

したがって、同居人の家賃滞納歴や信用情報は審査対象にはなりません。

ただし、連名契約の場合はどちらも審査対象になるのでご注意ください。

4.まとめ

楽しい同棲生活を送るためには、まず入居審査は乗り越えなければいけない関門になります。

申し込みをしたけど審査に落ちてしまった、同棲を始めるにはまず何から準備すればいいの?といったお悩みを抱えている方は、ぜひ一度エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:58

芸能人のお部屋探しってどうやるの?

審査の方法や、押さえておくべきポイントをわかりやすく“3つのポイント”にまとめました。

Tweet

目次

1. 芸能人は賃貸物件が借りにくいは本当?

2. 借りやすくなる3つのポイント

2.1 事務所名義・他人名義で借りる

2.2 大家さんから直接借りれる物件にする

2.3 在籍会社を使う

3. 住みたい物件へ住むメリット

4. まとめ

1. 芸能人は賃貸物件が借りにくいは本当?

本当です。

理由は多岐にわたるのですが、 芸能人のお仕事というのは水商売と似ていることが最大要因です。

芸能人の仕事はテレビに出ているうちや、営業活動がいいときは華ですが、一方で仕事と収入が比例する歩合制であることがほとんどです。逆にいうと、不祥事や人気がなくなったりすれば仕事が激減します。

すると、収入はその前の年は1千万以上あったのに、今年は年収100万というようなこともあります。そういう意味では、集客=テレビ活動が自分の活躍次第ということもあるため、一般的な水商売の方よりもさらに収入に波があります。

大家さんはこの「波」をひどく嫌がります。そのため、芸能人の方が部屋を借りにくいという理由につながります。

また、一部の大家さんは、ファンが建物に集まって他の入居者の迷惑になり、入居率が悪くなるという風評被害も懸念することがあるそうです。

審査をする保証会社の問題以前に、大家さんの理解をとるほうが難しいという訳ですね。

2. 借りやすくなる3つのポイント

✓①事務所名義・他人名義で借りる

この方法はアイドル系芸能人が多く利用する手です。

「芸能プロダクション(事務所)」が会社として借上げて、事務所に所属しているタレントに又貸しする方法です。

こうすれば、事務所の一部の人しかその事実はわからないですよね。そのため、外部に情報が漏れない限りは安全な方法だと言えます。

芸能界ではこの方法が最もポピュラーです。

また同様に、プロダクションの社長が個人名義で借りた部屋に秘密で住み込むという方法もあります。芸能プロダクションと言ってもピンキリのため、実績や有名所属タレントを抱えていない事務所は、会社で借りることもできないため、社長自らが住む体で借りて又貸しする方法です。

ただし、これ自体は賃貸借契約違反であることがほとんどですので、住んでいる人が契約者と異なる場合は強制退去や再審査➡再契約ということにもなりかねません。

また、別のリスクとしては、火災保険加入者が異なるため、万が一火災が起きた時に保険が効かず、損害賠償問題になりかません。

住む側のタレントも貸す側の事務所も十分その内容を踏まえたうえで検討しましょう。

✓②大家さんから直接借りれる物件にする

芸能人が物件を借りるときに収入審査があると書きましたが、審査をするのは不動産会社ではなく、保証会社が審査をします。保証会社の審査は会社によって難易度が異なります。

ただし、この保証会社は借りる側が選ぶことはできないため、住みたい物件の審査をする保証会社の審査が厳しいところだと絶望的です。

2つ目のポイントはこの保証会社の審査をしないでも入居できる物件を見つけることです。ただし、審査をしないで入居できる物件は大家さんと直接契約をしなければなりません。一般的に大家さんというのは個人であることが多く、個人の大家さんはほぼ不動産屋に管理や入居者募集を任せています。

芸能人の方が狙うのは、不動産会社が大家さんである物件 です。そういったサイトや、以下のリンクから会員登録をしていただければ、対象物件が見れます。ご参考ください。

✓③在籍会社を使う

3つ目のポイントというのが、芸能人であるということを伏せて、一般の企業で働くということにして審査を通す手です。

夜職の方や無職の方が利用する方法ですが、芸能人の方は名前が売れてネットにあふれているためこの方法では審査が通らないケースが多くあります。ではその場合どうするのかというと、その会社の役員やインフルエンサーとして、仕事をしている体にすることがベストです。

実際に、滝〇クリステルさんや、山田〇之さんは、一般企業の役員を務めています。滝〇さんは広報・山田さんはEC会社の取締役としてご活躍されています。報酬形態などは不明ですが、通常であれば、役員報酬などをもらっているため、俳優業とは別所得となります。

そうすれば、実際に働いていなくてもその企業自体が企業活動をしていれば、その役員としても働いていることにできるため審査のハードルはグッと下がるわけです。

3. 住みたい物件へ住むメリット

家バレ、身バレのリスクを下げることが最大のメリットです。

可能性としてですが、芸能人の方は有名になる前は多くが古い家や訳あり物件に住んでいることが多いです。

お笑い芸人、女優や俳優、歌手も皆さま無名時代という時代があります。そういったときはいいのですが、SNSやテレビでひとたびメディアに取り上げられると有名になります。当然マスコミも素性や過去のゴシップを探ります。

そして近年『特定屋』というネット民も多くいて、その有名人の住んでる場所などを特定してきます。住んでいる場所や通っている飲食店も晒されるリスクが高くなり、大家さんなどに強制退去を言い渡されたケースもあります。

これらを防ぐのがセキュリティが充実した物件です。

住みたい物件=セキュリティが充実した物件をに住むというのは、こういった第三者からの観察を防ぐ物理的な干渉をする役割を持ちます。また、セキュリティが充実した家というのはマンション全体の戸数(部屋数)が多く、部屋自体の特定もされにくいので仮に建物が発覚しても、外部からの監視はされにくいものです。

それなのにも関わらず住みたい物件を希望しようにも、有名になってすぐ収入が上がっても、賃貸審査は昨年度の稼ぎ(確定申告書)で合否を出すケースが多いため、住みたい物件の審査に通らない。なんてこともあります。

メリットを考えると、少しでも早めにポイントを押さえた部屋探しをするのも重要だと言えます。

4.まとめ

楽しい同棲生活を送るためには、まず入居審査は乗り越えなければいけない関門になります。

申し込みをしたけど審査に落ちてしまった、同棲を始めるにはまず何から準備すればいいの?といったお悩みを抱えている方は、ぜひ一度エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:58

年収は審査通過のための最も重要なポイント。30秒でわかる一覧表付き

(この記事は、約4分で読めます)

Tweet ![]()

目次

1. 年収が低いとどれぐらい審査が通りにくい?

1.1 審査の通りにくさは家賃次第(一覧表)

1.2 家賃が低すぎると審査が通りにくい

2. 審査通過率を上げるための準備と方法

2.1 副業をする

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

社長、年収が低い人は審査が通りづらいということを聞きました。

そうですね。というよりも、年収が低い方は、借りれる物件の幅が非常に狭くなるというのが正しい回答です。審査が難しいときは対外、収入を超えた予算で物件を借りる傾向にあります。仕組みやルールを公開します。

1. 年収が低いとどれぐらい審査が通りにくい?

年収が低いというのはそもそもどの程度かというと、

年齢により多少上下しますが、『~150万円』程度であると考えられます。

(これはあくまで、東京で賃貸物件を借りる場合という前提の話です。)

では、なぜ年収が低いと賃貸の審査に通りにくいのかを説明すると、その理由は、家賃支払い能力が低くなるから、です。

理屈としては、都内の家賃相場は1Rでも5万前後はします(事故物件や、駅からはるかに遠いなどの特殊事情は除きます)。その場合、月収は最低16万以上ないと審査には通りづらくなります。年収だと200万以上です。

そのため最低限200万以上の年収が確保できていないと、家賃支払いが難しいとされ、審査が通りにくくなるという理屈です。

✔審査の通りにくさは家賃次第(一覧表有)

まずは年収と家賃の相対的な関係性をわかりやすく表にまとめした。

これは年収に対しての家賃の比率を表したもので、通常、月収入の1/3程度が家賃に充てれる計算から成り立っています。これは、一般的な生活した範囲内で、無理なく家賃を支払えるものとして、昔からあった指標です。

しかし時代の変化で、スマートフォンの拡大やWi-fiが当たり前にある生活となり、通信費が膨らむようになったり、物価が上昇したりなど、上記の方程式が実態と合わなくなりました。

そのため、審査が厳しい会社の場合、手取り月収の3割程度が家賃に充てれると計算されることが多いです。

(単位:万円)

| 年収 | 手取り 年収 | 目安賃料 | 審査が 厳しい会社 |

| 180万円 | 約144 | 約3.5 | 約3.3 |

| 200万円 | 約159 | 約3.9 | 約3.7 |

| 220万円 | 約174 | 約4.3 | 約4.1 |

| 250万円 | 約196 | 約5.0 | 約4.7 |

| 280万円 | 約218 | 約5.6 | 約5.0 |

| 300万円 | 約233 | 約6.0 | 約5.4 |

| 350万円 | 約270 | 約6.5 | 約5.9 |

| 400万円 | 約302 | 約7.4 | 約6.7 |

| 450万円 | 約333 | 約8.2 | 約7.4 |

| 500万円 | 約363 | 約9.1 | 約8.2 |

| 600万円 | 約426 | 約10.4 | 約9.3 |

| 700万円 | 約524 | 約12.1 | 約10.9 |

| 800万円 | 約589 | 約16.2 | 約14.6 |

| 900万円 | 約657 | 約18.1 | 約16.2 |

| 1000万円 | 約722 | 約20.6 | 約18.5 |

| 1100万円 | 約786 | 約22.2 | 約21.1 |

| 1200万円 | 約850 | 約23.7 | 約22.5 |

| 1300万円 | 約910 | 約26.1 | 約24.8 |

| 1400万円 | 約964 | 約27.0 | 約25.7 |

| 1500万円 | 約1,016 | 約27.7 | 約26.3 |

早見表の通り、年収が上がっていくにつれ、差額が開いていくことがわかります。

ここからわかるポイントは、審査通過率を上げる場合は、年収よりも一段階低い家賃帯の物件を借りることです。

✔家賃が低すぎると審査が通りにくい

「えっそうなの?」と思われるかたも多いでしょう。

理屈があります。

年収が低い方で、家賃予算が例えば月額3万円の人がいたとします。

(以下は、年収が低い人を批判的にとらえることを説明しているわけではありません)

審査会社(保証会社)からすると、家賃の50~100%を保証委託料(審査会社の売上高)として収入するのですが、作業や滞納発生時の督促作業は同じ工数かかります。

そのため、家賃が低い人の審査を通して問題が起きるより、最初から審査を通さなければいいという保証会社もあります。

また、年収が高い人の低家賃物件を借りる場合でも、「なぜ、その家賃帯の物件を借りるのか」という理由付けが合理的に見て正しいと判断できなければ審査が通りません。

犯罪や、又貸しなどに使われたりすることを懸念するためです。

セカンドハウスでも、自宅or勤務先から遠すぎるところであると審査否決の可能性は高くなります。注意しましょう。

2. 審査通過率を上げるための準備と方法

本章では、審査通過率を上げられるようにするための事前準備などを説明します。

具体的には、年収を底上げすることや、審査が通るような物件を見つけるコツを記載していきます。審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓副業をする

年収が低いと審査が通りづらいのであれば、年収を底上げすればいいのです。

副業推進の世の中になったため、審査会社も副業は前向きに加点してくれます。

また、別の見方をすると、本業が難しくなっても、副業という収入の保険的な役わりをしているものがあると万が一本収入がなくなっても、副収入で生活費をリカバリーできるからです。

審査用紙には勤務先や収入欄が1つしかありませんが、余白に副業である、勤務先や自営であればその内容と収入を書いておくといいでしょう。

副業で年収を50万円稼ぐことができれば、月額設定家賃を1.3~1.5万上乗せできると言っても差し支えありません。

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

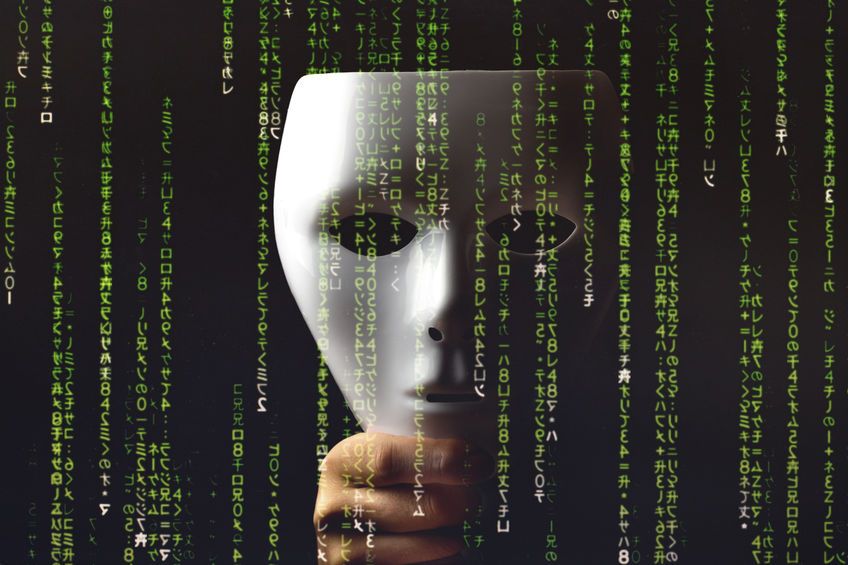

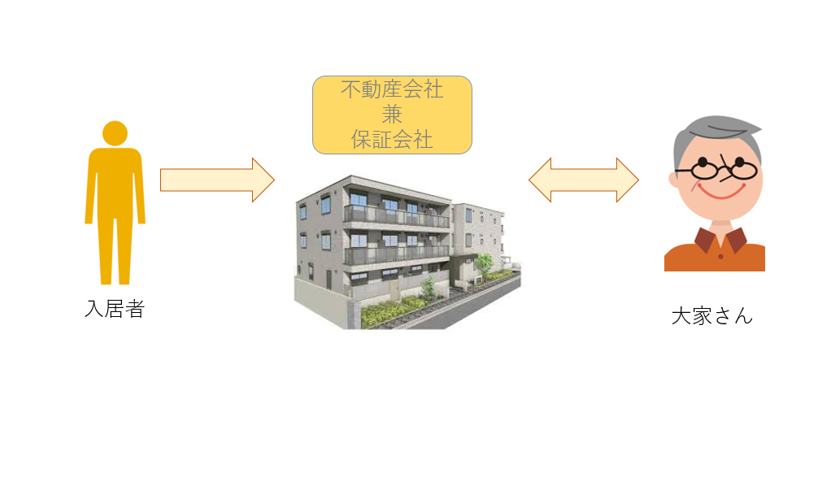

✓エース不動産の管理物件にする

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

①管理会社(エース不動産)=保証会社(エース不動産)

②管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。

興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。

このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

3. 目指すは審査通過率70%以上

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

4. まとめ

〇 年収により、住める部屋の家賃相場が決まっている。

〇年収が高くても、低くても、設定家賃が低すぎる部屋は借りにくい。

〇審査を通しやすくするために副業をする。

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:58

どの保証会社も通らない、連帯保証人もいない…!それでも保証会社を使わずに部屋を借りる方法とは

(この記事は、約4分で読めます)

Tweet

目次

1. なぜ保証会社の審査に通らない?

2. 保証会社を通さず部屋を借りる方法4選

2.1 敷金を上乗せして払う

2.2 定期借家(ていきしゃっか)物件で契約する

2.3 不動産屋の自己所有物件を紹介してもらう

2.4 不動産屋に保証してもらう

3. まとめ

1. なぜ保証会社の審査に通らない?

何度保証会社の審査にかけても落ちてしまう、という人はめずらしくありません。

保証会社というのは基本的に「家賃の支払い能力」が審査基準です。

つまり、

保証会社の審査に落ちる=支払い能力に問題があると判断された

という図式が成り立ちます。

例えば、過去に家賃滞納をしている、クレジットやカードローンの返済が遅延したことがある等、お金に関する何らかのトラブルが過去にあった場合、その履歴は保証会社には丸見え状態になっています。

保証会社とはその名前の通り、家賃を保証(=借主が支払えなくなったら家賃を肩代わりしますよ、という意味)する会社です。

当然、過去に金銭トラブルを起こした人の審査は厳しいものになります。

かと言って連帯保証人になってくれる人もいないし…、なんて人に朗報です!

保証人も保証会社も立てずに賃貸物件を借りる方法はいくつかあります。

今回の記事ではその方法をご紹介しています。

2. 保証会社を通さず部屋を借りる方法4選

■敷金を上乗せして払う

保証会社が必要か、不要かは大家さんの判断によります。

先に家賃の保証金(=敷金)が大家さんの手元にあれば、家賃滞納があったとしてもそこから差し引くことで、わざわざ保証会社に肩代わりしてもらう必要はなくなります。

ただし、上乗せ額は家賃の最低1か月分~となります。

はじめにまとまったお金を用意できるという人は、この方法で保証会社を利用せずに物件を借りるのも1つの手でしょう。

■定期借家(ていきしゃっか)物件で契約する

一般的な賃貸では、2年間の契約期間の後、その期間が終了すると更新があるというのが馴染みのある契約形態だと思います。これを「普通借家契約」といいます。

これに対し、期間限定で契約が終了し、必ずその時期に退去しないといけませんよという契約形態を「定期借家契約」と呼びます。

大家さんにとっては、期限付きで契約が終了することが確定しているため、比較的リスクが少ない契約形態になります。

つまり、リスクが少ない分、保証会社不要で入居者を募集しているケースがあります。

また定期借家のほうが家賃は相場に比べて低めに設定されることが多いです。

ただし、定期借家物件は広告上の「おとり物件」に使われることも多いので注意しましょう。

例えば、都内25㎡の部屋で家賃5万って誰でも目を引きますよね?

でも問い合わせてみたら契約期間3か月の定期借家でした、なんてオチはザラにあります。

■不動産屋の自己所有物件を紹介してもらう

たいていの場合、不動産屋で紹介される物件は、別に大家さんがいて、その大家さんから入居者の募集を委託されているケースがほとんどです。

ただ、中には不動産屋自身が物件を所有していることがあります。

つまり、不動産屋自身が大家さんとして部屋を貸してくれる、という意味です。

この場合、保証会社の審査を通さなくても、その不動産屋さんがOKを出せばそれで入居可能になります。

ただし、審査が甘くなる代わりとして、家賃が相場よりも高く設定されていたり、家賃滞納時は問答無用で即時退去をするという内容の契約をすることになる場合があります。

さらに、退去時の費用も通常より高額になることもあります。

個人オーナーと違って、プロである不動産会社はビジネスとして物件を保有・運営しているため、お金が回収できないと判断されたときの対処方法もドライで厳しくなるのは当然のことですね。

■不動産屋に保証してもらう

不動産会社には、保証会社の機能を持っていることがあります。

つまり、物件を紹介するだけでなく、入居した後も家賃保証をしてくれるのです。

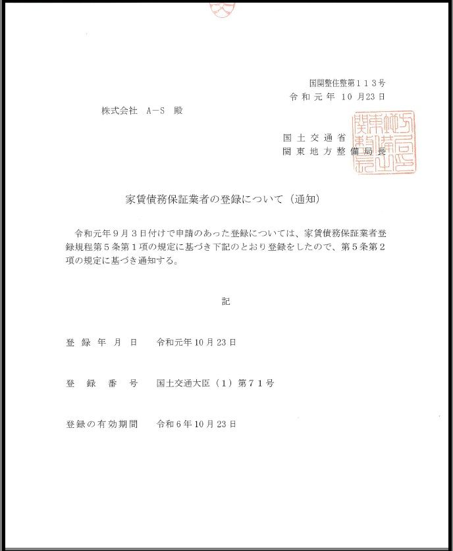

不動産の紹介業(これを「宅建業(たっけんぎょう)」と言います)と家賃の保証業務を両方行えるのは、なんとたった3社しかありません。

実は、弊社エース不動産もそのうちの1社です。

なぜこのようなことができるかというと、私たちがご紹介している物件は、責任を持って家賃保証までワンストップで行うので、安心して物件を任せても大丈夫だと大家さんに認めて頂いているからこそ、なのです。

▼エース不動産が保証会社である証明書

3. まとめ

私たちエース不動産では、他社で審査に落ちてしまった人でも審査に通すノウハウや物件を取りそろえております。

「何度審査をかけても通らない!」という人も、「これから物件探しをするけど、審査が不安だな…」という人も、私たちにご相談いただければ審査通過方法をお伝えします。物件探しでお困りのことがあれば、ぜひ一度ご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:57

審査連敗でも希望あり!信用の低い個人事業主でも審査に通過する方法をお伝えします

(この記事は、約4分で読めます)

Tweet

目次

1. フリーランス・個人事業主の入居審査が厳しくなる理由

2. 保証会社を通さず部屋を借りる方法5選

2.1 家賃の目安

2.2 事業開始2年間は避ける

2.3 預金残高額を提示する

2.4 大手管理会社物件は避ける

2.5 「長く住んでくれそう」と思わせる

3. 決め手は、「審査に強い不動産屋」を味方につけること

4. まとめ

1. フリーランス・個人事業主の入居審査が厳しくなる理由

フリーランスや個人事業主(自営業)の方は、それだけで審査で厳しい目で見られます。

なぜなら、

・サラリーマンに比べて収入が不安定

・社会的信用が低い

とみなされるからです。

特に保証会社は家賃の支払い能力を中心に審査(収入審査)をかけられるので、厳しく評価されることがあります。

しかしながら、「売上や収入があるのだから、所得を抑えていても審査くらい通るだろう」とか、「たかだか賃貸を借りるくらい余裕だろう」と高をくくっている方も中にはいらっしゃいます。

しかし、現実はそう甘くはありません。

なのでまずは「個人事業主である以上、審査は厳しいものになる」と自覚することが、物件探しの第一歩と言えます。

また、節税目的のため決算を赤字で報告している方も多いと思います。

この場合、審査はさらに厳しさを増します。

それでも物件探しを諦めるのはまだ早いです!

今回の記事では、赤字決算のフリーランス・個人事業主でも賃貸審査を突破する方法をご紹介します。

2. 赤字でも審査を通過するためにできる方法5選

■家賃の目安

一般的な場合、家賃の目安は月収の3分の1と言われます。

しかし、それはあくまでサラリーマン会社員等、安定的な収入が保証されている場合です。

個人事業主やフリーランスはもう少し家賃水準を下げたほうが無難です。

可能であれば目安は月収の20%以内に抑えましょう。

■事業開始2年間は避ける

実際のところ、開業から2年以内の場合審査をかけたとしても門前払いになることがほとんどです。

今後も収入が確保し続けられる確証が薄いからです。

特に開業から日が浅いと、収入も低いため家賃に対して支払い能力が追い付いていないとみなされます。

目安として家賃8万以上の物件から収入審査や勤務先審査の水準がグっと厳しくなるので、

それ以上の物件に申し込む際は特に注意が必要です。

また、開業されたばかりの方は、本来提出が必要である収入証明書等に代わるものとして、

売上見込書類や試算表などが提出できない方が多いので、審査に引っかかってしまうことがあります。

■預金残高額を提示する

決算が赤字でも、銀行預金残高を審査に加味してもらえることがあります。

家賃の2年分相等の額が口座に入っていれば、通過の確率はかなり高くなります。

補足ですが、収入や資産を所有しており家賃をしっかり払っていけることを証明するための書類は具体的には以下の5つです。

・確定申告書

・支払調書

・納税証明書

・口座の残高証明書

・入金履歴がわかる通帳写し

■大手管理会社物件は避ける

大手財閥系管理会社(三井・三菱と名のつく管理会社)の賃貸物件は

所得はもちろん、事業年数や国民健康保険か社会保険か、事業内容など普通の管理会社うおり厳しくチェックされます。

以下の項目に該当する場合、大手管理会社の審査に落ちやすいです。

・事業内容が不透明

・収入が多くても所得が少ない

・課税証明書や納税証明書の提出ができない

・事業年数が短い

■「長く住んでくれそう」と思わせる

大家さんは空室リスクを避けるため、できるだけ長く住んでもらえる借主に借りてもらいたいと思っています。

たとえ先のことが分からなかったとしても、「できるだけ長く住みたいと考えている」と伝えておきましょう。

また、引っ越し理由としてはプライベートがらみの理由よりも仕事関係の理由のほうが、そこに居る必要性をアピールでき、より好印象を与えることができます。

例えば、新宿でキャバクラ遊びがしたいから新宿周辺に住みたいという理由はNGです。取引先が近くにある、とか仕事でよく行く必要があるとか、そういった理由のほうが好ましいです。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. 決め手は、「審査に強い不動産屋」を味方につける

同じ焼き肉屋でも牛角と叙々苑では顧客層が全くちがうように、

不動産屋でも得意なエリア、物件、顧客属性はそれぞれ全く違ってきます。

高級タワーマンションが得意な不動産屋もあれば、事務所物件に強い不動産屋もあります。

まずは、普通では絶対に審査が通らないだろうと思われる人でも、あの手この手で審査に通してくれる不動産屋を探すことが重要です。

営業トーク的な話になってしまいますが、弊社エース不動産では他社で保証会社の審査が惨敗だった方(水商売・無職・自己破産歴ありの個人事業主・犯罪歴あり、など)を無事審査通過に導いてきました。

そして、最後に極論を言ってしまえば、物件探しで最も重要な点は「不動産屋から信頼してもらう」ことです。

例えば、

・メールや電話での対応・言葉づかい

・店を訪問した時の行動や身なり

・内見時の行動

実は、不動産屋はお客さんのこのような一挙手一投足を詳しく見ています。

マナーや常識、話し方や言葉の選び方、目線や仕草などから、「信頼できる人物かどうか?」を常に判断しようとしています。

ただ何も難しいことではありません。

「丁寧な言葉づかいでハッキリと話す」とか「礼儀正しくする」とか、最低限のマナーに気を付けて対応すれば充分です。

「この人は大丈夫そうだな」と思ってもらえれば、属性的に審査が厳しくても不動産屋は味方になってくれます。

4. まとめ

赤字の個人事業主、フリーランスの方が一人で物件探しをするにはそう簡単ではありません。専門の不動産会社に相談し、きちんと物件探しに向き合えば、必ず住める物件は見つかります。

「何度審査をかけても通らない!」という人も、「これから物件探しをするけど、審査が不安だな…」という人も、私たちにご相談いただければ審査通過方法をお伝えします。物件探しでお困りのことがあれば、ぜひ一度ご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/04/07 13:53

お金がない、子供が小さい、収入が低い…審査が厳しい母子家庭の方必読!入居審査を突破する方法とは?

(この記事は、約4分で読めます)

Tweet

目次

1. シングルマザーが入居審査に通りづらい理由

1.1 収入面

1.2 ご自身の職業柄

1.3 お子様の年齢

2. 審査を突破する方法

2.1 審査がゆるい保証会社を使う

2.2 養育費も収入に込みで審査をかける

2.3 アリバイ会社を使う【裏技】

2.4 お子様の人数を少なく申告する【裏技】

3. 注意!条件の高望みは、物件探しを難しくするだけ

4. まとめ

1. シングルマザーが入居審査に通りづらい理由

✔収入面

母子家庭(シングルマザー)の場合、賃貸の入居審査は厳しくなります。

まず第一の理由が、母子家庭は収入が低いことがほとんどだからです。

これまでご主人が家庭の収入の柱だったけれども、事情があって離婚してしまったために収入が確保できなくなるのは無理のない話です。

しかし、保証会社や管理会社(特に保証会社)は家賃の支払い能力が重要視されますので、収入が低いとどうしても審査が厳しくなってしまいます。

いまは保証会社必須の物件が大半なので、保証会社の審査は避けて通れません。

✔ご自身の職業柄

シングルマザーは、子育てをする時間的制約から夜職、水商売系のお仕事をされていることが多いです。

そうなると、入居申込書には「職業=水商売」と書くことになります。

やはり水商売は収入が不安定・社会常識がない・金遣いが荒い、といったイメージが根強く残っており、決してイメージは良くありません。

ゆえに入居審査でも厳しい目で見られてしまいます。

✔お子様の年齢

お子様の年齢が小さいほど審査に通りにくくなってきます。

なぜなら、大きな泣き声や足音などが原因で、近隣住民との騒音トラブルになる可能性が高いからです。

管理会社は近隣トラブル対応を嫌うため、できるだけ小さい子供は入居してほしくないというのが本音です。

2. 審査を突破する方法

✓審査がゆるい保証会社を使う

一口に保証会社といっても、実はいくつか種類があります。

大きくわけると以下の3つがあります。

- 1. 信用系保証会社

- 2. 信販系保証会社

- 3. 独立系保証会社

この中で、「独立系保証会社」は独自の審査を行っており、

審査の難易度は最も低いです。

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

などです。

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

弊社にご来店された審査が厳しめなお客様も、独立系保証会社で審査を通していることがほとんどです。

✔養育費も収入に込みで審査をかける

元の旦那さんから養育費をもらっている場合、

審査上の収入 = ご自身の収入 + 養育費

として申込書に書くことができます。

「養育費も収入に含めていいのかな?」と疑問に思われている方がけっこう多いですが、全く問題ありません。

✔アリバイ会社を使う【裏技】

もしご自身が水商売系のお仕事をされている場合、審査時にアリバイ会社を使うと通過確率が上がります。

では、アリバイ会社とは何でしょうか?

一言でいうと、

その会社に勤めているように見せかけるための偽装会社

です。

「在籍会社」と呼ばれることもあります。

先にもお話したように、「職業=水商売」が審査に与えるマイナスの影響は大きく、それだけでNGを出す大家さんも多いのは事実です。

そこでアリバイ会社の出番というわけです。

アリバイ会社は、利用者のために会社を用意し、まるでその会社に勤務している、または近い将来勤務を予定しているかのように対応してくれます。

アリバイ会社が行う主な業務として、以下のようなものがあります。

・偽物の証明書の発行(給与明細・源泉徴収票、在籍証明書、内定通知書など)

・保証会社からの在籍確認の電話対応

ご自身でアリバイ会社を探すのもよいですが、不動産会社がアリバイ会社と提携していることがあります。

もしご自身の職業で審査に落ちてしまうかも、という不安があるなら、不動産屋さんで一度相談してみるのもよいかも知れません。

ただし、です。

アリバイ会社を使うにはそれなりに大きなリスクが伴います。

もし管理会社や保証会社にアリバイ会社を使っていたことがバレてしまった場合、保証会社ブラックリスト入りだけではなく、契約解除(つまりは強制退去)になってしまうのが普通です。

もしそうなってしまったら、次の入居先を探すのは至難の業です。

ですので、アリバイ会社はあくまで自己責任の上で使うようにしてください。

詳しくは以下の記事で説明していますので、合わせてお読みください。

✔お子様の人数を少なく申告する【裏技】

シングルマザーの場合、お子様の人数が3人より2人、もっと言うと2人より1人のほうが審査に通りやすいです。

大家さんは「母親一人で本当に3人も育てていけるの?」という不安が頭をよぎります。

子供の数が多ければ多いほど大家さんは不安に思います。

つまり大家さんは、

子供の数が多い→子育てが経済的、肉体的に厳しくなる→生活が破綻する→家賃滞納する

となってしまうことを懸念しています。

なので、2人以上お子様がいらっしゃる場合、あえてお子様の人数を少なく申告して少しでも大家さんの安心感を買いに行く方法があります。

ただし、これも虚偽の申告となるので、バレてしまったときには何らかのペナルティが課せられる可能性が高いので、あくまで自己責任で。

3. 注意!条件の高望みは、物件探しを難しくするだけ

母子家庭の方は、やはり審査が厳しく物件が見つかりづらいのが現実です。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(経験上、物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つからないまま時間だけが過ぎていくことになります。

ただ、最低限ゆずれないものはあるかと思います。

お子様の学区や予算は最低限決めた上で、まずは住めるところを決めることを目標としましょう。

物件の幅を広げるために捨てたほうがいい条件としては、

日当たり・駅距離・間取り・階数・バストイレ別・バルコニーの向き、等

です。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどをうたっているケースもあるので、不動産会社で聞いてみるのもよいでしょう。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

4. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。