「保証人、保証会社でお困りの方必読情報」の記事一覧(268件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/25 22:15

賃貸の預貯金審査はいくら必要?無職の賃貸審査突破方法を詳しく解説

(この記事は約5分で読めます)

目次

1. 預貯金審査とは

2. 無職で賃貸の審査に通る預貯金はいくら?

ー無職で賃貸の預貯金審査に通る目安は家賃2年分

3. 預貯金審査できる賃貸物件の3つの特徴

3.1家賃が安めの単身向け物件

3.2預貯金審査に対応している管理会社の物件

3.3大家さんが管理している自主管理物件

4. 無職でも賃貸物件を借りる方法7選

4.1預貯金審査で通してもらう

4.2家賃を1~2年分前払いする

4.3収入がある親族に連帯保証人を頼む

4.4仕事を決めて支払い能力を示す

4.5引っ越し理由を詳細に説明する

4.6無職でも通りやすい保証会社を使う

4.7親族に代理契約してもらう

5. 無職でも審査に通りやすくなる5つのコツ

5.1家賃ができるだけ安い物件を選ぶ

5.2デメリットが目立つ物件を探す

5.3シェアハウスやマンスリー物件を選ぶ

5.4セーフティネット住宅を探す

5.5不動産業界の閑散期に引っ越す

6. まとめ

1.預貯金審査とは

預貯金審査とは預貯金額を提示して賃貸審査をする方法のことです。

賃貸審査では支払い能力を示す必要があるため、無職の方など収入がない場合は、預貯金額で審査をかけることになります。

一般的に、定職に就いておらず賃貸を借りる場合、通常の審査書類にプラスで貯金残高を証明できる書類の提出を求められ、大抵は銀行の通帳コピーを提出することになります。

今回はこの預貯金審査について解説します。

2.無職で賃貸の審査に通る預貯金はいくら?

結論、家賃の約2年分(24カ月分)が必要です。

家賃10万円の場合

10(万円)×24(カ月)=240万円

家賃5万円分の場合

5(万円)×24(カ月)=120万円

また余談ですが、テレビCMでおなじみUR賃貸は預貯金審査の場合、家賃の100カ月分必要です。

100カ月分ないと預貯金審査の土台にすら乗りません。

この数字を聞くと高額に感じますが、

逆に言えば、仕事をしていなくても家賃の支払い能力を提示することさえできれば賃貸物件を借りることは可能ということです。

ただしすべての物件で預貯金審査可能というわけではありません。預貯金審査ができる物件に関しては次の章で詳しく解説します。

3.預貯金審査できる賃貸物件の3つの特徴

✔家賃が安めの物件を選ぶ

単純に家賃が高くなればなるほど預貯金審査に必要となってくる金額が膨れ上がります。

家賃設定額を下げることで預貯金審査に必要な金額が少なくなるため、必然的に物件が借りやすくなる、審査の難易度が下がるということです。

まずはあまり無理をせず物件選びをすることをお勧めします。

✔預貯金審査に対応している管理会社の物件を選ぶ

預貯金額が十分にあればどの物件でも預貯金審査が可能というわけではありません。

預貯金審査に対応している管理会社としては

・大東建託パートナーズ

・住友林業レジデンシャル

・レオパレス

・地場の不動産賃貸管理会社

があげられます。

意外にも感じますが、大手管理会社は合理的に審査をしてくれる傾向があります。

仕事をしていなくてもお金があれば審査の土台のは乗せてくれるということです。

都内の一等地のマンションは大手管理会社が管理している物件がほとんどですが、無職の状態だが住みたい、預貯金はある、と言った場合は預貯金審査対応可能であるか確認してみると良いでしょう。

また地場の不動産会社は合理性とは逆に、親切丁寧に対応してくれる傾向があります。

個人の事情に合わせて柔軟に、親身に対応してもらいやすいため相談してみるのも一つの手です。

✔大家さん自主管理の物件を選ぶ

大家さんというのは自分で物件を購入した後

・自分で管理やメンテナンスをする

・不動産屋さんにお任せする

という2パターン存在します。

そのうち預貯金審査に対応している可能性が高いのは前者の自分で管理をしている=自主管理している大家さんの物件です。

預貯金審査しやすい理由としては先ほどの地場の不動産賃貸管理会社の例と同じです。親身に相談に乗ってもらいやすいため、事情を説明して相談してみるのもよいでしょう。

大家さんとしては家賃の滞りさえなければよいという考え方の人も多いです。

収入がなくても預貯金があり、そこから生活費が賄えるということを証明することで、大家さん自主管理物件であれば案外対応してもらえることがあるというわけです。

また相談する際は謙虚であることも大切です。

大家さんとしては入居後のトラブルを避けたいため、真面目かどうか、最低限のコミュニケーションがとれるか、人間性の部分も案外見ています。

ただし預貯金審査に対応してくれる場合、当然保証会社加入は必須条件とされる場合が多いです。保証会社の審査に受かって、大家さんの審査も受かればその物件に入居できます。

大家さん自主管理の物件の探し方としては一般の方でもSUUMOやHOME'S等インターネットで探すことが可能です。

取引対応というところが「貸主」表記であれば掲載しているのは大家です。

いわゆる大家さん兼業の不動産会社です。

気になる物件があった際はこの欄をチェックしましょう。

また大家さんが直接入居者募集をしているサイトとして「ジモティー」、「ウチコミ」の2つが挙げられます。SUUMOなどの物件サイトとは違って、この2つの物件は入居者を探すために大家さんが直接物件掲載をしているサイトなので手っ取り早く探すことが可能です。

無職で物件を借りる方法として7つ紹介します。

✔預貯金審査で通してもらう

まずは先ほども紹介した預貯金審査です。

無職の方が賃貸物件を借りる際は、家賃支払い能力を証明するために預貯金額を提示して審査をする預貯金審査が比較的有効な手段といえます。

✔家賃を1~2年分前払いする

家賃1~2年分を一括で支払う方法です。

大家さんとしては家賃の未払いを防げるため対応してくれる大家さんも存在します。

ですが、意外と前払い対応可の物件は少なく、割合としては500件のうち1件あるかないかのレベルです。そのような物件を探すことはかなりの時間と労力が必要になるため、であれば先ほど解説した預貯金審査対応の物件を探すことをお勧めします。

✔収入がある親族に連帯保証人を頼む

収入がある親族に連帯保証人になってもらう方法です。

「収入がある」というのが重要です。

連帯保証人というのはそもそも借主が家賃を払えなくなってしまった場合に代理で払う役割があります。そのため収入がない方、また収入があっても低収入であったり、収入が不安定である方は連帯保証人にはなれません。

✔仕事を決めて支払い能力を示す

仕事を見つけて収入を得る方法です。

これは方法論としてはずれてしまいますが、無職だから審査に通らないのであれば仕事に就いて収入を得るというのが手っ取り早い方法といえます。

✔引っ越し理由を詳細に説明する

引っ越し理由の詳細を説明する方法です。

・なぜ無職なのか

・いつまで無職なのか

・いつから仕事を始めるのか

このような内容を説明することで大家さん、管理会社、保証会社にとって安心材料となります。内定が決まっている場合は内定通知書を提出しましょう。

安心材料を与えることで審査通過率はグンと上がります。

ただし引っ越し理由の詳細を説明する方法は確実に審査が通せることの有効手段としては少し弱いです。他に紹介した連帯保証人を用意して審査をする方法や預貯金審査をする方法のプラスαでこの方法を使うのがおすすめです。

審査の際になぜ無職なのか?など質問された際はスムーズにわかりやすく説明できるように事前準備をしておきましょう。

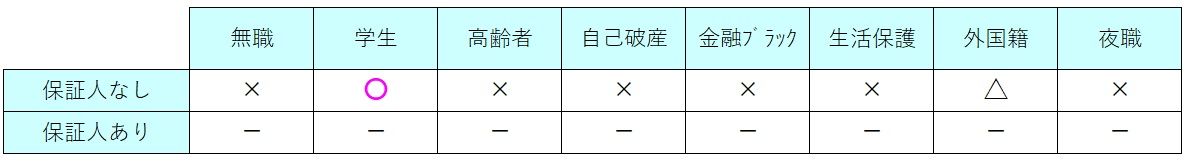

✔無職でも通りやすい保証会社を使う

無職の方でも通りやすい保証会社の物件を探す方法です。

物件を借りる際は保証会社、管理会社、大家さんの3つの審査を突破することが必須になりますが、この3者で最も審査難易度が高く審査落ちしやすいのは保証会社の審査です。保証会社の審査さえ通過してしまえば管理会社、大家さんは入居を許可してくれるケースが大半です。

無職の方でも審査を通してくれる保証会社としては

・プラザ賃貸保証:レオパレスのグループ会社

・ロイヤルインシュア:審査難易度の低い保証会社

・一部独立系保証会社

などがあります。

ちなみに無職でも通りやすい保証会社を探す場合、一般の方が自分で探すのは非常に困難です。賃貸審査に強い専門の不動産会社に依頼するようにしましょう。

✔親族に代理契約してもらう

親族に代理契約してもらう方法です。

入居者本人が無職で賃貸物件を借りられない場合、

本人の親が代わりに契約+支払いをして、住むのは親では本人というような構図です。

大家さんや保証会社としては契約者である親が家賃を問題なく支払ってくれるのであれば心配がないため無職の方でも物件を借りる方法としては有効な手段といえます。

5.無職でも審査に通りやすくなる5つのコツ

続いて審査通過しやすくなるコツを5選紹介します。

前章の無職の方でも賃貸物件を借りる方法と合わせて押さえておきましょう。

✔家賃ができるだけ安い物件を選ぶ

家賃ができるだけ安い物件を選ぶことです。

家賃を下げることで入居審査のハードルは一気に下がります。

家賃(=固定費)が安ければ安いほど結果として実際に入居した後の滞納率も下がるため無理のない範囲の家賃帯で物件を探すことをお勧めします。

✔デメリットが目立つ物件を探す

デメリットの多い物件を選ぶことです。

例として

・最寄り駅から距離のある物件

・築年数が古い物件

・周りに坂道が多く好まれない位置にある物件

・水回りや空調などの設備が古い物件

などです。

このようなデメリットのある物件は人気がないため入居者が付きづらい傾向にあります。

つまり大家さんからみても入居者を選べない状況にあるということです。

入居者が途切れてしまい物件に空室ができてしまうと大家さんとしては家賃収入が減ってしまうため申込があった際は入居審査を緩くしてくれる場合があります。

そのためこのようにデメリットの多い物件にあえて申込をして交渉するというのも1つの手です。

✔シェアハウスやマンスリー物件

シェアハウスやマンスリー物件を選ぶことです。

シェアハウスの場合、保証会社の審査は基本的にはありますが、最初から審査の緩い保証会社が設定されていることが多く入居しやすくなっています。

またマンスリー物件においては、保証会社の審査すらなく1カ月分の入居費用さえ払えば入居できてしまいます。無職の方でも基本的にマンスリー物件は借りることは可能です。

ただしマンスリーマンションは通常の賃貸物件と比べると割高な傾向があるためあまり長く住むにはおすすめしません。

✔セーフティネット住宅を探す

セーフティネット住宅を選ぶことです。

これは住宅セーフティネット制度という国が作った制度で、

登録基準を満たした物件をセーフティネット住宅として大家さんが登録すると、入居者に代わって国が大家さんに家賃の一部を払ってくれるというものです。

国が一部支援をしてくれるため大家さんとしても安心できる仕組みになっています。

インターネットで住宅セーフティネットと調べると国が作ったサイトが出てくるので、ここからセーフティネット住宅を探すことが可能です。

ちなみにこのセーフティネット住宅のサイトに掲載中の物件であればそもそも無職の方でも入居可な物件であるため、先ほど紹介したウチコミやジモティといった物件掲載サイトとはニュアンスが異なります。是非一度チェックしてみてください。

✔不動産業界の閑散期に引っ越す

不動産業界の閑散期に物件を探すことです。

具体的には4月から11月です。その中でも特におすすめは7月8月です。

不動産屋さんが暇な時期であれば一人のお客さんにたいして費やす時間が自ずと増えます。

忙しい時期と比べて親身になって物件を探してくれる可能性が高いため、あえて閑散期に物件探しをすることでいい物件に巡り合える可能性も高くなります。

引っ越し時期にこだわりのない方はこのような閑散期を狙って物件探しをするとよいでしょう。

6.まとめ

ここまで無職の方が賃貸物件を借りる際のポイントを解説しましたが、

結論、無職の方で預貯金審査をしたい方、賃貸物件を借りたい方は入居審査に強い専門の不動産専門会社へ一度足を運ぶことをおすすめします。

自分で無職でも審査通過可能な物件を探すにはかなりの労力と時間を費やす必要があります。プロに任せて効率よく物件探しをしましょう。

当社も入居審査に強い専門会社です。

一度審査落ちしてしまうと同じ物件で審査をかけることはできなくなってしまい、選択肢も減ってしまうため、申込をする前の段階で是非当社へお問合せ、ご相談ください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴

※公開物件は弊社管理物件の一部です。

(登録料は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 更新日付:2024/07/10 19:35 / 投稿日付:2024/07/10 19:36

賃貸審査に通るか不安な方向け、審査の前に知っておくべきこと 審査が厳しい保証会社トップ10!

(この記事は約7分で読めます)

目次

1. 入居審査申し込みの前に

2. 賃貸審査の流れとは?

3. 保証会社の審査難易度レベル

4. 審査が厳しい保証会社ランキングトップ10

1位 オリコフォレントインシュア

2位 アプラス

3位 エポス

5. 審査に落ちる5つの理由

6. 保証会社は自分で選べる?

7. 審査の緩い物件の探し方

8. 審査突破するための3つの対策

9. まとめ

1.入居審査申し込みの前に

保証会社は全国に100社以上あり、それぞれ審査項目や基準は異なります。

審査に通るか不安と言っても不安に感じる点や、事情はそれぞれであるため、

仕事内容に不安があるから、家賃滞納歴があるから、犯罪歴があるからなどといって絶対に賃貸物件を借りられないというわけでもありません。事情によって保証会社との相性は変わってきます。

審査突破において大切なことは、事前にしっかりと対策をすることです。

入居審査に落ちると、その後のお部屋探しに影響が出る可能性があるため、むやみに審査に出すことはやめましょう。

そこで今回は審査に出す前に知っておくべき保証会社のアレコレと賃貸審査を突破するための対策を解説します。

2.賃貸審査の流れ

賃貸物件に入居する場合、契約に至るまでに3つの審査を突破する必要があります。

①保証会社の審査

↓

②管理会社の審査

↓

③大家さんの審査

この3者が順に審査を行います。

✓保証会社の審査

家賃等の支払いを保証する会社です。

保証会社は入居者が家賃の滞納をした際に立て替える役割を担うため、ここでの審査は家賃を支払う能力があるかという点を重点的に調べます。

特に入居審査で否認となりやすいのはこの保証会社の審査です。

職業や収入、勤務年数、過去の滞納歴等様々な視点から「家賃の支払い能力」の確認をされます。保証会社により審査基準や審査項目は異なり、全社共通の基準がないため、審査の難易度が異なるというわけです。

最近では個人の連帯保証人よりも信頼できるため保証会社を採用する大家さんは多く、首都圏の90%ほどの物件が保証会社必須で募集されています。

保証会社を利用する場合、入居者は保証会社を利用する代わりに、保証料を支払います。

✓管理会社の審査

建物を管理する会社です。

原則、管理会社は入居者とのやりとりがあるため、本当に入居させても大丈夫なのか、入居後にトラブルを起こしそうな人ではないか、という視点で重点的に調べます。

対応がしっかりできること、コミュニケーションが問題なくとれることが求められます。

内見で管理会社が立ち会いの場合は、身なりや話し方、態度を見られている可能性があるため十分に注意しましょう。

✓家主の審査

家主が個人の場合は、管理会社と繋がりがあるので、

保証会社や管理会社が了承してればOKという場合が多いです。

しかし、家主が法人の場合、チェックが長くなるので、審査日数がかかるケースが多いです。

イメージとしては、物件担当者の承認→課長の承認→部長の承認のように複数人のチェックが入り、最終的に入居させて問題ないかという判断となるためです。

誰か一人でも否決と言えば、審査不承認という結果となってしまうため家主が個人の場合に比べ法人は審査通過が難しいと言われています。

3.保証会社の審査難易

前章で入居審査で否認となりやすいのは保証会社の審査とお伝えしましたが、

保証会社の種類は大きく分けて3つあります。

信販系保証会社、信用系保証会社、独立系保証会社の3つで、審査難易度順に

レベル【高】

↑信販系保証会社

↑信用系保証会社

↑独立系保証会社

レベル【低】

となります。

簡単に3つの種類の説明をします。

✔信販系保証会社

信販系保証会社はクレジットカード会社が多く、クレジットカードの事故歴・自己破産・債務整理・消費者金融の借り入れを見て判断することが多いです。

CIC(指定信用情報機関)やJICC(日本信用情報機構)などの過去の履歴を取り寄せ、入居審査に採用しているため、審査項目が多く難易度が高いと言われています。

審査項目には、

・クレジットカードの滞納

・携帯電話の分割払い滞納

・奨学金の滞納

・国民健康保険料の未納

・公共料金の滞納

・犯罪・逮捕歴

・反社会的勢力該当

等が挙げられます。

✔信用系保証会社

信用系保証会社は過去の家賃の滞納歴をチェックして審査をします。

LICC (一般社団法人 全国賃貸保証業協会)やCGO(一般社団法人 全国保証機構)という協会に加盟している会社間で「過去の家賃滞納歴」や「トラブルのあった情報」を共有しています。

過去に、加盟している保証会社で家賃滞納があった場合は他の保証会社での審査にも大きく影響するため注意が必要です。

✔独立系保証会社

独立系という名前の通り、

他の会社と情報を共有せず独自の審査基準で審査をする保証会社です。

独自での情報は蓄積されていますが、他の保証会社の情報は一切わからないため

他社で事故を起こしていても、初めて審査をするという事であれば、影響はありません。

相対的に、審査は通す前提となっている事が多く、緩い傾向にあります。

1位オリコフォレントインシュア

オリコフォレントインシュアは先ほどの章で解説した保証会社の3区分のうち一番審査難易度の高いといわれる信販系保証会社に該当します。

都心部の分譲マンションや大手ハウスメーカー系の物件では審査時に頻出度の高い保証会社の1つで、審査時にクレジットカードの事故歴を重視するため信用情報に傷がある場合は基本的に審査に通りません。

また過去の家賃滞納歴をみる場合もあるためその点も注意が必要です。

2位アプラス

アプラスもオリコ同様信販系保証会社です。

大手の積水ハウスやホームメイトの管理物件で審査時に頻出度の高い保証会社の1つで、

金融情報(CIC)と照らし合わせて審査をするため、過去にクレジットカードなどの滞納、携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある場合は、基本的に審査に通りません。

また、新生銀行と全面提携しているため、銀行貸付時の審査ノウハウも持っている可能性が高いです。

3位エポス

エポスは「エポスカード」を扱うクレジット会社で、こちらも信販系保証会社に該当します。

エポスの家賃保証サービスROOM iDを扱う管理会社は非常に多いため、エポスの審査に落ちてしまうと物件の選択肢は大幅に減ってしまうという危険性があります。申し込む際は注意が必要です。

エポスカードを持っている人は、カードの審査通過をしている点から、利用状況に問題がなければ審査に通りやすいと考えられます。

4位SBIギャランティ

SBIギャランティは、ネット銀行の最大手「SBIグループ」の傘下にある家賃債務保証会社で、信販系保証会社に該当します。

都心部の高額な賃貸住宅の審査時に頻出度の高い保証会社の1つで、

過去にクレジットカードの滞納、携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある方は基本的に審査に通りません。

5位全保連

全保連はLICC (一般社団法人 全国賃貸保証業協会)に加盟する、保証会社の中では最大手の保証会社です。

2022年6月にはJICC(個人情報保管機関)に加盟し、信用系から信販系保証会社にレベルアップしたため審査がより厳しくなりました。

また全保連は協定不動産会社が非常に多く、全保連の審査に落ちてしまうと全国の約35%もの物件が借りられなくなる可能性があると考えられます。選択肢が非常に狭まってしまうため、むやみに申し込むことはやめましょう。

6位クレディセゾン

クレディセゾンは「セゾンカード」を扱っているクレジットカード会社で信販系保証会社に該当します。

金融情報(CIC)と照らし合わせて審査をするため過去にクレジットカードの滞納、携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある方は基本的に審査に通りません。

また、提携先の新生銀行と情報共有しているため、銀行貸付時の審査ノウハウも持っている可能性が高いです。

7位ジャックス

ジャックスは決済代行会社としてはシェアトップ3に入る最大手です。主にカード決済・ローン決済・家賃債務保証を主軸としており、比較的、大手管理会社物件の審査時に頻出度の高い保証会社の1つです。

ジャックスも金融情報(CIC)と照らし合わせて審査をします。

8位ライフあんしん保証

あんしん保証は提携先のライフカードやイオンカード等複数のクレジットカード会社と情報共有しているため過去にクレジットカードの滞納がある場合は基本的に審査に通りません。

あんしん保証は実績がある上場企業であるため、家主からの信頼も厚く、都市部の賃貸物件での審査時に頻出度の高い保証会社の1つです。

9位エルズサポート

エルズサポートはLICC(全国賃貸保証業協会)とCGO(一般社団法人 全国保証機構)に加盟している信用系保証会社です。この提携業者内で情報共有しているため、過去に家賃滞納歴がある場合、審査は基本的に通りません。

10位ジェイリース

ジェイリースはLICC(全国賃貸保証業協会)に加盟している信用系保証会社です。保証会社の中でも数少ない“東証一部上場”の大手で、信用系保証会社のなかでも審査は厳しめといわれています。提携業者内で情報共有しているため家賃の滞納歴がある場合は要注意です。

5.審査に落ちる理由と

入居審査に落ちてしまった場合、一般的に「落ちた」という事実のみ伝えられ、

なぜ落ちたのか理由を教えてもらえないことがほとんどです。そのため審査に一度落ちてしまっても改善することが難しいのが事実です。

審査落ちする原因としてよくあるパターンを5つ紹介します。申し込みをする前に当てはまる点がないかチェックしておきましょう。

✔収入に対して家賃が見合っていない

一般的に収入の3分の1までに家賃がおさまるラインであれば審査通過が可能といわれています。収入に対して高すぎる家賃帯であると滞納を心配されて審査落ちする場合が多いです。

審査に通るか不安な場合は家賃帯を下げることで審査基準も下がり審査通過しやすくなるため検討してみてください。

✔家賃の滞納歴がある

家賃の滞納歴は対象の保証会社にデータとして蓄積されるだけでなく、その保証会社が加盟している協会で情報共有されている場合があります。

家賃債務保証協会は、大きく分けて、LICC(一般社団法人 全国賃貸保証業協会)とCGO(一般社団法人 全国保証機構)の2つが存在します。

この協会に加盟している保証会社で過去に家賃滞納歴がある場合は、他の加盟業者の審査にも通りません。

過去に家賃滞納歴がある場合は要注意です。

✔信用情報に傷がある

過去から現在に至るまで、クレジットカードの滞納、携帯電話の分割払い滞納、奨学金の滞納、国民健康保険料の未納、公共料金の滞納、等個人の信用情報に傷がある場合は8割以上の確率で審査落ちしてしまうのが現状です。

ただし独立系保証会社のように審査時に個人の信用情報を審査項目に含めない保証会社も存在するため必ずしも審査が通らないというわけではありません。

✔収入が不安定、または職業の印象が悪い

収入が不安定な場合は家賃の滞納を心配され審査落ちする例が多いです。

収入が不安定とされる属性としては無職、就職予定のない学生、水商売や夜職、派遣社員、契約社員、個人事業主、フリーランス等が挙げられます。

また水商売や夜職は収入が不安定といった理由のほかに、昼夜が逆転するため、近隣住民と騒音トラブルになる可能性があるといった懸念があり入居NGとする家主が多いのが現状です。

✔人柄の心配

人柄に問題がある人は、近隣トラブルを起こしかねないという心配から意外にも審査落ちすることがあります。身なりや態度、話し方など管理会社や大家さんに見られている点でもあるのでその点は注意が必要です。

6.保証会社は自分で選べる?

結論、保証会社を自分で選択することはできません。

物件ごとに利用する保証会社は決められているためです。

審査に不安のある方で審査の緩い保証会社を希望する場合は審査に詳しい専門の不動産会社へ相談することをお勧めします。またその際、伝えづらい内容もあるかとは思いますが、担当者へ具体的に審査の不安内容を伝えることが審査通過への近道 です。

冒頭でもお伝えした通り一度入居審査に落ちると、その後の審査にも影響がでることがあるためむやみに審査にだすことはやめましょう。

7.審査の緩い物件の探し方

一般的に物件を探す際は物件掲載サイトをみて選択する場合が多いかと思いますが、

審査に不安のある方は物件掲載サイトから申し込むことはあまりおすすめできません。

なぜならその物件がどこの保証会社の審査を通すかはサイトを見てもわからないためです。

自分でサイトから探すことは審査突破への遠回りになるため、審査に詳しい不動産仲介会社へ足を運ぶことがベストです。現状を包み隠さず説明することで、営業担当者はその方の事情に合わせて審査通過の可能性が高い物件の提案をしてくれます。

特に審査の緩い物件として例を挙げると

① 独立系保証会社を利用する

② 不動産会社(管理会社) 兼 大家さんに相談する

③ 不動産会社(管理会社) 兼 保証会社に相談する

④ 空室期間の長い物件を選ぶ

⑤ 家賃の安い物件を選ぶ

のような物件は審査が通りやすいです。

①独立系保証会社を利用する

前述した通り、独立系保証会社とは、他の保証会社などの滞納歴や個人情報を参照せず、独自の審査基準で審査を行っている保証会社になります。そのため、独立系保証会社の審査はゆるく、審査落ちすることはほぼありません。

ただし、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえないのでその点は注意しましょう。

基本的に保証会社は大家さんや不動産会社が決めているので、入居者が自分で保証会社を選ぶことはできませんが、不動産会社もお客様が部屋を借りられるように相談に乗ってくれます。審査が不安な場合はそのことを伝えることで、審査に通りそうな保証会社を探してくれるのでまずは相談をしてみましょう。

②不動産会社(管理会社) 兼 大家さんに相談する

通常、不動産仲介会社で紹介してもらう物件の審査の流れは2章で解説したように、管理会社⇒保証会社⇒大家さんで3つの審査を通過することで入居することができます。

しかし不動産会社の自己所有物件なら、その不動産会社が管理会社 兼 大家さんにあたるため単純に審査数が減るということになります。

そもそもの入居審査をかけるかどうか、保証会社を利用するかどうかも判断するのは所有者である不動産会社にあたります。

そのためその不動産会社が保証会社不要とすれば即時で契約することも可能です。

このような物件を希望する場合は不動産屋さんで相談する際に所有物件はあるかの確認してみるとよいでしょう。

③不動産会社(管理会社) 兼 保証会社に相談する

ごく稀に不動産会社と保証会社の両方の機能を兼ね備えた会社があります。

大家さんとのつながりが強く、「お客さんに物件紹介から家賃保証まで自分たちで一貫して行うので、信用して物件を貸してあげてください」といった形でお願いすることができるというものです。

実は、私たちエース不動産もそのうちの1つです。わざわざ他社の保証会社の審査を通さなくても、私たちだけの判断で保証ができるということです。

④空室期間の長い物件を選ぶ

こちらも稀ですが、空室期間の長い物件は大家さんが少しでも早く家賃収入を得たいため保証会社不要としている場合や審査が緩い場合があります。

人気の物件は狙わず、空室の多い物件を選択することも視野に入れるとよいでしょう。

場合によっては希望の条件を緩めて探すことも必要です。

⑤家賃の安い物件を選ぶ

家賃の安い物件を選択することで単純に審査の基準も下がります。

審査通過の目安は「お給料が家賃の3倍」といわれますが、その基準よりも下げることで審査通過の可能性も高まります。

信用情報に傷がつくと当然ブラックリストに載ってしまうため、無理のない範囲でお部屋探しをしましょう。

8.審査突破するための3つの対策

①連帯保証人をつける

保証会社によっては、「連帯保証人をつければ審査が通りやすくなる」ということがあります。審査が不安かつ身近に頼れる人がいる場合は、連帯保証人をつけて申し込むことをおすすめします。

連帯保証人も入居者と同じように収入等の審査 があります。

目安として、審査を受ける家賃の36倍以上の収入がある1-2親等(両親や祖父母)の親族だと保証会社側に了承してもらえる可能性が高いです。

なお連帯保証人というのは大きな責任が伴うため、お願いする時は親族など身近な人にしましょう。

②追加書類を提出する

収入や雇用形態、勤務期間などで審査に不安のある方で預貯金がある場合、預貯金通帳のコピーなど追加の書類を提出することも有効な手段です。

支払い能力があることを示す書類を追加で提出することで審査通過率はアップします。

なお預貯金の目安としては家賃の1年半から2年分ほどあると安心です。

③両親など親族の名義で代理契約をしてもらう

代理契約とは、入居する人以外の別の人に契約してもらう方法です。

滞納歴などが理由で入居予定者の信用情報に傷があり、本人の名義で契約が難しい時に有効な手段です。

代理契約者の条件としては、前述した連帯保証人とほとんど同じです。

代理契約をする際には大家さんの許可が必要なため、希望する場合は必ず不動産屋に相談するようにしましょう。

9.まとめ

審査突破において大切なことは、事前にしっかりと対策をすることです。

審査に不安のある方は希望の物件があっても、むやみに申し込まず、まずは審査に詳しい専門会社に相談することをおすすめします。専門会社では個人個人の事情に合わせて審査前に対策をしてくれます。

なお入居審査に落ちると、その後のお部屋探しに影響が出る可能性があるため、できれば審査落ちする前に相談するとよいでしょう。

私たちエース不動産は審査が厳しい方でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば是非当社へご相談ください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴

※公開物件は弊社管理物件の一部です。

(登録料は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:58

ハウスリーブ(大東建託)で滞納したときの対処法と、もし退去になってしまっても次の住まいを確保する方法

(この記事は、約3分で読めます)

Tweet

目次

1. 家賃の支払いが遅れても即退去ではない

2. 滞納が続いたらどうなる?

3. 家賃滞納した場合に起こり得るリスク

3.1 ブラックリストに登録される

3.2 財産の差し押さえ

3.3 賃貸が借りづらくなる

4. 家賃が遅れてもブラックリストにならない方法

4.1 事前に連絡して真摯に対応する

4.2 約束日を過ぎる場合は必ず事前連絡

5. ハウスリーブで滞納退去になったときの次の住まいの探し方

6. まとめ

1. 家賃の支払いが遅れても即退去ではない

家賃の支払いが少し遅れたからといって、即退去になるというわけではありません。

たまたまうっかり払うのを忘れていたり、急な出費で払えないなんてことはよくあることだからです。

例えば、月末に翌月の家賃を払うのが一般的ですが、数日経っても振り込みが確認できない場合、管理会社から催促の電話がかかってきます。

この時点ですぐに支払いをすれば、多少の遅延損害金は発生することもありますが特に大きな問題にはなりません。

ハウスリーブから家賃を代位弁済(代わりに家賃を払ってもらうこと)もなく事は済みます。

2. 滞納が続いたらどうなる?

まず、1か月近く家賃を滞納すると、ハウスリーブから代位弁済が行われます。

その後、ハウスリーブから督促の連絡が来るようになります。

それでも払わない場合、緊急連絡先はもちろん、

所属する会社に電話がかかってきたり、督促の訪問に来ることもあります。

そして3か月滞納が続けば退去勧告を受けるケースが多いです。

内容証明郵便で契約の解除、明け渡し請求の通知が届き、その2~3か月後には退去の強制執行が行われます。

滞納発生から退去まで時系列的に表すと以下のようになります。

【翌日~1ヶ月以内】

・本人へ電話連絡(2~3回)

・本人へ督促状の送付(2回)

【1~2ヶ月後】

・連帯保証人への電話連絡や督促状の送付

・内容証明郵便で書面が届く

【3~6ヶ月後】

・「契約解除通知」が内容証明郵便で届く

・裁判所へ請求の申し立てが行われる

【6ヶ月後以降】

・自主的に退去

・強制執行手続き

・裁判所による強制退去

3. 家賃滞納した場合に起こり得るリスク

✓ブラックリストに登録される

ハウスリーブは「独立系系保証会社」に分類されます。

独立系保証会社とは、審査時に個人の信用情報(クレジットやカードローンの返済状況)や他社での滞納状況などは参照せず審査を行う保証会社のことです。

つまり、ハウスリーブでの滞納履歴はハウスリーブ証内でしか残らないということです。

✓財産の差し押さえ

もし訴訟になり、敗訴すると財産を差し押さえられると考えられます。

差し押さえられるものは、給料や家財など部屋の中でお金と変えられる価値があるものです。

給料の差し押さえ方法としては、本人へ給料が支払われる前に、勤務先から直接滞納分の家賃が支払われます。

つまり、強制的に滞納分の家賃を支払うということです。

それでも家賃の支払いができないときは、自己破産を視野に入れなくてはなりません。

✓賃貸が借りづらくなる

強制退去命令が下されると、次に住む物件を探さなくてはいけません。

しかし、保証会社を使って引越しをする場合、次もまた同じ保証会社は利用できないと思ってください。

滞納時と同じ保証会社であれば、確実に断られると言ってよいでしょう。

4. 家賃が遅れてもブラックリストにならない方法

✓事前に連絡して真摯に対応する

当たり前ですが横柄な態度をとる人は信用されないどころか、通れる道を自らふさいでしまうことがあります。

分割支払いを連絡する際は、丁寧に尊敬語でゆっくり落ち着いて話すように心がけましょう。

これは前述したことをさらに「明確」に「数字と日付で」で伝えます。

人は曖昧な生き物です。多くの人がアバウトに物事を発信する中で、真摯に明確に伝達することだけで、信頼度がグッと高くなります。

エース不動産でも過去の数千というお客様をご案内した実績上、「なぜ払えないのか、いつ払えるのか」の説明が明確な方はきちんと払いきって生活を立て直し、住みたい物件に住み直せる傾向がありました。

✓約束日を過ぎる場合は必ず事前連絡

約束日(支払日)を過ぎる場合は、「必ず」「事前」に連絡をしましょう。

ポイントは1分、1時間、1日でも過ぎてはいけません。

振込先会社の営業日や営業時間もキチンと把握しておき、遅くとも1週間前には連絡をするように

心がけましょう。

もし、管理会社の担当者から怒られても、滞納をしていることはあなたの責任であなたの問題です。

5. ハウスリーブで滞納退去になったときの次の住まいの探し方

退去勧告が出たときには既にあなたはブラックリスト入りしていることになります。

こうなってしまうと、よく一般的に物件探しに使われるポータルサイト(suumoやHomesなど)で物件を見つけるのは非常に非効率的です。

なぜなら信用情報がブラックの状態で手あたり次第審査をかけてみても落ちる可能性が高く、

なかなか物件が決まらないという可能性が高いからです。

また、どこの保証会社を利用できるかはポータルサイトには書いてないことが多いです。

そしてそうこうしているうちに、現住居の退去の日を迎えることになります。

そこで、入居審査に強く、入居審査が通りづらい人を専門に物件を紹介している不動産会社を

利用することをおススメします。

そういった専門会社は、独自のコネクションで普通なら審査に通らないような人でも物件を借りられる

ノウハウを蓄積しています。弊社エース不動産もそのうちの1社です。

どのような手法を取っているかは以下のブログを参照ください。

6. まとめ

滞納によって退去勧告を受けたときは次の住まい探しが急務になりますが、

既にブラックリストに載っているため審査は困難です。

でも探し方を間違えなければ必ず物件は見つかります。

もし入居審査でお困りや、不安な点があればお気軽に弊社へお問い合わせください。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:58

ダイワハウス(D-room)について、

実際審査は厳しいの?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. D-roomの概要

2. D-roomは信販系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. D-roomの審査に落ちたときの対処法

10. まとめ

1.ダイワハウス(D-Room)の概要

大和リビングは大和ハウスグループの中で賃貸住宅(D-room)を専門に取り扱っています。

D-room Cardという、クレジットカード機能を搭載したD-room独自の電子カードキーを発行しています。D-room Cardを玄関の装置に当てるだけで、鍵を刺さなくても施錠・解錠ができます。

(ただし、クレジット機能を付けるかどうかは選べます)

会社名称:大和リビング 株式会社

本社所在地 :東京都新宿区西新宿6-11-3 Dタワー西新宿 9階

設立年月日:1989年

資本金:1億円

加盟団体:CIC

主要株主:大和リビングマネジメント株式会社(100%)

2.D-roomは信販系保証会社(審査難易度:★★★★☆)

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

D-roomは金融情報(CIC)と照らし合わせて審査をするため過去にクレジットカードなどの滞納、携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある方は審査が通りません。また、新生銀行と全面提携していることにより、銀行貸付時の審査ノウハウも持っている可能性が高いです。

「信販系保証会社」は、保証会社レベルでは最も審査難易度が高いと言えます。

なお、信販系保証会社は他にも以下のような会社があります。

★=審査難易度

アプラス ★★★★★

オリエントコーポレーション ★★★★★

オリコフォレントインシュア ★★★★★

エポスカード ★★★★☆

ジャックス ★★★★☆

セゾン ★★★★☆

セディナ ★★★★☆

D-room ★★★★☆

SBIギャランティ ★★★★☆

など

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(D-roomの審査部の最低基準)をクリアしているか。

②申込書及び署名欄が“自筆”or“自筆と似た筆跡”かどうか。

③所有者(大家さん)がNGを出している職業かどうか。

④反社会的勢力に該当しないか。

⑤本人確認連絡の際に、虚位事項がないか。

⑥エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

なお、「①」の中で最も重要なことは年収(月収)に対しての家賃予算があっているかどうかが重要です。以下、家賃支払に対する予算一覧の参考です。

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。

保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

「②」は信販系の中でも一部の保証会社が行っています。

申込書と審査通過後の契約時に書く契約書の筆跡をチェックされます。

そのため、不動産会社の人が筆跡を似せないで代筆をした場合、あとでトラブルになる可能性があります。

↓もっと細かい事が知りたい方↓

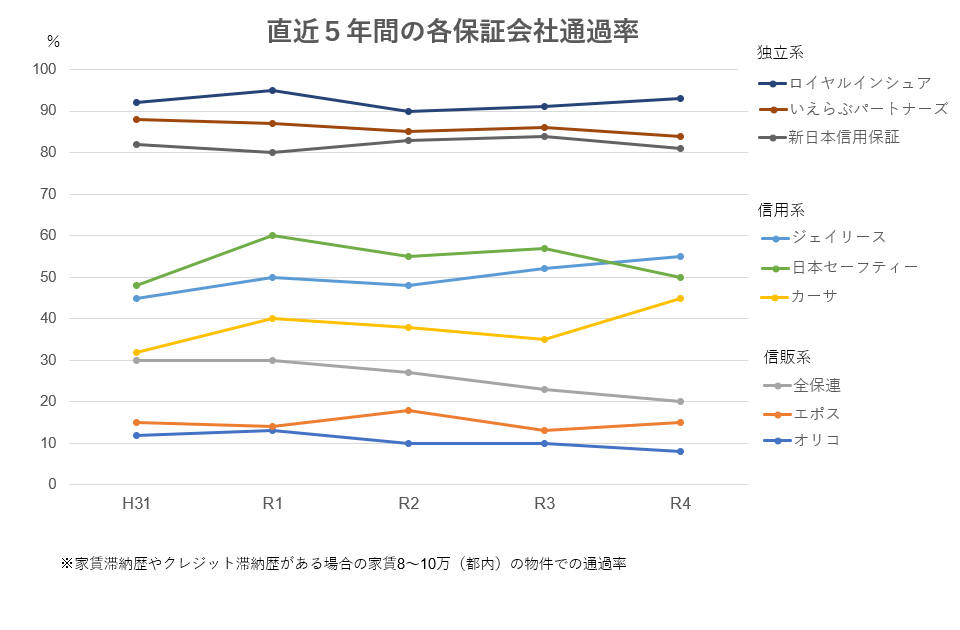

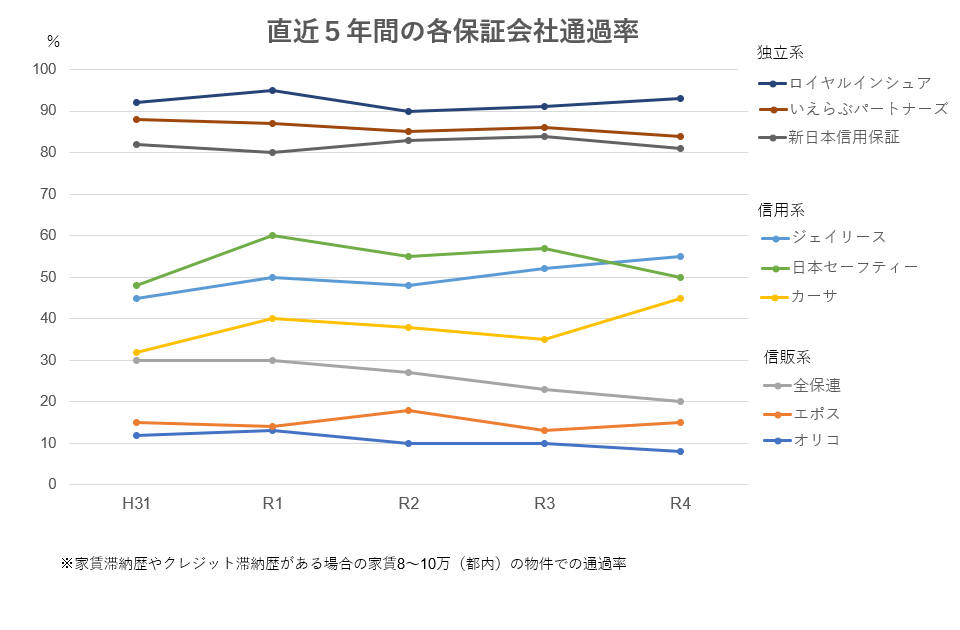

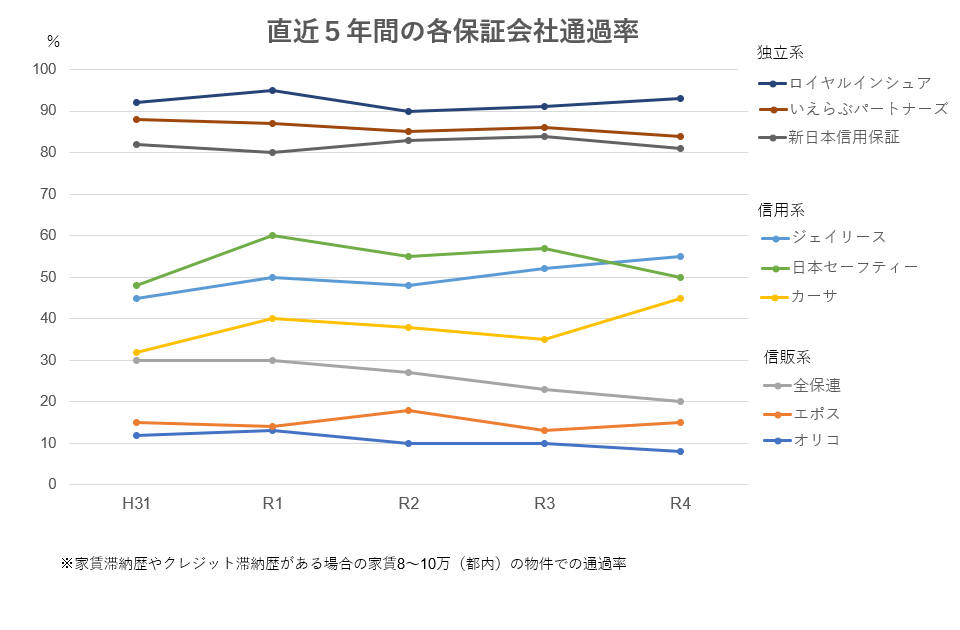

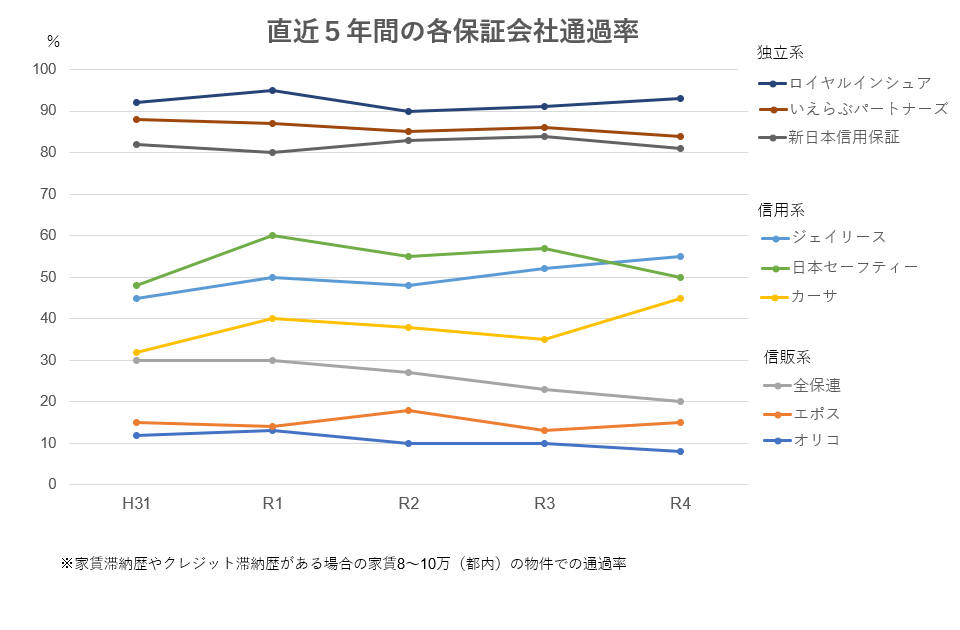

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はD-roomの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

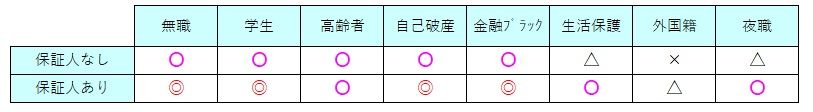

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査が厳しいのが見てわかります。基本的には審査が非常に通りにくいです。

そして連帯保証人の有無は関係ありません。

雇用形態と勤続年数も審査に影響します。

雇用形態は正社員、勤続年数は3年以上あれば問題ありません。

「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

反対に収入が不安定になりがりな職業はD-roomの審査に不利です。

例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

- 転職や就職で一時的に無職の場合は内定通知書等で審査可能です。

- 個人事業主やフリーランスは安定した収入を3期分の収入証明書で示す必要があります。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:即時

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、

管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がD-roomに未着

(仲介会社に渡してもそこから先が怠慢でD-roomに提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。基本的には即日で審査結果が出ます。

7.保証料

初回保証料:総賃料の50%~

月額手数料:総家賃等×~1.0%

更新保証料:1万円

---

【裏技】

仮に、物件が空室期間が6ヶ月など、難有りな物件の場合は、初回保証料を貸主(大家さん)に負担してもらうという交渉ができます。

通常の礼金をゼロにするよりも、交渉しやすいこともあるので、空室期間が長いかどうかを仲介会社に聞いてみるといいかもしれません。

---

他の保証会社との違いは、更新料がない代わりに、月額保証料があるというイメージです。

ですが、この月額保証料は掛け捨てしているだけの無駄払いに見えますが、この保証会社の場合、家賃は自動引き落としです。そのため、自動引き落としではない場合、家賃は振込みですがその際に銀行に払う振込手数料(220円~770円)がかからないという点が大きなポイントです。

また、振込に行くという手間がかからないのも大きなポイントです。手間なく、振込手数料なく支払えるというのが「月額手数料」を支払う最大のメリットです。

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.D-roomの審査に落ちたときの対処法

審査に落ちた時は、一部の管理会社は他の保証会社で再審査をしてくれます。

とくに信用系保証会社で再審査が受けられます。これは救済措置のようなイメージです。

ただし、信用系が落ちると後がありません。

信用系(LICC、LGO)も審査を通す方法がいくつかあるため必ず以下コラムをご一読ください。

覚えておくといいポイントして、

救済措置方法には、

信販系→信用系

はありますが、

信販系→独立系

というパターンはほぼありません。

信販系を使っている管理会社は比較的大手が大きく、

独立系しか審査の通らない人は受け付けたくないというのが本音です。

なお、再審査の前にやっておく準備をいくつか説明します。

それは、不動産会社へ情報を渡すタイミングで、あらゆるアピールポイントをセットで提出したほうがベターです。

アピールポイントとは、資産情報(預貯金等)、収入証明(源泉徴収票や給与明細、確定申告書等)、本人確認書類、勤務先情報、連帯保証人が付けられるかどうか、などを指します。一例をあげると、

①連帯保証人が付けれる方:

申込=審査をする“前に”、連帯保証人を付けれるということをアピールする。

②預貯金がある方:

申込=審査をする“前に”、預金通帳を提出できることをアピールする。

③無職や仕事をしていない方

①は、どの保証会社でも提案を受けると、好印象を受けます。そのため、親や親類が支援してくれる場合は遠慮なくスネをかじりましょう。とはいえ、1つリスクがあるとすると、親から「保証会社に入るのになぜ、俺(私)が連帯保証人になるんだ?そんな物件やめてしまえ」という思わぬ反感を買うことがあります。

②は、収入や勤務期間、雇用形態などで不安がある方がとるといい方法です。その際、預貯金の目安は家賃の1年半~2年分貯まっていると安心圏内です。

③は、無職の方が審査を通すと正直に申込書を記入して提出しても審査が通る可能性は10%以下です(もちろん、絶対に審査が通らないというわけではありません)。

とはいえ、10回やって1回通らないため、あまり現実的な方法ではありません。

一方で、在籍会社を利用する方も多くいますが、弊社ではこの方法を推奨していません。理由はリスクがあることと、費用がかかるためです。

その内容を細かく書いた記事を載せておきます。合わせてお読みください。

賃貸審査の在籍会社(アリバイ会社)とは?費用、成功報酬やおすすめの会社について

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ただし、信販系審査はクレジットカードが有効であれば、それ自体がかなりの強みです。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、D-roomの審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、再度別の保証会社へ申込をする場合であれば審査通過率は高くなります。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴

※公開物件は弊社管理物件の一部です。

(登録料は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:58

あんしん保証で滞納したときの対処法と、もし退去になってしまっても次の住まいを確保する方法

Tweet

目次

1. 家賃の支払いが遅れても即退去ではない

2. 滞納が続いたらどうなる?

3. 家賃滞納した場合に起こり得るリスク

3.1 信用情報に傷がつく

3.2 財産の差し押さえ

3.3 賃貸が借りづらくなる

4. 家賃が遅れてもブラックリストにならない方法

4.1 事前に連絡して真摯に対応する

4.2 約束日を過ぎる場合は必ず事前連絡

5. あんしん保証で滞納退去になったときの次の住まいの探し方

6. まとめ

1. 家賃の支払いが遅れても即退去ではない

家賃の支払いが少し遅れたからといって、即退去になるというわけではありません。

たまたまうっかり払うのを忘れていたり、急な出費で払えないなんてことはよくあることだからです。

例えば、月末に翌月の家賃を払うのが一般的ですが、数日経っても振り込みが確認できない場合、管理会社から催促の電話がかかってきます。

この時点ですぐに支払いをすれば、多少の遅延損害金は発生することもありますが特に大きな問題にはなりません。

あんしん保証から家賃を代位弁済(変わりに家賃を払ってもらうこと)もなく事は済みます。

2. 滞納が続いたらどうなる?

まず、1か月近く家賃を滞納すると、あんしん保証から代位弁済が行われます。

その後あんしん保証から督促の連絡が来るようになります。

それでも払わない場合、緊急連絡先はもちろん、所属する会社に電話がかかってきたり、督促の訪問に来ることもあります。

そして3か月滞納が続けば退去勧告を受けるケースが多いです。

内容証明郵便で契約の解除、明け渡し請求の通知が届き、その2~3か月後には退去の強制執行が行われます。

滞納発生から退去まで時系列的に表すと以下のようになります。

【翌日~1ヶ月以内】

・本人へ電話連絡(2~3回)

・本人へ督促状の送付(2回)

【1~2ヶ月後】

・連帯保証人への電話連絡や督促状の送付

・内容証明郵便で書面が届く

【3~6ヶ月後】

・「契約解除通知」が内容証明郵便で届く

・裁判所へ請求の申し立てが行われる

【6ヶ月後以降】

・自主的に退去

・強制執行手続き

・裁判所による強制退去

3. 家賃滞納した場合に起こり得るリスク

✓信用情報に傷がつく

あんしん保証は「信販系保証会社」に分類されます。

信販系保証会社とは、クレジットカード会社や消費者金融の仲間です。

入居審査時にもCIC、JICC、JBA等の個人信用情報センターの情報を参照します。

つまりあんしん保証で滞納をするということは、金融事故を起こしたのと同じ扱いになり、クレジットカードを作ったり、ローンを組む際の審査に通りづらくなることを意味します。

もちろん、同じ信販系保証会社の審査にも通らなくなります。

✓財産の差し押さえ

もし訴訟になり、敗訴すると財産を差し押さえられると考えられます。

差し押さえられるものは、給料や家財など部屋の中でお金と変えられる価値があるものです。

給料の差し押さえ方法としては、本人へ給料が支払われる前に、勤務先から直接滞納分の家賃が支払われます。

つまり、強制的に滞納分の家賃を支払うということです。

それでも家賃の支払いができないときは、自己破産を視野に入れなくてはなりません。

✓賃貸が借りづらくなる

強制退去命令が下されると、次に住む物件を探さなくてはいけません。

しかし、保証会社を使って引越しをする場合、信用情報に遅延履歴があるとほぼ審査落ちになることを頭に入れておきましょう。

滞納時と同じ保証会社であれば、確実に断られると言ってよいでしょう。

4. 家賃が遅れてもブラックリストにならない方法

✓事前に連絡して真摯に対応する

当たり前ですが横柄な態度をとる人は信用されないどころか、通れる道を自らふさいでしまうことがあります。

分割支払いを連絡する際は、丁寧に尊敬語でゆっくり落ち着いて話すように心がけましょう。

これは前述したことをさらに「明確」に「数字と日付で」で伝えます。

人は曖昧な生き物です。多くの人がアバウトに物事を発信する中で、真摯に明確に伝達することだけで、信頼度がグッと高くなります。

エース不動産でも過去の数千というお客様をご案内した実績上、「なぜ払えないのか、いつ払えるのか」の説明が明確な方はきちんと払いきって生活を立て直し、住みたい物件に住み直せる傾向がありました。

✓約束日を過ぎる場合は必ず事前連絡

約束日(支払日)を過ぎる場合は、「必ず」「事前」に連絡をしましょう。

ポイントは1分、1時間、1日でも過ぎてはいけません。

振込先会社の営業日や営業時間もキチンと把握しておき、遅くとも1週間前には連絡をするように心がけましょう。

もし、管理会社の担当者から怒られても、滞納をしていることはあなたの責任であなたの問題です。

5. あんしん保証で滞納退去になったときの次の住まいの探し方

あんしん保証は信販系保証会社のため、退去勧告が出たときには既に信用情報に傷がついている状態になります。

これは、クレジットカードやカードローンの滞納があったのと同じ扱いになり、少なくとも以降5年間は信販系保証会社の審査は通らないと思ってください。

この状態では、よく一般的に物件探しに使われるポータルサイト(suumoやHomesなど)で物件を見つけるのは非常に非効率的です。

なぜなら信用情報がブラックの状態で手あたり次第審査をかけてみても落ちる可能性が高く、なかなか物件が決まらないという可能性が高いからです。

そうこうしているうちに、現住居の退去の日を迎えることになります。

そこで、入居審査に強く、入居審査が通りづらい人を専門に物件を紹介している不動産会社を利用することをおススメします。

そういった専門会社は、独自のコネクションで普通なら審査に通らないような人でも物件を借りられるノウハウを蓄積しています。弊社エース不動産もそのうちの1社です。どのような手法を取っているかは以下のブログを参照ください。

6. まとめ

滞納によって退去勧告を受けたときは次の住まい探しが急務になりますが、既にブラックリストに載っているため審査は困難です。でも探し方を間違えなければ必ず物件は見つかります。

もし入居審査でお困りや、不安な点があればお気軽に弊社へお問い合わせください。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:57

プレミアライフ賃貸保証の審査について、

審査基準、審査通過の対処法などを大公開!

(この記事は約4分で読めます)

1 プレミアライフ賃貸保証の概要

2 プレミアライフ賃貸保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 プレミアライフ賃貸保証の審査に落ちたときの対処法

10 まとめ

1.プレミアライフ賃貸保証の概要

プレミアライフ賃貸保証は、株式会社プレステージ・インターナショナル(東証一部上場)のグループ会社です。「株式会社オールアシスト」で、2015年に株式会社プレミアライフに社名変更をしています。

会社名称:株式会社プレミアライフ

本社所在地 :

〒102-0083

東京都千代田区麹町2-4-1 麹町大通りビル14F

他、全国4拠点

資本金:3,000万円

設立:2006年2月

加盟団体:-

2.プレミアライフ賃貸保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

この記事をご覧になられた方では“そうだったんだ”、“意外!審査厳しそうなイメージがあった”と思われますが、確かに区分としては審査の難易度は高くはないです。

「独立系保証会社」は、保証会社レベルでは最も審査難易度が最も低いと言えます。

なお、独立系保証会社の中でもプレミアライフ賃貸保証の審査難易度は以下の通りです。

審査の難易度【高】

↑ 全保連 株式会社

↑ 旭化成賃貸サポート 株式会社

↑ 日本セーフティ 株式会社

↑ ジェイリース 株式会社

↑ 興和アシスト 株式会社

↑ アイシンクレント 株式会社

↑ 株式会社 Casa(カーサ)

↑ アーク賃貸保証

↑ エルズサポート 株式会社

↑ プレミアライフ賃貸保証

↑ ニッポンインシュア 株式会社

↑ ナップ賃貸保証 株式会社

など他数十社

審査の難易度【低】

独立系保証会社の中でもプレミアライフ賃貸保証の審査難易度は下位です。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(プラミアライフ賃貸保証の審査部の最低基準)をクリアしているか。

②反社会的勢力に該当しないか。

③本人確認連絡の際に、虚位事項がないか。

④エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はプレミアライフの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

プレミアライフの審査は厳しくありません。

収入に対して妥当な家賃+過去にプレミアライフで家賃滞納などの問題がなければ基本的に通過できます。

ただし将来的な視点で収入が低いことが想定される方は審査が通りにくい傾向があります。

◇水商売の場合

水商売でも審査通過可能です。

ただし生活リズムの違いなどで住人同士のトラブルが起きやすいことから管理会社や大家さんの審査でNGなことが多いため注意が必要です。

◇無職の場合

家賃の支払い能力を示せるなら無職でも通ります。

一般的に収入がない場合は預貯金審査となり通帳のコピー等を提出します。

預貯金が家賃2年分(24ヶ月)以上あると通りやすいです。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:2-3日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 1万円

連帯保証人あり(審査通過率+30%)

初回総賃料の50%~ / 年間更新料 1万円

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由は、プラミアライフ賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

9.プレミアライフ賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。

最初から、審査が緩い物件へ申込をするのがベストです。

または、申込をする前に、審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:57

独立系保証会社の「クレデンス」実際審査は

厳しい?ゆるい?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. クレデンスの概要

2. クレデンスは独立系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. クレデンスの審査に落ちたときの対処法

10. まとめ

1.クレデンスの概要

2005年に創業した家賃保証会社です。都心部の管理会社がサブで使っているケースが多く、

クレデンスをメインで使っているところはほぼありません。

特徴として、保証会社が加盟する協会に所属しておらず、完全独立で審査を行っているため、

自社のみの情報を参照しているので、過去にクレデンスを使ったことがない人は

内容に問題がなければ、審査の承認が下ります。信販情報も参照しません。

会社名:株式会社クレデンス

所在地:東京都千代田区飯田橋1-3-2 曙杉館ビル3階

創立:2005年3月

資本金:9,000万円

加盟機関:-

2.クレデンスは独立系保証会社(審査難易度:★☆☆☆☆)

保証会社には3つのレベルがあります。

※(カッコ)は加盟している保証協会の略称です。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社(-)

レベル【低】

下から上に行くほど審査の難易度が上がります。

なお、「独立系保証会社」は、保証会社レベルでは最下位と言えます。なお、独立系保証会社は他にも以下のような会社があります。

★=審査難易度

日本賃貸保証(JID)★★★★★

ジェイリース★★★★☆

ダ・カーポ★★★★☆

宅建ブレインズ★★★☆☆

ナップ賃貸保証★★★☆☆

アイ・シンクレント★★★☆☆

P-Rent★★☆☆☆

いえらぶパートナーズ★★☆☆☆

アドヴェント★ ☆ ☆ ☆ ☆

クレデンス★☆☆☆☆

日本賃貸住宅保証★☆☆☆☆

など、他数十社

※★は「独立系保証会社」内比較での難易度

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(クレデンスの審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、申込の内容通りに対応しているか。

⑤エゴサーチで名前が表示されないか。※

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、クレデンスの物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由クレデンスの社内審査で否決する場合は、

上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。

そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラムにて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

全体的には、独立系保証会社の中でも審査が下位と言われています。

ただし将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇水商売の場合

収入を給与明細等で示すことができれば審査通過は可能です。

収入を給与明細などで示せば独立系の保証会社の審査には比較的通りやすいです。

ただし管理会社や大家さんの審査に引っかかるケースが多いです。

◇無職の場合

無職の場合でも、審査通過確率は「〇」ですが、あくまでも預貯金が一定金額ある場合や連帯保証人がいる。さらには就職が決まっている(内定状態)など、家賃支払能力が将来的にも確保されている状態です。

無職だと家賃を支払える根拠が薄いので、通帳コピーなどを見せて「預貯金審査」で進めることが多いです。就職する会社がすでに決まっている場合は、内定通知書を提示することで審査に通りやすくなります。

また、どの保証会社の審査でも共通して、収入に対して家賃が高いと審査に落ちやすくなります。

目安としては「月の手取り3分の1」まで家賃を抑えると高確率で審査に通過できます。

【家賃に対する収入目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:3-4日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。注意点として、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がクレデンスに未着(仲介会社に渡してもそこから先が怠慢でクレデンスに提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

初回保証料:総家賃の50%(最低額は20,000円)

更新料 :1万円/年

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

9.クレデンスの審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の独立系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

④他の物件は、大家さん直接で審査なしか、審査通過率99%の保証会社(非公開)を利用するしか道は残されていません。

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。

理論上は、独立系は審査が通ることを前提に行うからです。

審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。

不安な方は再申し込み前に一度、エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、クレデンスの審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、独立系保証会社へ申込をします。

審査が落ちそうな要因がご自身で心当たりがある場合は

申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合や、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:57

母体は老舗の不動産会社が基盤。賃貸保証「ちゃおちゃおハウス」の審査基準や特徴を大公開!

(この記事は約5分で読めます。)

Tweet ![]()

目次

1 ちゃおちゃおハウスの概要

2 ちゃおちゃおハウスは信販系保証会社

3 審査の基準や特徴

4 審査に必要な書類

5 保証料

6 審査期間

7 審査を突破する方法

8 審査に落ちてしまったときの対処方法

9 まとめ

1.ちゃおちゃおハウスの概要

会社名:ちゃおちゃおハウスファイナンス保証株式会社(ナミキグループ)

本社所在地:東京都板橋区成増2-15-19

創業:昭和12年3月

ちゃおちゃおハウスは、板橋区成増に拠点を置くナミキグループという老舗の建設・不動産会社を母体とする保証会社です。

JICC(個人信用情報保管機関)に加盟しており、審査時にネット銀行のカードローンやクレジットカードの滞納履歴をチェックされます。

2.ちゃおちゃおハウスは信販系保証会社

保証会社には3つのレベルがあります。

レベル高

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル低

下から上に行くほど審査の難易度が上がります。

ちゃおちゃおハウスはこの「信販系保証会社」に該当し、審査難易度は高い部類に入ります。なお信販系保証会社にはほかにも以下のようなところがあります。

株式会社オリコフォレントインシュア

株式会社エポスカード

株式会社ジャックス

株式会社セゾン

株式会社セディナ

株式会社ライフ

このようにクレジットカード会社系の会社の顔ぶれがうかがえます。

3.審査基準や特徴

ちゃおちゃおハウスは、審査の基準をする際に、下記を重要視します。

①過去にカードローンやクレカ支払いの遅延がないか

②審査要件(保証会社毎のチェック項目)をクリアしているか

③反社会勢力に該当しないか

この3要件です。

過去5年以内にクレジットの遅れや、カードローンの返済滞納などがある場合は審査を通してもらえない可能性がかなり高いと言えます。

与信に不安がある方は、審査をかけるか専門の不動産屋に相談しながら進めるのがベストでしょう。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

以下、全会社の保証会社早見表を参照ください。

以下保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はちゃおちゃおハウスの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.保証料

2022年4月現在の情報です。

①初回保証料:月額家賃の75%(最低保証料は3万円)

②更新料 :1万円/2年更新

(物件により変動することがあります)

初回保証料は通常家賃の75%と少し割高ですが、更新は2年に1回という特徴があります。

(一般的な保証会社の更新は1年に1回)

6.審査期間

通常:3-7日程度

審査落ち:即日

7.審査を突破する方法

まず前提として、過去に金融事故や自己破産歴があると審査には通らないと考えてください。

それがクリアされた上で審査に自信がない方は、下記を試してみてください。

①連帯保証人が付けれる方:申込=審査をする“前に”、連帯保証人を付けられるということをアピールする。

②預貯金がある方:申込=審査をする“前に”、家賃の1年半~2年分が貯まっている預金通帳を提出できることをアピールする。

③申込書は自筆で書くようにする。

③は、代筆が不可なことがあるためです。

最近ではシステム化され、スマホやPCから申し込みをできる場合がありますが、やはり書面に書くケースのほうがまだ多いため、自筆で書くようにしましょう。

不動産会社の人が代筆してくれることがありますが、審査が厳しい保証会社の場合は、代筆を見抜いて審査否決を出す場合があります。

8.審査に落ちてしまったときの対処方法

もし審査に落ちてしまったとしても、審査否決後にその他の保証会社で審査をすることが可能です。ですので、もし審査落ちしても安心してください。

たとえちゃおちゃおハウスがダメでも、信用系や独立系の保証会社といった審査難易度を落とした物件に再チャレンジをして審査を通せるチャンスはいくらでもあります。

ただし、管理会社の担当者に対して、悪評を受けるような対応はしないように心がけましょう。ここが重要です。

悪評を受けるポイントをいくつか挙げると以下の通りです。

①審査に必要な付随書類(収入証明書、所得証明書、身分証明書等)の提出が申込後3日経っても提出しない

②本人確認の電話時に、横柄な態度を取る

③管理会社立会いのもとで内見するときに、服装(派手or不清潔)・言動(タメ口、だらだら話など)・態度(横柄や不愛想)などをすること。

9.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。最初から、審査が緩い物件へ申込をするのがベストです。

または、申込をする前に、審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は弊社物件の一部です。

(登録は無料です)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:57

同棲する場合の申込み方から契約・入居後までを完全サポート これで審査落ちをなくそう

(この記事は、約5分で読めます)

Tweet

目次

1. 同棲の場合の審査は厳しい

1.1 同居人の設定の仕方

1.2 年収

1.3 申込方法

2. 黙って一緒に住むのは危険

2.1 家主がいる場合

2.2 近隣トラブル

2.3 強制退去の可能性も

3. 同棲するタイミングやメリット・デメリット

3.1 タイミングは人それぞれ

3.2 メリット

3.3 デメリット

4. 物件の選び方

4.1 エリア

4.2 審査に不安がある方は

4.3 引越し後の手続き

5. まとめ

1. 同棲の場合の審査は厳しい

同棲をはじめる方は、単身で物件を契約するよりも審査が厳しくなる

ため注意しましょう。

入居者との間柄や収入面など借りたい物件の家賃との兼ね合いで審査

基準が変わります。

✓同居人の設定の仕方

原則は、どちらか一人を契約者、もう一人を同居人という扱いで審査します。

では、同居人の続柄はどのように書くかがポイントです。

実際に結婚や婚約を機に同棲する方は婚約者と記載すれば良いです。

しかし、結婚や婚約をしていなくても一緒にいる時間を増やしたい等の理由で同棲する方も多いと思います。

その方々は、同居人の続柄はどのように書くべきかが問題です。

正直に彼氏や彼女と書くと、家主の審査で断られてしまう事も多いです。

理由としては、婚約者や結婚予定の方と比べられてしまうと、別れる確率が高いからです。

家主の考えとしては、別れてしまうとどちらか一人が退去する、もしくは部屋を解約するという事になります。

どちらか一人が退去して、そのまま住んでくれればまだ良いですが、

今までは二人で家賃を支払えていたが、一人では家賃の支払いが厳しくなり、家賃滞納してしまうと家主は家賃の回収が出来なくなってしまい困ります。

また、解約となれば内装をきれいにしないといけない為、お金がかかります。

そういう理由から、長く住んでくれる可能性が高い、婚約者や結婚予定の方は審査が承認されやすい結果になっています。

以上の事から、彼氏・彼女の関係でも婚約者と記載したほうが審査の通過率は高いと言えます。

✓年収

審査基準は単身でもカップルでも、結婚予定者でも変わりません。

借りたい物件の家賃がいくらなのか、家賃補助が会社からあるのかにもよりますが、以下の計算方式で計算してみてください。

借りたい物件の家賃の3倍の月収が必要となります。

ボーナスがある方は、月収×12をして年収の計算をしてください。

75.000円(家賃)×3(審査基準)=225.000円

90.000円(家賃)×3(審査基準)=270.000円

120.000円(家賃)×3(審査基準)=360.000円

月収か年収が審査基準を超えている場合は、審査がスムーズです。

✓申込方法

申込方法は個人か法人かにより異なります。

カップルのご入居でも法人契約であれば、審査はスムーズです。

法人契約とは、お勤め先の会社が契約者になってくれるという意味です。

まず必要書類としては、法人様の会社謄本・決算書・入居者の身分証明書・入居者の収入証明書が必要になることが多いです。

法人の規模により、決算書や謄本が不要となる場合もあります。

このような書類提出がしっかりできれば審査も問題ないです。

ただし、決算書が3期分必要となるケースが多く、赤字で決算している場合は審査に通りづらくなってしまいます。

次に一番多い、個人契約についてです。

個人契約の場合は、契約者が一人の場合と、契約者がそれぞれとなる連盟契約という方法があります。

これは、ご自身でどちらにしたいと選択するものではなく、物件により、カップルの方であれば連盟契約でと言われるため、物件により契約方法が異なるという事になります。

個人契約の場合ですと、どちらかが契約者となり、もう一人は同居人としての審査となります。

そのため、先ほど収入のところで記載したように、契約者が一人で審査基準の数字を満たしているかどうかが問題となります。

次に契約者がそれぞれとなる連盟契約についてです。

こちらはそれぞれの方が契約者となります。

そのため、それぞれの方の申込内容と緊急連絡先の設定が必要となります。

申込内容とは、名前・生年月日・現住所・携帯電話番号・勤務先名・勤務先住所・勤務先電話番号・勤続年数・年収が必要となり、原則、身内の方の緊急連絡先で名前・生年月日・現住所・携帯電話

番号が必要です。

物件により異なりますが、65歳未満の設定を求められる事が多いです。

申込時に必要となる書類は、身分証明書・収入証明書です。

契約時に関しては、身分証の原本コピー・収入証明書の写し・住民票・家賃引き落とし用の口座情報と口座印です。

2. 黙って一緒に住むのは危険

現状住んでいる物件で、そのまま二人入居の申請が出来るのであれば楽かもしれません。

ただし、多くの方は1Rや1Kの単身用の物件に住んでいる方が多いと思います。

そのままそこに一緒に住む、もしくは新居を借りる際には必ず同居人の申請をしなければなりません。

どのような問題があるかをお話しします。

✓家主がいる場合

物件により異なりますが、マンションやアパートで同じ建物に家主が住んでいる場合もあります。

同じ建物に住んでいるということは、ゴミを捨てるタイミングや朝や夕方の時間に合う可能性が高いです。

家主はどういった方が引越ししてきたのか、入居申込書で確認済です。

申込や契約時に同居人申請していないのに、複数回部屋から出てくるのを見られてしまえば、かなり怪しまれます。

1回、2回程度であれば、遊びに来たのだな・泊りに来たのかなで言い訳もつきますが、複数回目撃されてしまえば言い訳も苦しいでしょう。

同じ建物に住んでいなくても、近隣に住んでいる事も多く、家主が近くにいなくても、親戚が同じ建物に住んでいるなんてことも過去にありましたので、注意しましょう。

✓近隣トラブル

これは間取りにもよりますが、単身の間取りで2人入居している、広めの間取りで2人入居していた場合、騒いでしまう、うるさい生活音等により、管理会社にクレームの電話が入ってしまうケースも多いです。

中には直接部屋に文句を言いに来る方もいるでしょう。

直接言いに来てくれるなら良いのですが、管理会社へ連絡されてしまうと、一人入居のはずが二人で住んでいる事が発覚してしまう事も考えられます。

別部屋の方と玄関でよく会うなんてこともバレてしまう可能性が高いです。

✓強制退去の可能性も

騒音トラブルに関わらず、一人入居で申請しているのに、実際は二人で住んでいたとなれば、契約違反となります。契約違反となれば、最悪の場合は強制解約となってしまう事もあります。

そういった事も過去にあるので、しっかり申請する事をお勧めします。

3. 同棲するタイミングやメリット・デメリット

同棲する理由やタイミングは人それぞれです。

同棲するにあたり、いつ頃探すのか、メリットやデメリットはどういった事が考えられるかをお伝えします。

✓タイミングは人それぞれ

タイミングとして多いのは、結婚するため。他にも今は別々に住んでいるが、どちらかが更新の時期がきたので、一緒に住み始める方。

他にもそれぞれ別々で家賃を払っているよりも、一緒に住んだ方が家賃も安くなり、部屋も今より広くなるので同棲をした方がお得なんて考えもあります。

✓メリット

メリットとしては、長い時間一緒に過ごすことが出来るので、相手をより知れるという事です。

この先、結婚を考えているのであれば、相手を見定める事が出来ます。

また家賃に関わらず、電気・ガス・水道の光熱費や食費等も一人の負担ではなくなるのは大きいです。

ただし、先にどう分けるかは決めておいた方が良いと思います。

後々喧嘩になる可能性があるためです。

お二人とも仕事をしているようであれば、食事の準備も協力できますよね。

帰りが早い方が食事の準備をしてあげる。

他にも洗濯も一人暮らしから共同生活に変わるので、メリットは多いと思います。

✓デメリット

デメリットとしては、同棲するとは決めていてもやはり一人の時間は欲しいという方が多いです。

一緒に住んでいて、間取りにもよりますがどうしても顔を見て生活しないといけないので、ストレスが溜まってしまう可能性も大きいです。

同じストレスで言うならば、どれだけ相手が好きでも育ってきた環境は違います。

そのため、嫌な部分や納得できない部分も出てくるでしょう。

我慢をすればストレスになるので、適度に話して解決する事をお勧めします。

一番厄介なのは、別れた時です。

賃貸で借りるのであれば、物件の解約というものがあります。

解約予告が1~2ケ月前の物件がほとんどです。

その期間は家賃が発生するので、すぐに退去しても家賃は払わなければなりません。

そのため、解約の時に限らず入居中のお金の分配はどうするかをしっかり決めておいた方が後々喧嘩にならず良い結果となると思います。

4. 物件の選び方

✓エリア

物件を選ぶ際に重要なのがエリアです。

引越し理由により異なりますが、例えばそれぞれが現役でまだまだ働くようであれば、二人とも勤務先まで通うのに便利な場所や沿線を選ぶのが良いです。

しかし、どちらか片方の近くで、もう一方は通勤に時間をかけても良い良いという方もいます。

そのため、まずは同棲相手とどこのエリアで探すかを決めましょう。

もしわからなければ、不動産屋に一緒に相談にのってもらうのも良いでしょう。

また、予算や間取りにより家賃相場は変わります。

一般の方は物件の相場も分からない場合が多いので、そういう事はプロに相談して進める事をお勧めします。

他にもどちらの契約名義にするかにより、会社から何キロ以内であれば家賃補助が出る。

距離も関係なく、住宅手当が出るという会社もあります。

事前に会社にも引越しする旨や家賃補助が出るかどうかも確認しておくと良いです。

✓審査に不安がある方は

審査に不安がある方は大勢いると思います。

特に最近ではコロナの影響で仕事を失ってしまった。給料が減ってしまった。家賃を滞納してしまった。

携帯電話料金の支払いが遅れてしまった。消費者金融から借り入れがある。ローンの支払いが遅れている。

他にもありますが、こういった事が賃貸物件を借りる際に大きな影響を及ぼします。

これから新しくお部屋を借りる際に大きな影響があるので、審査に不安がある方は、審査や保証会社に詳しい不動産屋へ問い合わせするか足を運びましょう。

理由としては、不動産会社は数多くありますが、審査に特化した不動産屋は少ないです。

気に入った物件があっても審査が通らなければ住む事は出来ません。

また、審査に落ちてしまえば、保証会社の履歴にデータは残ります。

他の物件を申込みしようとしても、データが残ってしまえば審査に落ちる確率は上がってしまいます。

そのため、気にいった物件があってもまずは審査に通るかどうかの判断を審査に特化した不動産屋に判断してもらいましょう。

✓引越し後の手続き

引越し後は住民票の異動が原則です。

原則は14日以内に指定の役所で引っ越した移転手続きをしっかりしましょう。

同じところで同棲するため、世帯が一緒となります。

しかし、二人が世帯主となれる世帯分離の手続きをすれば、それぞれが世帯主となります。

同一世帯にしてしまうと、保険料などの負担が世帯主となってしまうため、同棲の場合は世帯分離の手続きが良いと言えます。

5. まとめ

一人暮らしと違い、同棲の場合の審査は少し厳しくなります。

理由としては同居人との関係性です。

審査が厳しいと言っても物件が借りられない訳ではありません。

審査が不安な方は、審査や保証会社に特化した不動産屋に問い合わせをしましょう。

また、同棲を始める前にエリアや金銭面のルールも決めておくと良いでしょう。

後々トラブルにならずに済みます。

借りるときの注意点としては、黙って一緒に住むのは危険です。

近隣トラブルや契約違反で強制退去となってしまう場合も最悪はあり得ます。

この記事を書いた人 青木 業界歴 15年 | 15年間の不動産歴を元に、お客様へ最適なお部屋探しを提供いたします。上野で不動産経験が長いため、特に東側のエリアは得意です。 人生の思い出の1ページにそんなお部屋探しを目指します! |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:57

エルズサポートで滞納したときの対処法と、もし退去になってしまっても次の住まいを確保する方法

Tweet

目次

1. 家賃の支払いが遅れても即退去ではない

2. 滞納が続いたらどうなる?

3. 家賃滞納した場合に起こり得るリスク

3.1 ブラックリストに登録される

3.2 財産の差し押さえ

3.3 賃貸が借りづらくなる

4. 家賃が遅れてもブラックリストにならない方法

4.1 事前に連絡して真摯に対応する

4.2 約束日を過ぎる場合は必ず事前連絡

5. エルズサポートで滞納退去になったときの次の住まいの探し方

6. まとめ

1. 家賃の支払いが遅れても即退去ではない

家賃の支払いが少し遅れたからといって、即退去になるというわけではありません。

たまたまうっかり払うのを忘れていたり、

急な出費で払えないなんてことはよくあることだからです。

例えば、月末に翌月の家賃を払うのが一般的ですが、

数日経っても振り込みが確認できない場合、管理会社から催促の電話がかかってきます。

この時点ですぐに支払いをすれば、多少の遅延損害金は発生することもありますが特に大きな問題にはなりません。

エルズサポートから家賃を代位弁済(変わりに家賃を払ってもらうこと)もなく事は済みます。

2. 滞納が続いたらどうなる?

まず、1か月近く家賃を滞納すると、エルズサポートから代位弁済が行われます。

その後、エルズサポートから督促の連絡が来るようになります。

それでも払わない場合、緊急連絡先はもちろん、所属する会社に電話がかかってきたり、

督促の訪問に来ることもあります。

そして3か月滞納が続けば退去勧告を受けるケースが多いです。

内容証明郵便で契約の解除、明け渡し請求の通知が届き、その2~3か月後には退去の強制執行が行われます。

滞納発生から退去まで時系列的に表すと以下のようになります。

【翌日~1ヶ月以内】

・本人へ電話連絡(2~3回)

・本人へ督促状の送付(2回)

【1~2ヶ月後】

・連帯保証人への電話連絡や督促状の送付

・内容証明郵便で書面が届く

【3~6ヶ月後】

・「契約解除通知」が内容証明郵便で届く

・裁判所へ請求の申し立てが行われる

【6ヶ月後以降】

・自主的に退去

・強制執行手続き

・裁判所による強制退去

3. 家賃滞納した場合に起こり得るリスク

✓ブラックリストに登録される

エルズサポートは「信用系保証会社」に分類されます。

信用系保証会社とは、保証会社同士で構成されている協会(LICCやCGO)に加盟している保証会社のことです。

つまり、エルズサポートで滞納をするということは、

他の保証会社でも家賃滞納者(ブラックリスト)としてマークされることになります。

✓財産の差し押さえ

もし訴訟になり、敗訴すると財産を差し押さえられると考えられます。

差し押さえられるものは、給料や家財など部屋の中でお金と変えられる価値があるものです。

給料の差し押さえ方法としては、本人へ給料が支払われる前に、勤務先から直接滞納分の家賃が支払われます。

つまり、強制的に滞納分の家賃を支払うということです。

それでも家賃の支払いができないときは、自己破産を視野に入れなくてはなりません。

✓賃貸が借りづらくなる

強制退去命令が下されると、次に住む物件を探さなくてはいけません。

しかし、保証会社を使って引越しをする場合、信用情報に遅延履歴があるとほぼ審査落ちになることを頭に入れておきましょう。

滞納時と同じ保証会社であれば、確実に断られると言ってよいでしょう。

4. 家賃が遅れてもブラックリストにならない方法

✓事前に連絡して真摯に対応する

当たり前ですが横柄な態度をとる人は信用されないどころか、

通れる道を自らふさいでしまうことがあります。

分割支払いを連絡する際は、丁寧に尊敬語でゆっくり落ち着いて話すように心がけましょう。

これは前述したことをさらに「明確」に「数字と日付で」で伝えます。

人は曖昧な生き物です。多くの人がアバウトに物事を発信する中で、真摯に明確に伝達することだけで、信頼度がグッと高くなります。

エース不動産でも過去の数千というお客様をご案内した実績上、「なぜ払えないのか、いつ払えるのか」の説明が明確な方はきちんと払いきって生活を立て直し、住みたい物件に住み直せる傾向がありました。

✓約束日を過ぎる場合は必ず事前連絡

約束日(支払日)を過ぎる場合は、「必ず」「事前」に連絡をしましょう。

ポイントは1分、1時間、1日でも過ぎてはいけません。

振込先会社の営業日や営業時間もキチンと把握しておき、遅くとも1週間前には連絡をするように心がけましょう。

もし管理会社の担当者から怒られても、滞納をしていることはあなたの責任であなたの問題です。

5. エルズサポートで滞納退去になったときの次の住まいの探し方

エルズサポートは信用系保証会社のため、退去勧告が出たときには既に滞納情報が他社の保証会社にも共有されていることになります。

これは、同じ協会に所属している保証会社内ではブラックリスト状態であることを意味します。

こうなってしまうと、よく一般的に物件探しに使われるポータルサイト(suumoやHomesなど)で物件を見つけるのは非常に非効率的です。

なぜなら信用情報がブラックの状態で手あたり次第審査をかけてみても落ちる可能性が高く、なかなか物件が決まらないという可能性が高いからです。

そうこうしているうちに、現住居の退去の日を迎えることになります。

そこで、入居審査に強く、入居審査が通りづらい人を専門に物件を紹介している不動産会社を利用することをおススメします。

そういった専門会社は、独自のコネクションで普通なら審査に通らないような人でも物件を借りられるノウハウを蓄積しています。弊社エース不動産もそのうちの1社です。どのような手法を取っているかは以下のブログを参照ください。

6. まとめ

滞納によって退去勧告を受けたときは次の住まい探しが急務になりますが、既にブラックリストに載っているため審査は困難です。でも探し方を間違えなければ必ず物件は見つかります。

もし入居審査でお困りや、不安な点があればお気軽に弊社へお問い合わせください。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。