「2020年11月」の記事一覧(9件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

賃貸審査はブラックだと通りづらい。

でも正直具体的な数値が知りたい!

と、いう方は一読ください。

※本章は、弊社独自の7年分の実績値等を基に算出しています。

(この記事は、約4分で読めます)

Tweet

目次

1. 保証会社滞納歴有りやクレカブラックだと審査は通りにくい

1.1 過去の滞納回数や、滞納期間で変動

1.2 貯金や資産などの現物審査がある

1.3 連帯保証人をつけるという手もある

2. 審査通過率を上げるための準備と方法

2.1 条件は最低限に、そして多くを望まない

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

賃貸審査が通りづらい人から、「審査に落ちる確率ってどれぐらいなんですか?」って聞かれました。たしかに具体的な数値って知らないなって思いました。

そうですね。その指標自体、日本でどこも調査機関が調べたことがないからですね。弊社では、過去7年分のお客様のデータが蓄積されているので、その統計値を集計しました。

1. 保証会社滞納歴有りやクレカブラックだと審査は通りにくい

そもそも審査が通りにくいのは、過去の行いに欠点があるためです。

その欠点というのがほぼ

①家賃支払い滞納歴

②クレジットカードの返済滞納歴

であります。

これを前提に、審査に落ちる確率というのは平均70~98%審査落ちします。

2%に賭けるのもいいですが、この記事を最後まで読んで別の可能性を広げるのも手です。

「家賃ごとの否決率」を一覧にまとめました。

状態/家賃帯 | ~5万 | 5.1~8万 | 8.1~10万 | 10.1~15万 | 15.1~20万 | 20.1~30万 | 30.1万~ |

保証会社 | 70% | 75% | 80% | 85% | 85% | 90% | 90% |

| クレジット カードブラック | 40% | 50% | 50% | 50% | 60% | 65% | 70% |

エース不動産の物件 | 8% | 8% | 5% | 5% | 8% | 8% | 8% |

審査に必要なもの | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書)

| ・身分証明書 ・健康保険証(あれば) ・携帯電話 (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (在籍証明書) |

備考 | 家賃が安い物件は審査が緩いというイメージがあるがその逆。なぜ低い家賃の物件に住みたいのかを理屈で説明する必要がある。 | とくになし | とくになし | 夜職系の方が最も借りるレンジ。保証会社も年齢や仕事内容などをみて厳しく審査する家賃帯。 | 夜職系の方が最も借りるレンジ。保証会社も年齢や仕事内容などをみて厳しく審査する家賃帯。 | 1人暮らしの場合、大手企業勤務以外はほぼ審査否決。預貯金などの現物審査で通すのがベター。 | 最も審査が通りにくい家賃帯。1人暮らしの場合は、著名な方でないと審査が通らない。 |

※弊社実績における測定値です。

✔過去の滞納回数や、滞納期間で変動

家賃やクレジットカードの滞納でもその「期間」や「回数」によっても変動があります。

よくある事例ですと、

・毎月1ヵ月遅れが続き、それが1年以上継続している

・3カ月滞納をしていたが、一括で返済した

・1年間の間に1~2ヵ月滞納が3回以上あった

という場合です。

基本的に家賃は収入が安定していれば、滞ることはないですし、貯蓄があればそれで補填することが一般的です。

それが滞るということは、収入が安定していないか、

安定していても、家賃支払いの重要性と優先順位が低い場合。

そして、貯蓄がない。

という判断をされ、資金管理能力に欠ける=ブラックリスト入りとなります。

✔貯金や資産などの現物審査がある

現物審査とは、手元にある流動資産(1年以内に現金化できる資産)で、審査を通す方法です。

現金をはじめ、株やFX、仮想通貨などを数百万単位で保有していると審査評価が各段に上がります。

無職や月収よりも高い賃料の物件を借りる場合に有効となる手段です。

過去、弊社のお客様で26歳男性で会社員ですが、

半年前まで自分で経営していた会社を売却し預貯金が2,000万円あった方が、

家賃35万円のタワーマンションに住めた実績があります。

✔連帯保証人をつけるという手もある

契約者がブラックであったりする場合、

契約者と同意能力者である「連帯保証人」を付ければ審査が通ることもあります。

学生が良い例です。学生は本業が学業のため(アルバイトをしていても)無収入ととらえられます。

親が連帯保証人となることが一般的な契約方法であるため、この手法と同じです。

ただ、連帯保証人には条件があり、

①三親等以内の血縁者

②一定収入がある

③~60歳以内である

を全て満たす場合に限ります。

そのため、35歳を超えて連帯保証人をつけて契約するというのは親がいずれかの条件を欠けることが多いです。

2. 審査通過率を上げるための準備と方法

本章では、審査が落ちる確率を少しでも下げられるようにするための事前準備などを説明します。

具体的には、審査が通るような物件を見つけるコツを記載していきます。

審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓条件は最低限に、そして多くを望まない

大前提として、審査が通りにくい方の場合は、

「探すこと」と「多くの条件を望むこと」は控えることをオススメします。

もちろん、最低条件を設定することは重要です。とくにエリア・予算は守るべきと考えられます。

控えたほうがいい諸条件として例を挙げると、

採光の方角、バストイレ別の指定、駅からの距離、間取り、キッチンのサイズ、収納の広さ、2F以上の指定・・・etc

などです。

なぜかというと、スタート時点で選択件数が少ない中で、上記の細かい要件が加わると物件自体が「0件」となることがあるからです。

審査を通すノウハウを駆使するのはあくまで物件がある前提の話です。

推奨するのは、あくまで「最低限希望のエリア・予算でまずは住めるところを探す」のをゴールとするということです。

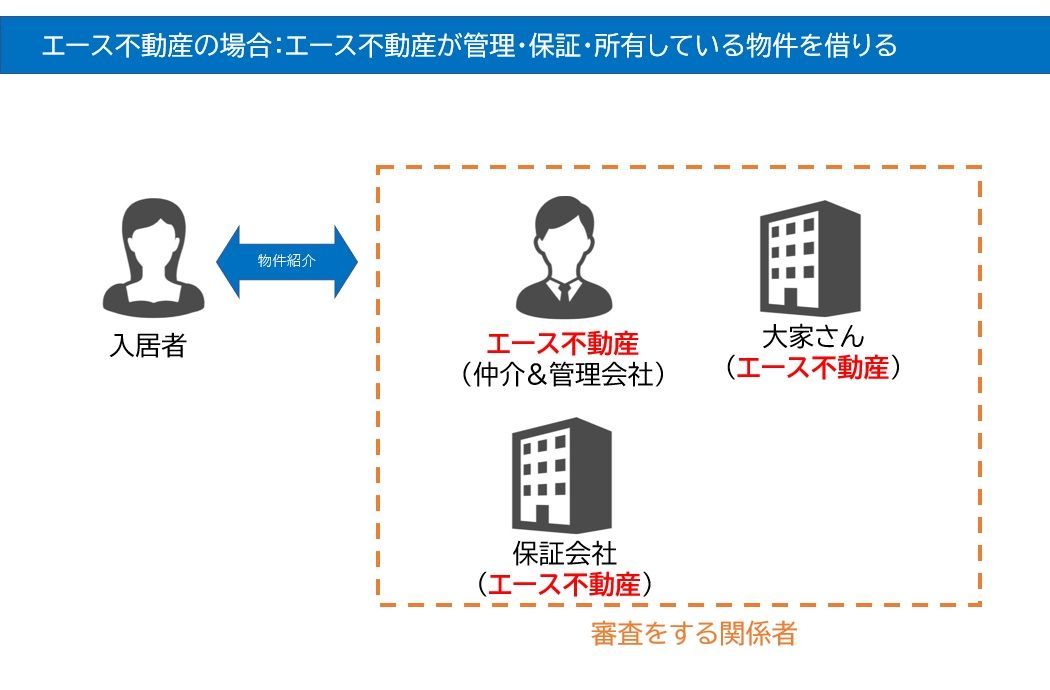

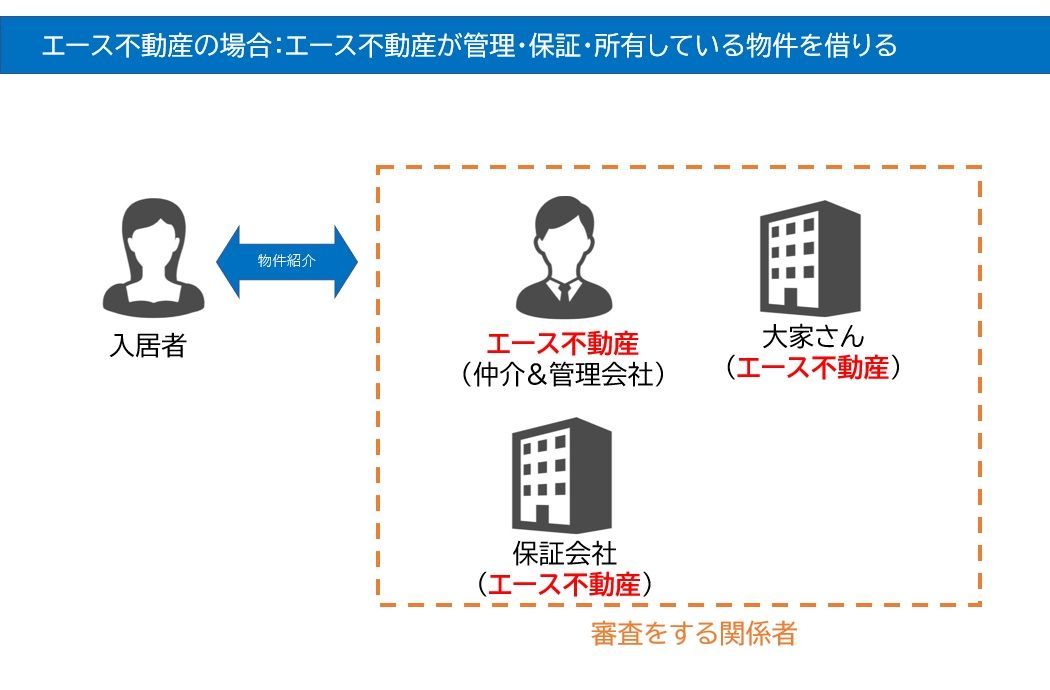

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。

という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。

とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

✓エース不動産の管理物件にする

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

①管理会社(エース不動産)=保証会社(エース不動産)

①管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。

このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

3. 目指すは審査通過率70%以上

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。

とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

4. まとめ

〇 家賃支払いやクレカ返済の滞納をするとネットにある物件の審査はほぼ通らない

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

カードローンや銀行借金があると賃貸審査は通りづらいことがあります。実際のところよくわからな!本当のところどうなの?

と、いう方は一読ください。

※本章は、弊社独自の7年分の実績値等を基に算出しています。

(この記事は、約4分で読めます)

Tweet ![]()

目次

1. カードローンや借入金があると審査は通りにくい

1.1 基本は審査が通る

1.2 貯金など金融資産がある

1.3 連帯保証人をつけるという手もある

2. 審査通過率を上げるための準備と方法

2.1 条件は最低限に、そして多くを望まない

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

借金をしている人は賃貸審査が通りづらいというのを風の噂でききました。

いえ、必ずしもそういうことはありません。ただ、物件によっては審査が通らないこともあります。詳しく解説します。

1. カードローンや借入金があると審査は通りにくい

まず、カードローンや借入金がある場合、その情報は第三者機関(CIC)に登録されています。その情報は、「信販会社」が独自の権限で閲覧することができます。もちろん、自分の情報だけであれば個人でもチェックできます。

では、なぜ借金があると賃貸の審査に通りにくいのかを説明すると、その理由は、家賃支払い能力が低くなるから、です。理屈としては、本来「月収の3分の1」が家賃に充てる平均額となっています。月給が21万であれば、約7万円が家賃設定額というイメージです。

ただ、ローンや借金というのは、固定費として収入から強制的に差っ引かれるため、家賃設定金額は借金を引いた金額の3分の1としなければいけません。本章ではこの点が重要です。

✔基本は審査が通る

結論として、ローンや借金があっても審査は通ります。ですが、以下に1つでも該当すると一気に審査が通りづらくなります。

・借金返済が毎月1ヵ月遅れが続き、それが1年以上継続している

・3カ月滞納をしていたが、一括で返済した

・1年間の間に1~2ヵ月滞納が3回以上あった

・収入から返済額を引いた金額の3分の1以上で家賃設定をしている

基本的に家賃は収入が安定していれば、滞ることはないですし、貯蓄があればそれで補填することが一般的です。

ただし、保証会社は、家賃が滞る可能性が高い人にの保証はしません。そのため、ローンや借金があるから審査が通らないというわけではなく、滞納歴があったり、身の丈に合っていない物件に住もうとすると審査に落ちるようになります。

✔貯金など金融資産がある

資産があれば「現物審査」が可能な場合があります。現物審査とは、手元にある流動資産(1年以内に現金化できる資産)で、審査を通す方法です。現金をはじめ、株やFX、仮想通貨などを数百万単位で保有していると審査評価が各段に上がります。

無職で無収入や、月収よりも高い賃料の物件を借りる場合に有効となる手段です。

イメージとしては、借金である負債と、資産が相殺されるイメージです。

過去、弊社のお客様で26歳男性で会社員ですが、半年前まで自分で経営していた会社を売却し預貯金が2,000万円あった方が、家賃35万円のタワーマンションに住めた実績があります。その方は、カードローンが200万以上ありましたが、問題なく審査が通りました。極端な例ですが、ご参考ください。

✔連帯保証人をつけるという手もある

契約者にローンや借金があったりする場合、契約者と同意能力者である「連帯保証人」を付ければ審査が通りやすくなります。学生が良い例です。学生は本業が学業のため(アルバイトをしていても)無収入ととらえられます。かつ一部では、学生ローンとして本人名義で借金をしているため、親に内緒で負債を背負っている方がいます。

ですが、親が連帯保証人となることで、支払い能力が上がるため、審査に通りやすくなるという具合です。

上記は学生の例ですが、社会人の方でも連帯保証人の方の同意があれば審査通過率は向上します。

ただ、連帯保証人には条件があり、

①三親等以内の血縁者

②一定収入がある

③~60歳以内である

を全て満たす場合に限ります。

2. 審査通過率を上げるための準備と方法

本章では、審査通過率を上げられるようにするための事前準備などを説明します。

具体的には、審査が通るような物件を見つけるコツを記載していきます。審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓条件は最低限に、そして多くを望まない

大前提として、審査が通りにくい方の場合は、「探すこと」と「多くの条件を望むこと」は控えることをオススメします。

もちろん、最低条件を設定することは重要です。とくにエリア・予算は最大限希望を通しましょう。

控えたほうがいい諸条件として例を挙げると、

採光の方角、バストイレ別の指定、駅からの距離、間取り、キッチンのサイズ、収納の広さ、2F以上の指定・・・etc

などです。

なぜかというと、借金をしていると、審査が通りにくい物件は多数出てきます。スタート時点で選択件数が少ない中で、上記の細かい要件が加わると物件自体が「0件」となることがあるからです。審査を通すノウハウを駆使するのはあくまで物件がある前提の話です。

推奨するのは、最低限希望のエリア・予算でまずは住めるところを探す。というのをゴールとすることです。

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

✓エース不動産の管理物件にする

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

①管理会社(エース不動産)=保証会社(エース不動産)

①管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

3. 目指すは審査通過率70%以上

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

4. まとめ

〇 カードローンや借金があっても賃貸審査は通る。ただし、審査が絶対通らない物件もある。

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

クレジット、カードローン、その他金融事故歴の調べ方と「ブラックリスト」でも賃貸審査を突破する抜け道をお伝えします

(この記事は、約4分で読めます)

Tweet

目次

1. 「ブラックリスト」とは?

2. 信用情報の確認方法

2.1 CIC (クレジットカードインフォメーションセンター)

2.2 JICC(日本信用情報機構)

2.3 KSC(全国銀行個人情報センター)

3. ブラックリストでも入居審査に通る抜け道

3.1 独立系保証会社を利用する

3.2 不動産会社(管理会社) 兼 大家さんに相談する

3.3 不動産会社(管理会社)兼 保証会社に相談する

4. 選ばなければ、物件探しはなんとかなる

5. まとめ

1. 「ブラックリスト」とは?

「ブラックリスト」、一体この言葉は何を指すのでしょうか?

クレジットカードの滞納、家賃滞納、借金の踏み倒しなど、過去に金融事故を起こした人が、どこかのリストで一元管理されているようなイメージがありませんか?

結論ですが、そのようなリストは存在しません。

いわゆるブラックリストとは、返済遅延・自己破産などの履歴が信用情報機関(クレジット会社、保証会社など)に登録されることを意味します。

例えば、クレジットカードの滞納履歴が幾度にわたりこの信用情報機関に登録されてしまうと、その情報がカード会社間で共有されることになり、いわゆる「ブラックリスト」として、審査に通りにくい状況になっている可能性があります。

なぜ信用情報が勝手に管理されているの?と思うかもしれません。結論、カード会社の規約に信用情報機関に個人の信用情報を登録しないといけないと書いてあるからです。その規約に従って、個人の信用情報を個人信用情報機関に登録しているという形になります。

これは家賃保証会社でも同じことが言えます。つまり、家賃の滞納履歴が複数の保証会社間で共有されることとなり、たとえ他の保証会社に審査をかけたとしても、落とされてしまう可能性が高くなってしまいます。

しかも、保証会社でブラックリスト認定されてしまうと、8割以上の確率で審査落ちしてしまうのが現状です。

ただし、信用情報機関に登録された信用情報は、長くても10年間で削除されます。

期間は、数ヶ月の支払い遅延や任意整理・特定調停なら5年間、自己破産や個人再生なら5~10年間で、過去にトラブルがあっても、現在は影響がない場合もあります。

2. 信用情報の確認方法

上述した「信用情報」は、個人信用情報機関3社(CIC・JICC・KSC)より取得することが可能です。そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。そのため、信用情報には人種や思想、犯罪歴などの項目は、一切含まれることはなく、返済が期限通りに行われたか否かだけを管理しています。

自分はブラックリストだと思い込んでいる(実際はそうではないのに)人もけっこういらっしゃいますので、一度確認してみることをおススメします。

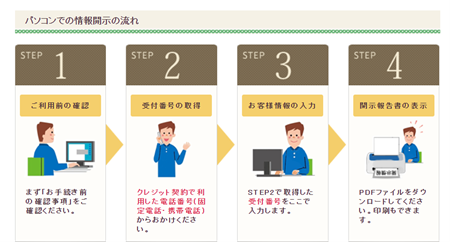

✓CIC (クレジットカードインフォメーションセンター)

株式会社CIC(クレジットインフォメーションセンター)は、主に割賦販売(クレジット払いや分割払いのこと)や消費者ローン等の事業を営む企業が加盟する信用情報機関です。

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟企業であるクレジット会社などから収集し、クレジット会社からの照会があれば情報を提供しています。

信販系保証会社と呼ばれる保証会社は間違いなくCICの情報を参照しています。例えばオリコフォレントインシュア、エポスなどの保証会社です。

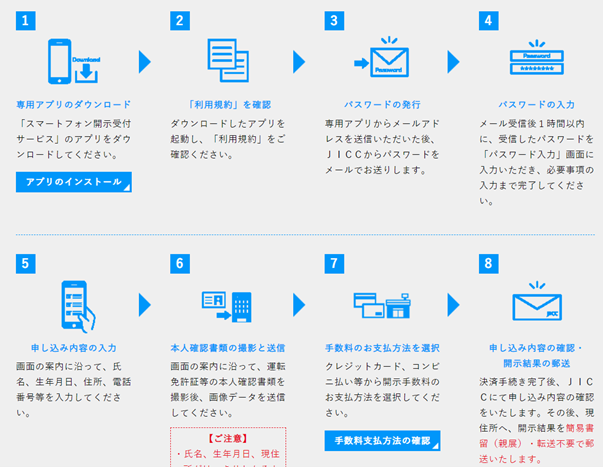

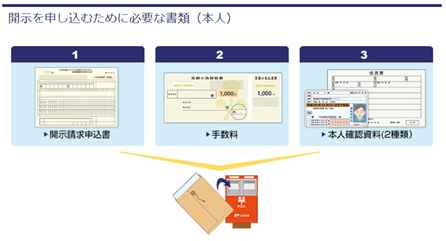

信用情報の開示には手数料として1,000円かかりますが、本人確認書類さえあれば以下のステップで簡単に自分の信用情報を確認することができます。

CICでは、金融事故情報は5年間保存されます。

※CIC公式HPから抜粋

✓JICC(日本信用情報機構)

株式会社JICC(日本信用情報機構)は、主に消費者金融系の会社を会員とする信用情報機関です。消費者金融会社、クレジット会社、信販会社、金融機関、保証会社、リース会社など与信事業を営む幅広い事業者が加盟しています。

JICCでは、金融事故情報は5年間保存されます。

こちらも信用情報の開示には手数料として1,000円かかります。

※JICC公式HPから抜粋

✓KSC(全国銀行個人情報センター)

KSC(全国銀行個人情報センター)は、JBA(一般社団法人全国銀行協会)によって管理・運営されており、銀行系のクレジットカード会社が加盟している信用情報機関です。

メガバンクや地方銀行、信用金庫や信用組合などが加盟しています。銀行や信用金庫で住宅ローンや自動車ローンを組んでいる人は、必然的に信用情報がKSCに登録されていることになります。

KSCには、信用情報は10年間保存されます。

※KSC公式HPから抜粋

3. ブラックリストでも入居審査に通る抜け道

確かに信用情報は5年~10年で記録が消去されます。なので、それを待てばブラックリストだったかどうかは関係なく賃貸審査をかけることができます。

だからといって、家を借りるのにそんなに待てないよ、というのが現実だと思います。

そこでブラックリストでも審査を突破する抜け道をお伝えしたいと思います。

✓独立系保証会社を利用する

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

なので、クレジットカードの滞納があったからといって、審査に通らないわけではありません。

保証会社の詳しい種別や審査の特徴は、また別のブログで説明していますので、合わせて読んでみてください。(下にリンクがございます)

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

・ クレデンス

あたりです。(実際はもっとあります)

ただ、独立系保証会社は審査がゆるい分、家賃の支払いのリスクを保証するために、入居時の保証料や更新時の一時金など費用の負担が大きい場合があるのが特徴です。

基本的に保証会社は大家さんや不動産会社が決めているので、入居者が自分で保証会社を選ぶことはできません。

とはいえ、不動産会社もお客様が部屋を借りられるように相談に乗ってくれます。クレジットカードの支払いを滞納履歴があるなど、審査が不安なら不動産屋に「審査に不安があるので審査が通りそうな物件を紹介してほしい」と伝えれば、審査に通りそうな保証会社を探してくれます。

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

ただ、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえません。

しかし、上述したように独立系保証会社は他社との情報共有がされないため、1社落ちたからといって他社もダメということはありません。なぜその保証会社が落ちてしまったかを解明したうえで、複数の保証会社にトライしてみる価値はあります。

✓不動産会社(管理会社) 兼 大家さんに相談する

通常、不動産会社で紹介してもらう物件で審査をかける場合、管理会社⇒保証会社⇒大家さんというフローで審査の関門が控えています。

しかし不動産会社の自己所有物件なら、その不動産会社が大家さんにあたるわけですから、自己判断で入居審査をかけることができます。

また、保証会社が必要か不要かも大家さんの自己判断なので、その不動産会社が保証会社不要と言えば、即時で契約をすることができます。

不動産屋さんで相談する際、「所有物件はありますか?」と相談してみるのもよいでしょう。

br />

✓不動産会社(管理会社) 兼 保証会社に相談する

ごく稀に不動産会社と保証会社の両方の機能を兼ね備えた会社があります。

大家さんとのつながりが強いため、お客さんに物件紹介から家賃保証まで自分たちで一貫して行うので、信用して物件を貸してあげてくださいねとお願いすることができるのです。

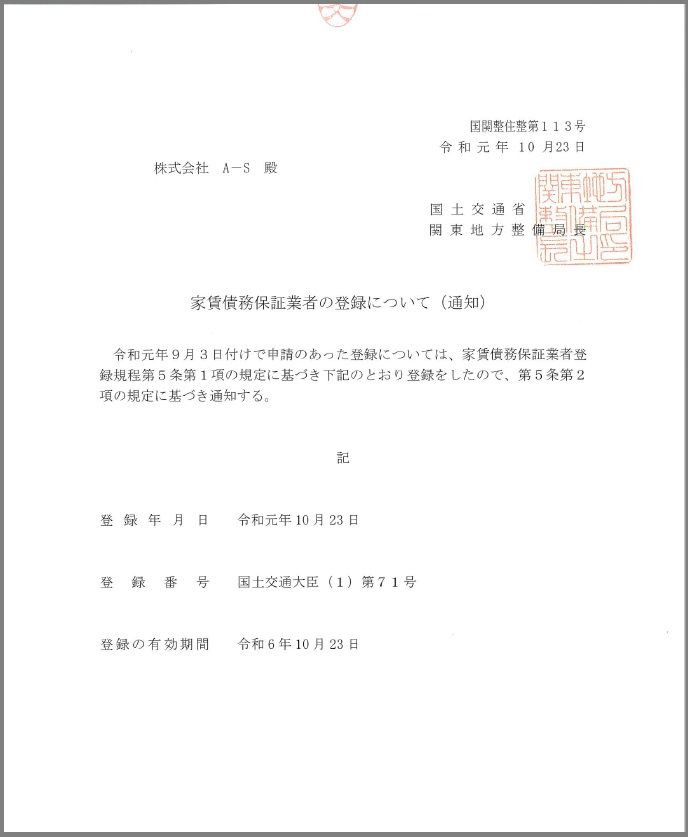

実は、私たちエース不動産もそのうちの1つです。

つまり、わざわざ他社の保証会社の審査を通さなくても、私たちだけの判断で保証ができるということです。

▼エース不動産が保証会社である証拠

4. 選ばなければ、物件探しはなんとかなる

信用情報がブラックリストしている方は、やはり審査が厳しく物件がみつかりづらいのが現実です。

たとえば自分が大家さんだったとして、過去に滞納を繰り返している人に家を貸したいですか?と自問自答すれば当然の結果だと思います。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つからないまま時間だけが過ぎていくことになります。

最低限の希望エリアや予算で、まずは住めるところを決めることを目標としましょう。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどをうたっているケースもあるので、不動産会社で聞いてみるのもよいでしょう。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

5.まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

審査通知が遅いと審査落ち?

審査に時間がかかるのはこんなパターン

Tweet

目次

1. 審査結果の通知が遅いと落ちる?

2. なぜ審査に時間がかかるのか

2.1 審査書類に不備・不足がある

2.2 大家さんに連絡がつかない

2.3 連帯保証人、緊急連絡先に連絡がつかない

2.4 繁忙期である

2.5 単に結果連絡を忘れている

2.6 定休日の関係で遅れている

3. 審査結果を早く知るためにできること

3.1 書類は不備がないか入念にチェック

3.2 連絡がいく関係者には事前に了承を取る

4. まとめ

1. 審査結果の通知が遅いと落ちる?

入居審査の結果は遅くとも2~3日で出るのが一般的です。

それ以上待っても、気になる入居審査の結果がなかなか来ないと不安になってしまいますよね。

では、審査結果の通知が遅いと審査に落ちするのか?

結論、答えはNOです。

結果が遅いからといってネガティブに捉える必要は全くありません。

むしろ、審査NGの時のほうが連絡は早いです。

ですが審査に時間がかかっているのは、実はそれなりに理由があるから長引いているのです。

2. なぜ審査に時間がかかるのか

✓審査書類に不備・不足がある

入居審査の結果が遅れてしまう最大の理由は、審査書類に不備・不足があることです。

申込者本人の身分証などの必要書類はもとより、保証人になっている人の勤務先や年収なども求められる場合があり、間違いや記入漏れが発生しやすいのです。

これら入居申込みに必要な書類が揃わなかったり、緊急連絡先の情報や連帯保証人の情報が記入漏れのままだったりすると、保証会社は一向に審査を進めてくれません。

こうした不備がある期間が延びれば延びるほど、入居審査の結果が出るまでに時間がかかってしまいます。

✓大家さんに連絡がつかない

基本的に物件の大家さんは入居者の募集から契約までを管理会社に一任しているケースがほとんどで、

申込みがあった場合、管理会社の審査結果の最終確認といった程度です。

つまりは大家さんが自ら詳細な入居審査が入る物件はほとんどなく、

家賃保証会社と管理会社がそれぞれ「問題なし」と判断すれば入居審査が承認となる事がほとんどです。

しかしながら、この最終の意思確認がなかなか取れないというケースもたまにあります。

以前、大家さんが高齢の方でいくら電話してもつながらず、

手紙まで送ってやっと意思確認が取れたことがありました。

(無事にその物件は契約となりました。)

また、敷金・礼金の交渉や家賃交渉、ペット相談などが絡むケースもあり、

すんなりOKをもらえればよいのですが、

ちょっと長引いてしまった場合、結果的に審査の判断が遅くなってしまうことがあります。

✓連帯保証人、緊急連絡先に連絡がつかない

管理会社、または保証会社から連帯保証人や緊急連絡先に確認の電話がいくことがあります。

審査のステップとして確認が取れることが必要になるので、連絡が取れるまで審査通過とはなりません。

申込者が事前に関係者に対して「連絡がいくから対応しておいて」と伝えていなかった場合、当然知らない番号から電話がかかってくるわけですから警戒されるのも無理はありません。

✓繁忙期である

4月は入学、入社、移動などが重なり引っ越しシーズンとなるため、

その直前期(1月~3月)は不動産市場の超繁忙期となります。

当然、その時期は審査件数も莫大な数になり、毎日審査が立て込んでいる状態になります。

この時期は繁忙期に家探しをする際は、審査結果が少し遅くなっても仕方ありません。

✓単に結果連絡を忘れている

結果は出ているものの、単純に不動産会社の営業マンが連絡を忘れているパターンです。

3日経っても結果通知が遅い場合は不動産屋に連絡して審査状況を確認するとよいでしょう。

✓定休日の関係で遅れる

仲介業者の休み、管理会社の休み、保証会社の休みがそれぞれタイミング悪く続いてしまうと、

申し込みは届いているが審査が進行しない、もしくは結果が出ているが申込者へ伝わらない

というケースもあります。

3. 審査結果を早く知るためにできること

✓書類は不備がないか入念にチェック

審査書類は提出する前に、審査書類に記入漏れや記入間違いがないか、

また不足している書類がないかをダブルチェックしましょう。

緊急連絡先の情報や連帯保証人の情報は漏れがないか、

ミスがないか入念にチェックされることをおススメします。

✓連絡がいく関係者には事前に了承を取る

保証会社、管理会社から連絡がいく場合、

その旨を事前に緊急連絡先や連帯保証人になってくれている人に説明し、

きちんと対応してもらえるよう伝えておくことが大切です。

そもそも確認の電話がいくのかどうかも確認しておきましょう。

4.まとめ

審査結果が遅いからといって落ちているとは限らないので、不安になる必要は全くありません。

ただ、審査が長引くパターンで一番多いのはやはり書類の不備によるものなので、

事前にチェックすることが大切です。

あまり待って連絡が来ない場合は、不動産会社に状況確認をしてみましょう。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:40

保証会社の裏側完全暴露

審査に落ちるのには5つの理由がある。審査に通過する秘訣も併せて公開!

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1. 審査落ちしても理由は教えてもらえない

2. 入居審査で落ちる理由トップ5

2.1 理由1:家賃の滞納履歴がある

2.2 理由2:クレジット(信用情報)がブラック

2.3 理由3:家賃が年収に見合ってない

2.4 理由4:職業の印象が悪い

2.5 理由5:身なり、態度が悪い

3. 審査に落ちてしまった際の対処法

3.1 まずネックは何かを自覚する

3.2 審査のゆるい保証会社で再審査してもらう

3.3 収入のある親族に代理契約をしてもらう

3.4 条件を低くして別部屋に妥協して入居する

3.5 改善が難しいことは専門の不動産会社に相談する

4. まとめ

1. 通常、審査落ちしても理由は教えてもらえない

経験がある人ならわかると思いますが、

賃貸の入居審査で落ちてしまった場合、「落ちた」という事実だけが伝えられ、

なぜ落ちたのか?は教えてもらえないことがほとんどです。

私も過去に賃貸物件を借りようと審査をかけたときに、「大家さんの審査で落ちてしまいました」とだけ伝えられた経験があります。

(これは特殊なケースですが、職業が不動産関連(=同業者)の場合、大家さんの情報を取得する目的で物件を借りようとしているのだと怪しまれて審査落ちすることがあります)

また、実際に審査すらせずに、体よく断られる理由として保証会社により審査が通らなかった。と言われることもあります。

つまり、審査をかけた人にとっては、何が理由で落ちたのか、何をどう改善すれば審査が通るようになるのかが全く分からないということです。

この記事では、入居審査に通らない理由をご紹介しています。

これから賃貸物件を借りようと思っている人は、ぜひ審査をかける前にこれらのポイントに気をつけてみてください。

✓理由1:家賃の滞納履歴がある

保証会社を付けている場合、家賃の滞納履歴は記録され、保証会社間でその情報が共有されます。

現在に至っても家賃の未払い分が残っている場合はもちろんのこと、過去に保証会社を利用していて現在は家賃の未払い分は解消しているが、何度も保証会社から代位弁済(代わりに家賃を払ってもらうこと)を受けたことがある場合も、その履歴はしっかりと残っています。

家賃を引き落としにしていて、たまたま口座残高が足りず支払いを遅延してしまったとしても、すぐに振り込みをしていれば問題ありません。

ただし、毎月遅延してしまうなど、頻度が多い方は要注意です。

なお、家賃の滞納履歴は 通常保証会社にデータとして蓄積されつつ、家賃債務保証協会にも情報が登録されることがあります。

家賃債務保証協会は、大きく2つの協会が存在し、

①一般社団法人 全国賃貸保証業協会(LICC)

②一般社団法人 全国保証機構(CGO)

があります。

✓理由2:クレジット(信用情報)がブラック

クレジットカードやカードローンの滞納履歴があると、

信用情報機関(クレジット会社、保証会社など)に登録されてしまいます。

これがいわゆる「ブラックリスト」です。

ブラックリスト認定されてしまうと、8割以上の確率で審査落ちしてしまうのが現状です。

しかも、信用情報機関に登録された情報は5年~10年間残されることになります。

つまり、現在はすべて返済済みだったとしても、直近5年以内に何かしらの金融事故を起こしていた場合、その情報は筒抜けということです。

ご自身の信用情報は簡単に閲覧できますので、下記のブログを参考にしてみてください。

✓理由3:家賃が年収に見合ってない

収入に対して家賃が見合っていないと審査通過は難しいです。審査通過の目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるといわれています。

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

また背伸びして物件にあれこれと条件を多く求める人がおちいる傾向にあります。

言うまでもなく、条件のいい物件はその分家賃が高くなります。

最低限の条件としてエリアなど譲れない条件を設定することは必要ですが、

限られた予算の中でそれ以上を求めると、いつまで経っても物件は見つかりません。

その他の条件は叶えばラッキー、叶わなくても仕方ないくらいに割り切ることも大切です。

例えば、あまり欲張りすぎないほうが良い条件として挙げられるのは

・バルコニーの向き

・収納の広さ

・駅距離

・キッチンサイズ

・バストイレ別

等です。

条件をある程度妥協をすることで、物件の選択肢を事前に広げておきつつ、

徐々に自分の条件にあうものに絞るようなイメージで部屋探しをするのがベストです!

なお、広い部屋や収納が広めを希望する人も多くいますが、

使わない荷物を取り溜めておくスペースにも家賃は発生しています。

半年に1回断捨離をすることで、実は使わない不用品を洗い出すことができます。

つまり、使わないものは捨てることで、本来そのスペース分は無駄に家賃を支払うことなく節約できてかつ物を持ち過ぎないということで心もスッキリします。

適正なお部屋の広さを保てるように普段から整理整頓を心がけることをオススメします。

✓理由4:職業の印象が悪い

個人的には職業で人を差別するようなことは言いたくないのですが、

賃貸物件の大家さんなんかをやっている人は年齢層が高い人が多く、入居者の職業によっては悪いイメージを持っていることは事実です。

例えば、大家さんから見た水商売のイメージは

・収入が不安定

・昼夜が逆転するので、近隣住民と騒音トラブルになる可能性がある

・金遣いが荒く、家賃滞納するかも知れない

・感情的で、社会常識が欠けている

大家さんが元々水商売をやっていたとかそういう特別な事情がない限り、水商売歓迎しますという人は少ないでしょう。

また補足になりますが、基本的に安定した仕事をしていて社会保険に加入している人であれば通る可能性が高いです。反対に収入が不安定になりがちな職業は審査に不利です。

例えば、

- ・無職

- ・生活保護受給者

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

- 「安定して家賃を払えるか」という点が審査通過可否のカギになります。

✓理由5:身なり、態度が悪い

意外に思われる方もいらっしゃるかも知れませんが、「人柄」も重要な審査ポイントの一つです。

大家さんや管理会社は、入居者と少なくとも年単位の長い付き合いになります。

ゆえに対応がしっかりできる人、コミュニケーションが取れる人が好まれるのは当然のことです。

また、人柄に問題がある人は、近隣トラブルを起こしかねないと思われても仕方ありません。

そういった兆候は、普段の身なりや態度に表れます。

正直言って、人柄がどの程度の割合で審査に影響するかは分かりません。

ただ、1%でも審査通過の確率を下げてしまう可能性がある以上、人柄に問題がある人だと思われてしまうことは避けなければいけません。

・不動産会社に行くとき

・物件の内見に行くとき

・保証会社から電話がかかってきたとき

などは服装、態度には十分気を付けましょう。

できるだけ派手な格好は避け、誠実に対応することが大切です。

3. 審査に落ちてしまった際の対処法

✓まずネックは何かを自覚する

上述したとおり、賃貸審査に落ちるパターンとしてはある程度限られてきます。

自分がどれかに当てはまるか、思い当たる節はないか、今一度振り返ってみましょう。

そして、自分には物件を借りる上で何がネックなのか?をまず明確にすることが大切です。

まずは己を知ることが第一歩です。

己を知ると言っても、深く悩む必要はなく、周囲の友達などに軽く相談するといいです。

仮に自身の詳細なことを相談する人がいない、相談したくないと思う場合は、最寄りの入居審査に強い不動産会社に相談することをオススメします。

✓審査のゆるい保証会社で再審査してもらう

審査というのは通常、1つの物件に対して1回~3回行われます。

1回目 1次審査…管理会社が用意した一番審査の厳しい保証会社で審査

信販系保証会社であることが多い

↓

2回目 2次審査…1次審査よりゆるい保証会社で審査

信用系保証会社であることが多い

↓

3回目 3次審査…最もゆるい保証会社で審査

独立系保証会社であることが多い

という流れで管理会社が提携している保証会社で審査を行います。

管理会社は大体5、6社の保証会社と提携していてその中から1、2、3社を選択して審査を行いますが、

1次審査は一番審査の厳しい保証会社であることがほとんどです。

何かしらネックがある方は、この信販系保証会社の1次審査と信用系保証会社の2次審査は通らないことが多いため、3次審査のにすべてを賭けましょう。

基本的には1次審査に落ちると管理会社から2次審査に移行してよいかの確認が入ります。

そこで了承することで自動的に再審査に移行する形になります。

✓収入のある親族に代理契約をしてもらう

代理契約とは入居者は自分で、契約者は別の方という構図になります。

家賃の引落や契約名義も代理で契約してくれた方になりますが、

契約者が変わる=審査の対象もその契約者の方に変わるため、

代理で契約される方が

・一定の収入がある

・緊急連絡先がある

であれば審査の土台に乗り審査通過率は上がります。

✓条件を低くして別部屋に妥協して入居する

審査落ちしていまうということは言い換えると、

第三者(審査する側)からみて背伸びをしすぎているという風に評価されているわけです。

まずは背伸びをせず、身の丈に合った家賃帯の物件に条件を下げて物件を探すようにしましょう。

特に前述した「家賃が収入の3分の1以内に治まっているか」は大きなポイントです。

3分の1以内におさまっていても収入が不安定であったり、他に家賃滞納を不安視されるような要因がある場合はさらに抑えた家賃帯で探すことをお勧めします。

✓改善が難しいことは専門の不動産会社に相談する

自分のネックが何かがはっきりしたら、それがすぐに改善できるのかできないのかを区別しましょう。

例えば、身なりを整えたり、物件の条件を捨てて収入に見合った家賃の物件を探したりすることは誰にでもすぐにできることです。それだけで物件審査が通るようになるなら、すぐにでも改善して審査をかけてしまいましょう。

問題は、すぐには自分の力でどうにもならないネックです。

例えば家賃やクレジット返済の滞納歴、職種ネックなど。これらは、一人で悩んでいても仕方ありません。

デリケートな話なので、なかなか人に言いづらいこともあると思いますが、

専門の不動産屋ですべてを打ち明けてしまったほうが、物件探しの最短ルートをたどることができます。

なぜなら、不動産会社は過去にも同じようなお客さんをたくさん経験しており、そういった人たちがどうすれば審査に通るのかノウハウを持っているからです。

逆に、そこで嘘をついたり言いたくないことを隠してしまうと、不動産屋も正確な状況を把握できなくなり、適切な物件や保証会社をチョイスできなくなるので、自分自身のためにも正直に自分の状況を話しましょう。

4.まとめ

一度入居審査に落ちてしまった人など、何かしらネックを抱えている人が

一人で物件を探し続けることは大きな時間のロスになります。

特に今回ご紹介した審査落ちの理由TOP5の当てはまる方は申込前に対策が必要です。

一度審査落ちしてしまいますと、その後のお部屋探しに影響することもありますので、できれば審査に落ちる前に弊社へ足を運んでいただけると幸いです。

一人で抱え込まず、誰かに(できれば専門家に)相談してみることが解決への第一歩です。

お部屋探しでお困りのことがあれば、一度エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/02 00:00

家賃滞納はどのくらい待ってもらえる?強制退去になったら、新しい家はどう探す?住む場所がなくなる前に読みたい、具体的な探し方

(この記事は、約4分で読めます)

Tweet

目次

1. 滞納の限界は一般的に「3か月」

2. 崖っぷちでも、次に住む住居を探す方法

2.1 独立系保証会社を利用する

2.2 住宅セーフティネットの活用

3. 保証会社 兼 不動産会社のエース不動産ができること

4. 選ばなければ何とかなる。その次は、きっと選べる。

5. まとめ

1. 滞納の限界は一般的に「3か月」

家賃滞納をしてしまう理由には、さまざまな事情が考えられることから、1ヶ月分の家賃滞納をしてしまったからといって、即退去といったことは、法律上でも借主保護のため認められていません。

ただし、現実的に、保証会社を利用している場合、家賃の支払いを待ってもらえるのは3か月です。

契約書にはそれ以上の期間保証しますとうたわれている場合もありますが、そこまで待つ保証会社はありません。2ヶ月目で督促が厳しくなり、それでも支払いが滞ると弁護士事務所から「内容証明郵便」が送られてきたり、裁判所を介した法的措置が取られるケースに発展することもあります。

2. 崖っぷちでも、次に住む住居を探す方法

通常、家賃滞納やトラブルがあったとしても、1回で強制退去になることはまずありません。

強制退去になってしまったということは、そこに至るまでに度重なるトラブルがあったはずです。

当然、そういった経緯は管理会社や保証会社で履歴として残ってしまいます。滞納トラブルから数年が経過しているならともかく、少なくとも、強制退去になって次の住居を探す際に審査を通してもらえるはずがありません。

✓独立系保証会社を利用する

賃貸保証会社は大きく分けて以下の4つに分類されます。

・信販系保証会社

・LICC(全国賃貸保証業協会)系保証会社

・LGO(賃貸保証業協会)系保証会社

・独立系保証会社

信販系保証会社とは、入居審査をする際に、信販系(分割払いやクレジットを取り扱っている会社)の個人履歴を参照している保証会社です。

たいていの場合、家賃滞納をしている方は、クレジット関連で何かしらの金融事故を起こしている可能性が高いです。携帯電話の分割払いや、税金の滞納があった場合でも信用情報に傷がついてしまいます。

もし信用情報に傷がついていたら、信販系保証会社で契約することは難しいと言ってよいでしょう。

LICC(全国賃貸保証業協会)系保証会社、LGO(賃貸保証業協会)系保証会社は、どちらも、保証会社で構成された協会に所属する会員会社のことで、それぞれの協会内で、家賃滞納情報やトラブル履歴などを共有しています。

もし強制退去となった際に利用していた保証会社がどちらかの会員会社だった場合、次の家を探す際に、同じ協会の会員会社で審査を通すことは不可能です。

そこで、「独立系保証会社」の出番となるわけです。

独立系保証会社とは、信販系の情報やLICC系の情報を参照することなく、その名の通り独自の審査基準で賃貸審査を行っており審査難易度は低めです。

つまり過去に家賃滞納や何かしらの金融事故を起こしていたとしても、それは審査項目の対象外ということです。

ただ、独立系保証会社は入居時の保証料や更新時の一時金など費用の負担が大きくなっていることが多いです。

✓住宅セーフティネットの活用

「住宅セーフティネット制度」とは、住宅確保要配慮者(高齢者、障害者、子育て世帯、低所得者等)が家を借りやすくするために、国が作った制度です。

分かりやすくいうと、この制度に登録した大家さんには国から支援金が出される代わりに、住宅確保要配慮者はその分安い賃料で家を貸してあげてくださいね、という制度です。

ちなみに「低所得者」の基準は「月収が15万8千円以下」の世帯となっています。

この制度に登録された賃貸住宅を検索するために作られたのが「セーフティネット住宅 情報提供システム」です。

▼セーフティネット住宅 情報提供システム

ただし、この制度自体2017年にできたばかりなので、地域によっては普及していないところもあるのが現状です。

3. 保証会社 兼 不動産会社のエース不動産ができること

審査の最難関である保証会社の機能を備えた不動産会社が都内には3社あります。

どういうことかというと、大家さんに対して、不動産会社である私たちが入居者の保証をするから信じて入居の許可をください。というイメージです。

その3社のうちの1社が、私たち「エース不動産」というわけです。

これができるのは全国で国交省が登録を受けた、72社の保証会社しかありません。その中で不動産業(宅建業)を行っているのがわずか「3社」という訳です。

また、弊社は大家さんとのつながりが強い不動産会社です。

つまり、大家さんに多少の無理やお願いを聞いてもらえる関係が成り立っています。

だから、お客様が他の保証会社の入居審査にすべて落ちてしまった場合でも、弊社がご紹介した物件では入居者の家賃保証をするので、信用して物件を貸してくださいとお願いすることができるのです。

▼株式会社A-S(エース)=エース不動産が保証会社である証拠

4. 選ばなければ何とかなる。その次は、きっと選べる。

審査が通りにくい方の場合は、あれこれ条件を付けて物件を探すのは控えることをオススメします。

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つからないまま、退去の日を迎えることになります。

最低限の希望エリアや予算で、まずは住めるところを決めることを目標としましょう。

強制退去を言い渡されてしまったなら、今の家は確実に出るのは決まっているわけなので、

住む家がないよりは全然マシです。

そういう条件の悪い物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどをうたっているケースもあるので、不動産会社で聞いてみるのもよいでしょう。

最終的に決まった物件が、たとえご自身の不本意な条件であったとしても、そこで頑張って稼ぎを増やしたり、貯金を増やせば、きっと次の家は自分の条件に見合った家に住めるはずです。

5. まとめ

強制退去になったときに、次の住居を探す方法をご紹介してきました。

ただ、家賃が払えなくて退去になった状態で、借り換えの初期費用が払うことは難しいので、一般論として確率はかなり低いのが現状です。

私たちエース不動産では、そういった審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:59

普通の賃貸に住むにはお金が足りない、審査が通らない…、でも家が欲しい!シェアハウスなら叶えられる可能性がグっと高まります

(この記事は、約5分で読めます)

Tweet

目次

1. お金で困っている人の救世主、「シェアハウス」とは?

2. シェアハウスに住むためには

2.1 基本的なフローは普通の賃貸と同じ

2.2 シェアハウス特有の審査ポイント

3. 共同生活するうえでの注意点

3.1 貴重品など、私物の管理

3.2 人間関係

3.3 共同の生活ルール

4. 贅沢は言えない、でもやっぱりメリットも多いシェアハウス

4.1 実際の体験談①:家賃だけでなく、水道光熱費も抑えられた

4.2 実際の体験談②:一人で寂しい思いをすることがなくなった

5. まとめ

最近シェアハウスに住みたいという人が多いですが、人気の理由は何でしょうか?

シェアハウスは普通の賃貸より格安で住めるのが人気の理由です。お金がない人でも借りられる救世主といっていいでしょう。ただし、様々な人が共同生活するため、人間関係などシェアハウス特有のトラブルが付き物です。

1. お金で困っている人の救世主、「シェアハウス」とは?

シェアハウスとは、自分のお部屋とは別に共同利用できる共有スペースを持った賃貸住宅の一種です。わかりやすいイメージでいうと、「テラスハウス」のような共同生活です。

シェアハウスは敷金・礼金が不要なことも多く、通常の賃貸マンションやアパートに比べて初期費用や毎月の費用を抑えて住めることから、非常に人気が高いです。また、共同住宅ならではの「交流」を楽しめる新しい住まいの形態として日本人、外国人を問わず認知されています。

共有スペースは通常、入居者同士が交流出来るスペースなどの他にキッチン、浴室(またはシャワールーム)、トイレなどの水周りのスペースなどがあります。

ハウス内の雰囲気、利用できる設備などは物件によって様々です。内装デザインや家具・インテリアにもデザイン性に特徴のある物件も多く出てきています。基本、家具・家電は備え付けられているので、入居後すぐに生活をスタートできます。

また、スポーツや音楽など共通の趣味を持った人が集まるサークルがあるなどコミュニティ性の高いハウスもめずらしくありません。

ただし、物件数自体は多くないので、自分の条件に合ったものに出会えるかどうかはそのときの運も大きいでしょう。

2. シェアハウスに住むためには

✓基本的なフローは普通の賃貸と同じ

シェアハウスに住むために不動産屋さんで行う手続きとしては、

入居申込をする

↓

入居審査を受ける

↓

審査を通過すれば契約

この基本フローは普通の賃貸物件を借りる際と変わりはありません。

収入面での審査基準は、普通賃貸に比べて比較的ゆるい場合が多いです。

✓シェアハウス特有の審査ポイント

シェアハウスならではの審査ポイント、というものがある場合があります。それは、「人柄」・「協調性」です。

一般賃貸は支払い能力の審査の比率が高いですが、シェアハウスはどちらかというと、協調性やコミュニケーション能力の判断審査が大きいといえます。

管理会社や大家さんの立場からすると、シェアハウスを希望する人は大前提としてお金があまりない人、収入が低い人という理解はありますが、入居中に人間関係でトラブルを起こされてしまうと、その悪影響が入居者全体に広がってしまい、管理面での面倒さや退去者が出てしまうことを懸念しています。

日々他の入居者と関わる機会の多いシェアハウスで生活していくには、協調性が最も大事といっても過言ではありません。

ゆえに、入居者同士のトラブルを未然に防ぐためにも、入居審査の時点で「人柄」を重要視しているのです。入居審査に、人柄を見るための面談がある場合もあります。

3. 共同生活するうえでの注意点

シェアハウスは入居費用や家賃は安く抑えられる一方、当然ですがデメリットも存在します。入居してから、こんなはずじゃなかった…とならないよう、事前にデメリットや生活上の注意点も把握しておきましょう。

✓貴重品など、私物の管理

シェアハウスでは、私物の管理はすべて自己責任となります(もし盗難や破損があったとしても、管理会社は責任を取ってくれません)。私物管理のためロッカー、金庫が設置されている場合もありますが、ないのが基本だと思ってください。

盗難被害は多発トラブルのうちの1つなので、盗難が起こりうることは念頭に置き、自分の物はしっかり自己管理することが大切です。

✓人間関係

シェアハウスでは多くの人が共同生活を送るので人間関係のトラブルはつきものです。

周りに常に人がいてプライベートが制限されたり、洗面台やお風呂の順番待ちが必要だったりして、そのストレスから喧嘩に発展することもあります。

1人暮らしのように、自分の好きなタイミングでしたいことはできないと割り切ることも大切です。

コミュニティ性の高いシェアハウスでは、個人間の関係の悪化がハウス全体の雰囲気の悪化にもつながるので、人間関係でトラブルが起こったときはなるべく早期解決に努めましょう。

また、入居者に外国人が多いハウスも都内では普通です。文化や言語が違うことでコミュニケーションが取りづらいこともあります。逆に、「積極的に異文化に触れたい」、「外国人の友達が欲しい」といった人にはうってつけの環境と言えるでしょう。

✓共同の生活ルール

多くの人が生活を共にするため、ハウスごとに生活ルールなるものが決まっています。

例えば、料理や掃除を当番制にしているケースが多いです。

たとえ忘れていたとしても、当番をサボってしまうと他の皆に迷惑をかけてしまいます。自分の行動が他の入居者にも影響するということを自覚し、定められたルールはしっかりと守りましょう。

4. 贅沢は言えない、でもやっぱりメリットも多いシェアハウス

実際に弊社でご契約されたシェアハウスにお住まいの方々に、住んでみた感想を伺いました!

✓実際の体験談①:家賃だけでなく、水道光熱費も抑えることができた

20代男性

イベント関係の仕事をしていましたが、新型コロナの影響で仕事が減ってしまい、住み替えを相談しました。もともとは家賃を安く抑える目的でシェアハウスを探していました。

お風呂やキッチンも共同で、水道光熱費もみんなでシェアできるので、かなり抑えることができました。

✓実際の体験談②:一人で寂しい思いをすることがなくなった

30代女性

シェアハウスに引っ越した理由は、同棲解消です。彼氏と別れたばかりでメンタル的にも落ちていましたが、ハウスメイトがとても温かく迎えいれてくれ、友達もできました。

共用リビングで定期的にパーティもあり、今では楽しく暮らせています!

まとめ

私たちエース不動産では、普通の賃貸では審査が厳しい人でも、シェアハウスという選択肢をご紹介し、無事成約できたという実績が数多くございます。

一度審査に落ちてしまったからといって落ち込む必要はありません。そのような方でもお部屋を借りられるよう、サポート体制を徹底しております。お部屋探しでお困りであれば、いつでもご相談ください。

ここで出会えたのもご縁でありますので以下、SNSでフォローorシェアをして備忘録を残しておいてください。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:水商売の方向けコラム / 投稿日付:2024/01/07 12:58

審査に通りづらい風俗嬢でも、賃貸審査を通過する方法をご紹介!

(この記事は、約4分で読めます)

Tweet ![]()

目次

1. なぜ風俗嬢は賃貸を借りづらいのか?

1.1 収入の変動が大きく不安定

1.2 昼夜が逆転するため騒音トラブルのリスクがある

1.3 金遣いが荒く家賃を滞納するリスクがある

1.4 社会常識がない

2. 風俗嬢など水商売の方OKの物件を探すコツ

2.1 預貯金審査ができる物件を探す

2.2 水商売OKの物件を探す

2.3 比較的家賃が安い物件に絞る

2.4 繁華街エリアの物件を探す

3.風俗嬢などの水商売で働いている人が賃貸審査を通過する方法

3.1 入居審査がやさしい物件を紹介してもらう

3.2 水商売専門の不動産会社に相談する

3.3 夜職と並行して一時的に昼職を始める

3.4 親族名義で審査する

3.5 アリバイ会社を利用する

3.6 保証会社 兼 不動産会社に相談する

4.お部屋を借りるには、準備が大切

4.1 初期費用

4.2 なるべく繁忙期は避ける

4.3 必要書類

5. 物件探しを失敗しないコツ

5.1 条件を絞りすぎない

5.2 身分証明書や不動産屋に行くときは質素な身なりを

5.3 立ち振る舞いに気を付ける

5.4 一人で悩まない

6.まとめ

1. なぜ風俗嬢は賃貸を借りづらいのか?

一般的に、風俗嬢を含む水商売などの夜職の仕事についている人は

賃貸の審査のハードルが上がってしまいます。

賃貸の審査には大家さんや保証会社が行いますが、

物件を貸して家賃収入を得る側の立場からしてみれば、夜職は

・月により収入が変動し、不安定

・昼夜が逆転するので、近隣住民と騒音トラブルになる可能性がある

・金遣いが荒く、家賃を滞納する可能性がある

・社会常識がない

というイメージが根強く残っています。

実際、夜職皆が皆そういった問題を起こすわけではありませんが、

賃貸物件の大家さんは年齢層が高い人が多くそういった印象が強いので、

審査が厳しくなってしまうのは仕方のないことなのです。

だからといって風俗嬢などの水商売の人が部屋を借りることができないかというと、

そんなことはありません。一人暮らしをしている風俗嬢はたくさんいます。

(弊社のお客様でもたくさんいらっしゃいます)

今回の記事では、弊社の風俗嬢を含め水商売などの夜職の人への契約実績も踏まえて、審査を突破する方法をご紹介します!

✔月により収入が変動し、不安定

水商売などの夜職の場合、売り上げや客足によって収入が大きく左右されるので、

月ごとに収入が不安定になり、家賃の支払いができなくなると思われがちです。

また、賃貸物件を借りる際に、収入証明書の提出が求められるケースがありますが、

収入の変動が大きい場合は証明が難しいのです。

このように、収入の安定性に不安要素があることも、

水商売などの夜職の人では賃貸を借りづらい原因になってしまいます。

✔昼夜が逆転するので、近隣住民と騒音トラブルになる可能性がある

風俗嬢や水商売などのいわゆる夜職で働いている人は

、昼夜逆転した生活リズムで働くことが多いですよね。

一般的な職業とは違い、他の住民が寝ている早朝や深夜に帰宅することが多くなるので、

生活音に関するトラブルに発展する可能性が懸念されてしまうのです。

物件の構造によっても影響は変わりますが、

周囲が静かな環境では、生活音が壁や床を通じて響きやすく、他の住民からのクレームにつながるリスクがあります。大家さんはトラブルを防ぎたいので、生活リズムが違う水商売などの夜職の人との契約を避けることが多いです。

✔金遣いが荒く、家賃を滞納する可能性がある

借主は、トラブルを防ぐためにも、家賃滞納リスクのない入居者を求めています。

その中で、世間での誇張されたイメージによって、

「水商売で働いている人は金遣いが荒い!浪費癖がある!」

という目でみられることがあり、大家さんの判断に影響を与えてしまうのです。

安定した収入がある場合でも、水商売への偏見によって契約が難しくなることがあるので、

身なりや振る舞いには気を付けておくと良いです。

✔社会常識がない

風俗嬢などの水商売で働いている人は、職業柄「社会常識がなくルールを守れない」という偏見を持たれがちです。

偏見によって、大家さんから

「他の入居者とのトラブルになるかもしれない…」「物件を荒らされそう…」

といった不安を持たれて、契約を避けられることがあります。

また、反社会勢力とのつながりを疑われるケースもあり、

業界に対するイメージが、風俗嬢や水商売がさらに賃貸物件を借りづらくさせているのです。

2.風俗嬢など水商売の方OKの物件を探すコツ

✔預貯金審査ができる物件を探す

預貯金審査とは、

銀行口座の残高や定期預金などを基に、家賃支払い能力を判断する審査方法のことです。

月ごとに収入が変わる風俗嬢や水商売の場合、収入証明では審査が難しい場合がありますが、

預貯金審査で一定の貯蓄を証明することで、大家さんからの信用をゲットできます。

預貯金審査の基準は厳しめですが、

家賃2年分の預貯金があれば担保にできるといわれているので、余裕のある貯蓄を準備しておくと良いでしょう。

✔水商売OKの物件を探す

水商売OKの物件であれば、大家さんが水商売などの夜職の人が住むことを想定しているので、

問題なく借りられるケースが多いです。

また、大家さんも業界特有の生活スタイルや収入面を理解していることが多く、

契約が比較的スムーズに行われます。

水商売OKの物件を探す際は、「水商売OK」「職業不問」「収入審査緩和」などのキーワードで検索するのがオススメです。見つからない場合は、不動産サイトや仲介業者に問い合わせると、希望の物件を紹介してもらえます。

✔比較的家賃が安い物件に絞る

家賃が低い物件であれば、収入が上下する状況でもリスクが少ないので借りやすいです。

物件によっては、入居者が集まらないから安くしている場合もあり、一定の収入や預貯金が証明できれば、柔軟な対応をしてもらえるケースもあります。

風俗嬢などの水商売をしている場合は、家賃を収入の4分の1以下にすると良いです。

一般的な職業では、収入の3分の1程度の家賃といわれていますが、職業柄収入が不安定なので、払い続けられる範囲内で探すことをオススメします。

✔繁華街エリアの物件を探す

繁華街エリアは、夜の仕事をしている人ばかりですよね。

つまり、大家さん自体も風俗嬢や水商売をしている夜職の人に対して寛容なケースが多いです。

中には、同業者が多く住んでいる物件もあり、生活スタイルが理解されやすくトラブルになりにくいのでオススメです。

審査の際は、水商売への偏見や先入観も少ないので、スムーズに進む傾向にあります。

3. 風俗嬢が賃貸審査を通過する方法

✓入居審査が緩い物件を紹介してもらう

正直、自分でインターネットで物件を探すのは大変です。

ネットから何件も物件をピックアップして、不動産屋に電話をかけて、内見して、

審査をかけては審査落ち…といったことを延々と繰り返し、いつまでたっても物件が決まらないという状況になりかねません。

不動産屋は、どの物件が審査が甘くてどの物件が厳しいかを把握していますので、審査の比較的ゆるい物件を紹介してもらうことをおススメします。

物件によっては収入があれば職種に制限をつけないといった審査基準をとっているものがあります。

✔水商売専門の不動産会社に相談する

不動産屋の中には、ナイトワークをしている人を専門に賃貸の物件紹介をしているところがあります。

そのような不動産会社は、水商売向けの物件探しのプロで、

しかも来店している周りのお客さんもみんな水商売なので、普通の不動産屋では言いづらい自分の職業も堂々と伝えられ相談しやすいです。

✔夜職と並行して一時的に昼職を始める

一時的にだけ昼職をはじめることで、審査書類に昼の仕事を書けるようになります。

そうすることで、審査の通過確率がグッと上がります。

ただ、仕事を新しく始めるのは簡単なことではありません。

そういった場合、短期のアルバイトだけでも大丈夫です。

審査時にだけ昼職をしていれば、

入居してしまえば昼の仕事を辞めたとしても、そこまで追跡されることはありません。

✓親族名義で審査する

もし、親を頼れるなら、自分の名義ではなく親の名義で物件を借りる方法もあります。

審査対象は親になるので、親がしっかり収入があれば審査に通りやすいです。

親に話せない、親を頼れないといった場合は他の方法を考えるしかありません。

✓アリバイ会社を利用する

アリバイ会社とは、ペーパーカンパニーなどを利用して、その会社に勤務しているように

偽装してくれる会社のことです。会社の在籍証明や給与明細なども発行してくれます。

賃貸審査の際には、勤務先に確認の電話がいくことがあります。

安いアリバイ会社に頼んでしまうと、電話確認の際にバレてしまい、審査落ちになってしまうことがあるので注意しましょう。

また、風俗店によっては店舗自体がアリバイ会社を作っていることがあります。

このような風俗店で働くとアリバイ会社を探す手間が省けます。

※アリバイ会社利用時の注意点※

アリバイ会社を利用する際は、バレた場合に詐欺だとみなされて、

信用を失うかもしれないことを理解しておきましょう。

アリバイ会社が用意してくれる書類は、

あくまで「ウソ」なので、詰めの甘いアリバイ会社ではバレてしまう可能性があります。

万が一、アリバイ会社の利用がバレると、

入居中でも強制退去を命じられたり、法的なトラブルに発展したりする可能性がある ので、リスクを承知した上で利用しましょう。

✓保証会社 兼 不動産会社に相談する

都内には、数は少ないですが、ごく稀に不動産会社と保証会社の両方の機能を兼ね備えた会社があります。まさに一人二役ということですね。

大家さんとのつながりが強く、お客さんに物件紹介から家賃保証まで自分たちで行うので、信用して物件を貸してあげてくださいねとお願いすることができるのです。

実は、私たちエース不動産もそのうちの1つです。

つまり、他の保証会社の審査にかけなくても、私たちだけの判断で保証ができるということです。

▼エース不動産が保証会社である証拠

4. お部屋を借りるには、準備が大切

✓初期費用

初期費用とは、契約時にまとめて支払う必要がある費用です。

主なものとしては、

・仲介手数料

・保証会社への保証料

・敷金、礼金

・火災保険料

・前家賃

・鍵交換費用

・退去時のクリーニング費用

など、だいたい家賃の4~5倍が初期費用の目安です。

✓なるべく繁忙期は避ける

4月は入学・入社・異動シーズンが重なるため、1月~3月は不動産市場は超繁忙期になります。その分、物件の変動はかなり激しくなってきます。不動産広告サイトなど物件の動きにサイト情報の更新が追い付かず、約8割が成約済み物件という状況です。

せっかくネットで気に入った物件を見つけてきたとしても、「全部終わってました」という残念な結果になりかねません。

また、閑散期は需要が少なくなるため、

大家さんが空室対策のために敷金・礼金などを割引きするキャンペーンをやっていたりすることもあります。費用面でも閑散期のほうがお得ということですね。

どうしてもという事情がない限り、なるべく繁忙期は避けて物件を探すことをおススメします。

✓必要書類

準備する必要がある書類としては、源泉徴収票、在職証明書、給与明細があります。

源泉徴収票や在職証明書は、勤めているお店に発行してもらいましょう。

給与明細は毎月もらっているものを持っていけばOKです。もし発行してもらってない場合でもお店にお願いすれば発行してくれます。

5. 物件探しを失敗しないコツ

✓条件を絞りすぎない

物件選びで失敗するパターンで一番多いです。

あれこれ条件を付ければ付けるほど、物件が見つかりづらくなります。

気づいたら、いつまで経っても物件が決まらないという状況になりかねません。

最低限ゆずれない希望条件(エリアや予算)を決めたら、あとは叶ったらラッキー、

叶わなくても仕方ないと割り切ることも大切です。

✔身分証明書や、不動産屋に行くときは質素な身なりを

身分証明書や、 不動産屋訪問時の雰囲気・身なりは多少なりとも審査に影響します。

審査する側も機械ではなく人間ですから、派手な身なりで悪い印象を与えかねません。

写真の雰囲気や身なりが審査にどれだけ影響するかは正直わかりませんが、

審査に影響する可能性が少しでもある以上は気を付けたほうがいいと個人的には思います。

✔立ち振る舞いに気を付ける

風俗嬢や水商売などの夜職の人は、

「何か変なトラブルを起こすのではないか…」「しっかりとルールは守ってくれるのか…」

などの目でみられることが多いです。

つまり、すでに悪印象を持たれているのに、

礼儀やマナーを欠いた立ち振る舞いをしてしまうと、信用度がなくなってしまうのです。

信頼を得るためには、周囲から「しっかりしている」とみられるように心がけましょう。

身なりと同様に、少しでも好印象を与えると、審査が通りやすくなる可能性があるので、立ち振る舞いには注意を払うことをオススメします。

✔一人で悩まない

やはり一人で物件を探すのは大変で、想像以上に時間がかかります。

不動産屋では審査に通りやすい物件を紹介してくれたり、物件の在庫状況など、即座に調べてくれます。

一人であれこれ悩む前に専門家に相談してみることをおすすめします。

6. まとめ

〇 風俗嬢は賃貸審査が厳しくなるが、工夫次第で通すことがでる

〇 事前準備はしっかり行いましょう

〇 物件探しは一人で悩まないこと

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:お得情報 / 投稿日付:2023/06/06 00:01

退去費用はどこまで自己負担?家を借りるなら知っておきたい、賃貸の原状回復ガイドラインや東京都紛争防止条例(東京ルール)

目次

1. 退去時の「原状回復義務」とは?

2. トラブルを回避するためのガイドライン

3. 東京都紛争防止条例(東京ルール)とは?

3.1 東京ルールの適用対象

3.2 東京ルール1:経年劣化による原状回復費用は貸主負担

3.3 東京ルール2:入居中の修繕費用

4. まとめ

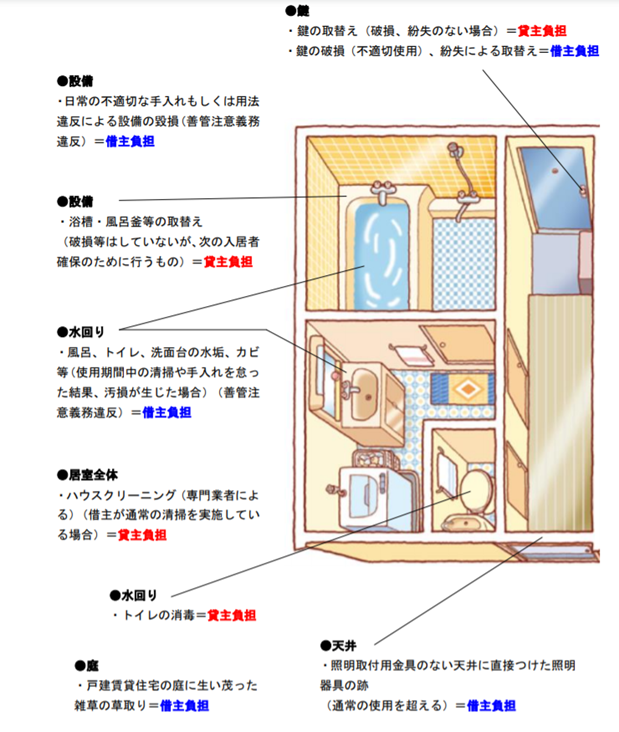

「原状回復義務」とは、家を借りた方が退去する際に、住んでいた部屋の損傷した部分を回復する義務のことを指します。

回復する義務といっても、自分で業者を手配するのではなく、そのための費用を管理会社に支払う、または返還される敷金から差し引かれる形で支払うことになります。

実は、賃貸住宅の入居者からのクレームの中で一番件数が多いのが、この「原状回復」。

多少の部屋の傷や汚れなどはあっても、そんなひどい住み方をしたわけでもないのに、高額な退去費用を請求されたというケースが後を絶ちません。

2. トラブルを回避するためのガイドライン

そもそも原状回復義務の「原状」とは何でしょうか?

住んでいれば自然とできる汚れや傷、色あせもあります。こうした線引きがあいまいなため、退去時に敷金の返還をめぐるトラブルが多かったのです。そこで1998年に国土交通省が「原状回復をめぐるトラブルとガイドライン」を公表しました。

ここには「原状回復とは、賃借人の居住、使用により発生した建物価値の減少のうち、賃借人の故意・過失、善管注意義務違反、その他通常の使用を超えるような使用による損耗・毀損を復旧すること」と定義されています。

簡単に言うと、「普通に住んでいて自然にできる汚れや損傷は、入居者の責任ではありません」ということです。「入居前の状態に戻してください」という意味ではありません。

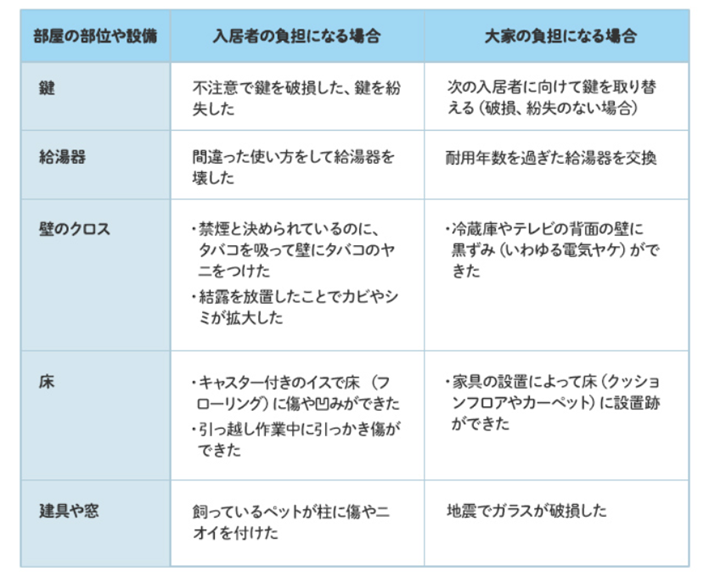

▼入居者と貸主の負担の一例

3. 東京都紛争防止条例(東京ルール)とは?

東京都も「賃貸住宅紛争防止条例」というものを2004年に施行しました。

この条例は「東京ルール」と呼ばれることもありますが、国土交通省がガイドラインを示してもなかなかトラブルが減らなかったので、さらに周知しようという意味合いで条例が定められました。その内容は国土交通省のガイドラインとほぼ同じです。

✓東京ルールの適用対象

①東京都内にある居住用の賃貸住宅

東京都内にある居住用の賃貸住宅が対象となります。

テナント、事務所など事業用の賃貸契約は対象外となります。

②平成16年10月1日以後の新規契約

「東京都紛争防止条例」は平成16年10月1日以後、新規で賃貸契約を締結された場合が対象となり、契約の更新は対象外となっています。

③宅地建物取引業者が介入した場合

個人間の契約は「東京都紛争防止条例」が適用されず、宅地建物取引業者が「媒介」または「代理」にて契約が締結された場合が該当します。

なお、東京都の宅地建物取引業者でなくても、東京都内にある物件を媒介などする場合は、説明をする義務付けされています。例えば、神奈川県の宅地建物取引業者に媒介を依頼して、東京都内の物件を借りることになった場合は、依頼した宅地建物取引業者から「東京都紛争防止条例」の説明を受けることになります。

✓東京ルール1:経年劣化による原状回復費用は貸主負担

東京ルールでは、原則として経年劣化、および通常の使用で生じた損耗に対する原状回復費用は、貸主が負担することとしています。

普通に暮らしていて、日照によって壁紙が色あせた場合や、設備機器が損耗してしまった場合は、借主が原状回復費用を負担する必要がありません。壁に貼ったポスターや絵画の跡、テレビや冷蔵庫による壁紙の電気ヤケも通常の使用の範囲内とされます。

ただし、借主の故意や過失によって生じた損耗は借主が原状回復費用を負担しなければなりません。賃貸住宅でタバコを吸い、通常の範囲内で壁紙についたヤニ汚れの回復費用は貸主負担となりますが、喫煙が禁止されている賃貸住宅でタバコを吸ってついたヤニ汚れの回復費用は借主負担となります。また、結露を放置したことにより、カビやシミが拡大した場合も借主負担となるので、冬の結露には要注意です。

ポイントは常識の範囲内で使用して自然に生じた損耗の回復費用は貸主負担となり、故意・過失による損耗は借主負担となることです。故意・過失ではない部分まで原状回復費用を求められた場合は、東京ルールに違反している可能性があると考えられます。

特約は貸主と借主の合意によって定めることができるため、上記の原則とは異なる場合もありますが、通常の原状回復義務を超えた特約は無効とされる場合があります。特約には、合理的理由が求められ、暴利的な内容である場合は有効と認められない可能性が大きいです。

どこまでが経年劣化・通常使用による損耗かは判断が難しいところですが、東京ルールのガイドラインに分かりやすく解説されているので、詳細はそちらを参考にしていただければと思います。

▼東京ルールのガイドライン サンプルページ

✓東京ルール2:入居中の修繕費用

入居中に修繕が必要になった場合も、基本的に修繕費は貸主負担で行うものと定められています。ただし、故意・過失による破損は借主負担となります。通常使用の範囲内の修繕費用は借主負担、この考えは原状回復費用と一緒です。

電球や蛍光灯、給水栓、排水栓の取り替えなど、小規模な修繕に関しては、貸主にわざわざ了承をえなくてもいいように修繕義務を免除しています。小規模な修繕は、借主が自己負担で修繕を行って構いません。修繕は義務ではないので、修繕するかどうかは借主が決めることができます。

【貸主負担となるケースの一例】

・壁に貼ったポスターや絵画の跡(下地ボード張替えが不要な程度)

・家具の設置によるカーペットのへこみ

・日照等による畳やクロスの変色

・テレビや冷蔵庫の背面にできた電気ヤケ

・自然発生によって生じた網入りガラスの亀裂

・エアコン設置による壁のビス穴、跡

・通常の使用の範囲内で壁紙に付着したタバコのヤニ

・通常使用、および耐用年数到来による設備機器の破損、使用不能

※特約や状態によってはこの限りではありませんが、東京ルールでは基本的に上記のように経年劣化、通常使用による損耗の原状回復費用は貸主負担としています。

【借主負担となるケースの一例】

・タバコによる畳の焼け焦げ

・引越作業で生じた家具などによる引っかき傷

・結露の放置によって拡大したカビやシミ

・エアコンからの水漏れを放置して生じた壁や床の腐食

・飼育ペットによる柱等の傷

・台所の手入れを怠り、油汚れやススが付着している場合

・貸主に許可を得ずに壁の色を塗り替えた

・下地ボードの張替えが必要な程度の壁の画びょう・ピン等の穴

(貸主に承諾を得た家具転倒防止措置による穴は貸主負担)

東京ルールは「善管注意義務(善良なる管理者の注意義務)」を元に、借主は契約終了時に貸主に明け渡すまでの間、注意を払って物件を使用・管理しなければならないとしています。

「善管注意義務」に違反する故意や過失による損耗は、借主が回復費用を負担しなければなりません。結露は自然発生するものですが、放置するのは借主の怠慢となるため、義務を怠って結露を放置すると借主負担となります。

4. まとめ

東京ルールでは、トラブルになりがちな退去時の原状回復費用の負担を明確に分けています。契約書よりも東京ルールの方が上位にあたりますので、退去費用や敷金返却でトラブルになってしまった場合は賃貸住宅トラブル防止ガイドラインに記載の相談窓口に連絡してみるとよいでしょう。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。