「2020年08月」の記事一覧(5件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:51

東急住宅リースの物件審査で利用する「レジデンシャルパートナーズ」。

実際審査は厳しいの?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)_1.jpg)

目次

1 レジデンシャルパートナーズ賃貸保証の概要

2 レジデンシャルパートナーズ賃貸保証は信販系保証会社

3 審査基準や特徴

4 審査に必要な書類

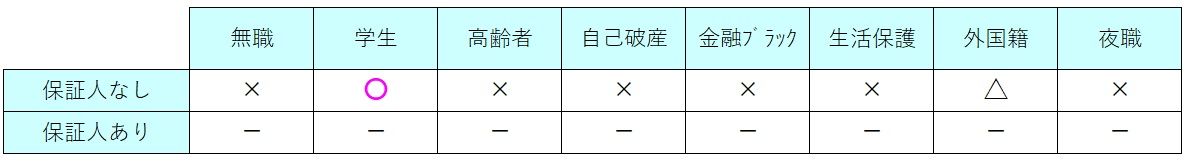

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 レジデンシャルパートナーズ賃貸保証の審査に落ちたときの対処法

10 まとめ

1.レジデンシャルパートナーズ賃貸保証の概要

レジデンシャルパートナーズ賃貸保証は、東急住宅リース(以下、「東急住宅」)のグループ会社です。

ジャックスと同等程度の審査難易度を誇ります。理由は、決済代行会社としてはジャックスと家賃支払いの引き落としをするための提携をしているからです。必然的に、審査の過程でジャックスの審査が絡んできます。

審査項目は主にカードローン・クレジット情報・各種ローン(自動車&住宅&奨学金)の遅れなどを主軸としています。

CIC情報を閲覧することから審査が厳しいともいわれています。

会社名称:レジデンシャルパートナーズ 株式会社

本社所在地 :

〒163-0909

東京都新宿区西新宿2-3-1 新宿モノリス9階

設立年月日:2008年11月17日

資本金:1,000万円

加盟団体:-(ジャックスと提携していることで実質CIC加盟と同義)

2.レジデンシャルパートナーズ賃貸保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

レジデンシャルパートナーズ自体は東急住宅リースからの独立会社ですが、ジャックスと提携していることにより、金融情報(CIC)と照らし合わせて審査をすることができます。

そのため過去にクレジットカードなどの滞納、携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある方は審査が通りません。

なお、「独立系保証会社」は、保証会社レベルでは最も審査難易度が低いと言えます。

信販系保証会社は他にも以下のような会社があります。

エポスカード

オリエントコーポレーション

オリコフォレントインシュア

ジャックス

セゾン

セディナ

SBIギャランティ

など

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(レジデンシャルパートナーズ賃貸保証の審査部の最低基準)をクリアしているか。

②申込書及び署名欄が“自筆”or“自筆と似た筆跡”かどうか。

③所有者(大家さん)がNGを出している職業かどうか。

④反社会的勢力に該当しないか。

⑤本人確認連絡の際に、虚位事項がないか。

⑥エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、東急住宅の物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

「②」はジャックスのみが行っているものです。

申込書と審査通過後の契約時に書く契約書の筆跡をチェックされます。

そのため、不動産会社の人が筆跡を似せないで代筆をした場合、あとでトラブルになる可能性があります。

↓もっと細かい事が知りたい方↓

【最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

賃貸保証会社 の審査が通らない方必見 カードローン や 借金 をしている人の 審査 を通す 方法

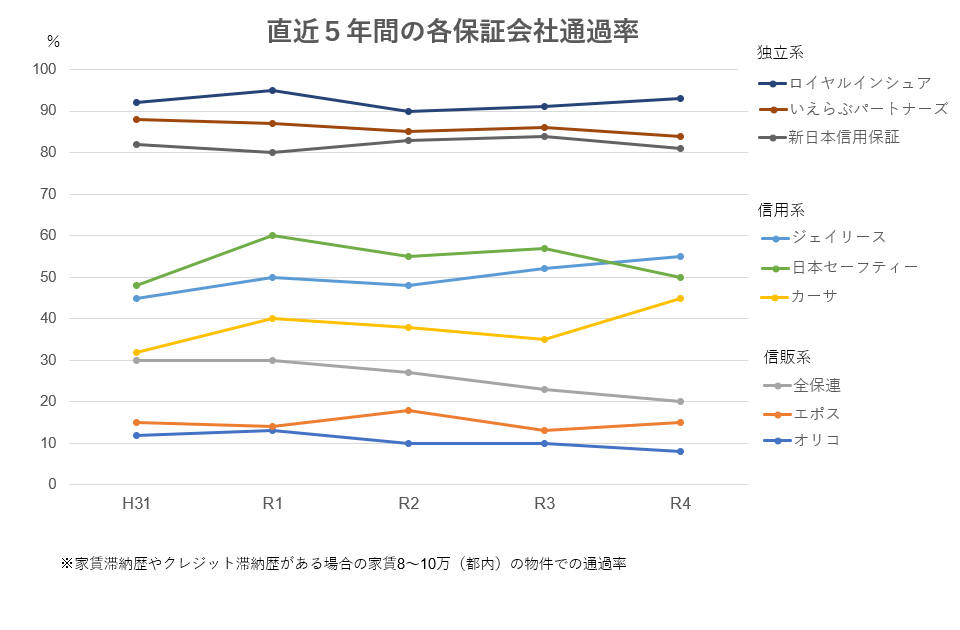

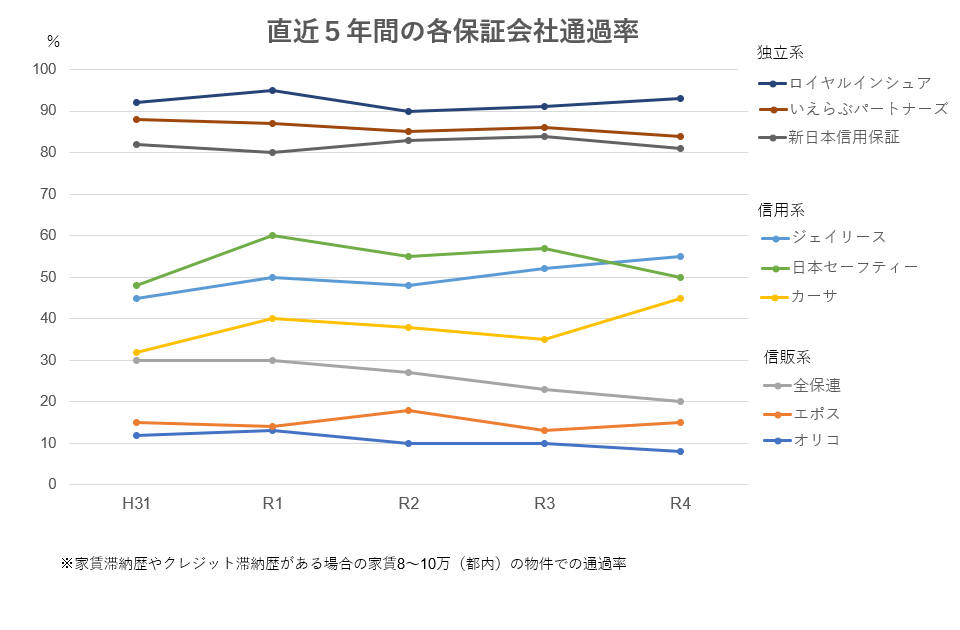

以下は保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はレジデンシャルパートナーズの社内審査で否決する場合は、追加必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

審査が厳しめなのは、クオリティが高く入居者を厳選する物件で使われるケースが多いからです。

大手管理物件ということもあり、普通に申込みをした場合、審査は通りにくいです。

また、収入に対して家賃が高い、将来的な視点で収入が低いまたは不安定、預貯金が少ない

などの方は審査が通りにくい傾向があります。

収入に対して家賃が高い

➤基本的に収入に対して家賃が高いほど審査に落ちやすいです。

目安は家賃を『収入の3分の1』に抑えれば、高確率で審査通過できます。

以下、家賃に対する収入の目安を一覧にしましたのでご参照ください。

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

収入が不安定

➤家賃の支払い能力は、収入の他に職業などの属性をふまえて審査されます。

「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

反対に収入が不安定になりがちな職業は審査に不利です。

例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

6.審査期間はどれくらいか?

審査通過時:5-7日

審査否決時:3-4日

通常の保証会社より倍は時間がかかります。

理由は、大手のため審査部や承認を出す上長が土日祝祭日が休みであるためです。

長期休業前(GW、お盆休み、年末年始休暇)で、急ぎで入居希望される方は入居希望が間に合わない可能性が高くなります。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。

加えて、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がレジデンシャルパートナーズに未着(仲介会社に渡してもそこから先が怠慢でレジデンシャルパートナーズに提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

基本は下記1パターンです。

初回総賃料の40%(最低保証料20,000円)

月額事務手数料 月額引落金額の1%

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

とくに東急住宅は、現職と前職の『収入証明書』を審査時に必須とします。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

そして、蛇足ですが、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.レジデンシャルパートナーズ賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、全保連(加盟機関:LICC) or Casa(加盟機関:LGO(現CGO))にて再審査をしてもらえます。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の信用系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。理論上は、独立系よりも信用系の保証会社のほうが審査が厳しいです。審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。不安な方は再申し込み前に一度弊社へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。ただし、信販系審査はクレジットカードが有効であれば、それ自体がかなりの強みです。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。最悪、レジデンシャルパートナーズの審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、再度信用系保証会社へ申込をする場合であれば審査通過率は高くなります。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:51

ライフカードやイオンカードと提携している

「あんしん保証」、実際審査は厳しいの?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. あんしん保証の概要

2. あんしん保証は信販系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. あんしん保証の審査に落ちたときの対処法

10. まとめ

1.あんしん保証の概要

あんしん保証は2002年に創立の東証マザーズに上場している家賃保証会社です。

特徴として、ライフカードやイオンカードと業務提携をしており、

家賃を対象のクレジットカードで支払うことでお得なポイント還元プランがあります。

また、クレジット会社アプラスとも提携しており、Tポイントが溜まるプランもあります。

会社名:あんしん保証 株式会社(英文名 Anshin Guarantor Service Co.,Ltd.)

所在地:東京都品川区東品川4丁目12番4号

品川シーサイドパークタワー9階

賃貸保証事業開始:2002年12月

資本金:6億8,000万円(2020年3月現在)

従業員数:117名(2020年3月現在)

上場証券取引所:東京証券取引所 マザーズ(証券コード7183)

加盟機関:CIC

2.あんしん保証は信販系保証会社(審査難易度:★★★★☆)

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

あんしん保証は金融情報(CIC)と照らし合わせて審査をするため過去にクレジットカードなどの滞納、

携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある方は審査が通りません。

また、新生銀行と全面提携していることにより、

銀行貸付時の審査ノウハウも持っている可能性が高いです。

「信販系保証会社」は、保証会社レベルでは最も審査難易度が高いと言えます。

なお、信販系保証会社は他にも以下のような会社があります。

★=審査難易度

アプラス ★★★★★

オリエントコーポレーション ★★★★★

オリコフォレントインシュア ★★★★★

エポスカード ★★★★☆

ジャックス ★★★★☆

セゾン ★★★★☆

セディナ ★★★★☆

D-room ★★★★☆

SBIギャランティ ★★★★☆

など

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(あんしん保証の審査部の最低基準)をクリアしているか。

②申込書及び署名欄が“自筆”or“自筆と似た筆跡”かどうか。

③所有者(大家さん)がNGを出している職業かどうか。

④反社会的勢力に該当しないか。

⑤本人確認連絡の際に、虚位事項がないか。

⑥エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

「②」は信販系の中でも一部の保証会社が行っています。

申込書と審査通過後の契約時に書く契約書の筆跡をチェックされます。

そのため、不動産会社の人が筆跡を似せないで代筆をした場合、あとでトラブルになる可能性があります。

↓もっと細かい事が知りたい方↓

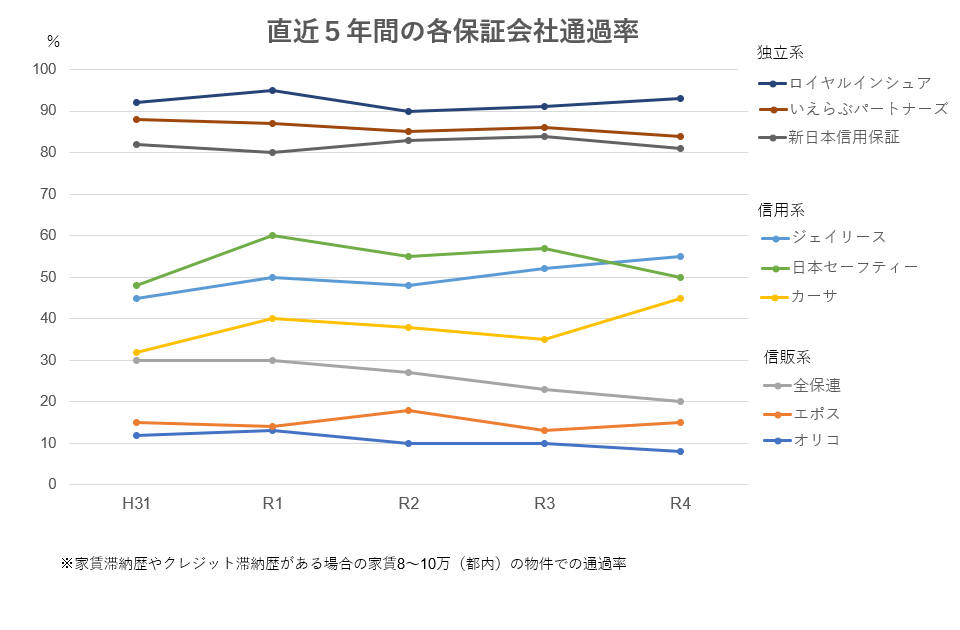

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はあんしん保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査が厳しいのが見てわかります。基本的には審査が非常に通りにくいです。

年収や信用情報の記録、勤務先の情報等が審査時にチェックされます。

ただしクレジットの利用歴や借金歴が分かる「個人信用情報」もみられるため、

ブラックリスト(金銭トラブル等で信用情報に傷がある)状態だと年収が十分な場合でも審査に落ちてしまいます。

あんしん保証では、クレジットカードの作成と同じくらいの厳しい審査があると考えるとよいでしょう。

◇外国籍の場合

あんしん保証の基準を満たせば通ります。

日本語が話せて必要書類が用意できる状態で、緊急連絡先が立てられるなら、あんしん保証の基準を満たせば審査に通過できる可能性はあります。

◇無職の場合

基本的に審査通過は難しいです。

無職でも申し込みは受付してもらえますが、家賃を払える根拠を示す必要があります。

貯金が家賃2年分あれば望みはあります。

◇生活保護の場合

生活保護は定期的にお金が入ってくるぶん無職より支払い能力を示しやすいですが審査通過は厳しいです。

まずは審査に詳しい不動産会社に相談してみましょう。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃に対する収入目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:即時

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、

管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類があんしん保証に未着

(仲介会社に渡してもそこから先が怠慢であんしん保証に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。基本的には即日で審査結果が出ます。

7.保証料

初回保証料:総賃料の50%~

月額手数料:総家賃等×~1.0%

更新保証料:1万円

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.あんしん保証の審査に落ちたときの対処法

審査に落ちた時は、一部の管理会社は他の保証会社で再審査をしてくれます。

とくに信用系保証会社で再審査が受けられます。これは救済措置のようなイメージです。

ただし、信用系が落ちると後がありません。

信用系(LICC、LGO)も審査を通す方法がいくつかあるため必ず以下コラムをご一読ください。

覚えておくといいポイントして救済措置方法には、

独立系→信用系 はありますが、

信販系→独立系or信販系→信用系→独立系 というパターンはほぼありません。

信販系を使っている管理会社は比較的大手が大きく、独立系しか審査の通らない人は受け付けたくないというのが本音です。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ただし、信販系審査はクレジットカードが有効であれば、それ自体がかなりの強みです。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。最悪、あんしん保証の審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、再度別の保証会社へ申込をする場合であれば審査通過率は高くなります。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴

※公開物件は弊社管理物件の一部です。

(登録料は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:47

レジデントアシスタンス賃貸保証(三井不動産レジデンシャルリース)の審査について、審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます).jpg)

目次

1 レジデントアシスタンス賃貸保証の概要

2 レジデントアシスタンス賃貸保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 レジデントアシスタンス賃貸保証の審査に落ちたときの対処法

10 まとめ

1.レジデントアシスタンス賃貸保証の概要

レジデントアシスタンス賃貸保証は、三井不動産レジデンシャルリースグループ(以下、「三井不動産」)が自社物件の保証をするため、2016年に設立した保証会社です。三井不動産の物件は、都心部に多く、“綺麗”、“ラグジュアリー”、“高セキュリティ”という物件が多数です。

そのため、新宿区や渋谷区近辺の夜職系の方が好む物件という一方で、審査が厳しい面もあります。

会社名称:レジデントアシスタンス株式会社

本社所在地 :

〒163-0405

東京都新宿区西新宿2-1-1 新宿三井ビル

資本金:1,000万円

加盟団体:-

2.レジデントアシスタンス賃貸保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

「独立系保証会社」は、保証会社レベルでは最も審査難易度が低いと言えます。

なお、独立系保証会社の中でもレジデントアシスタンス賃貸保証の審査難易度は以下の通りです。

審査の難易度【高】

↑ 株式会社 ダ・カーポ

↑ ジェイリース 株式会社

↑ 株式会社 レジデントアシスタンス

↑ 株式会社 クレデンス

↑ 旭化成賃貸サポート 株式会社

↑ アイシンクレント 株式会社

↑ プレミアライフ賃貸保証

↑ ナップ賃貸保証 株式会社

↑ 株式会社 P-Rent

↑ 株式会社 レグシス

↑ 株式会社 いえらぶパートナーズ

など他数十社

審査の難易度【低】

独立系保証会社の中でもレジデントアシスタンス賃貸保証の審査難易度は上位です。

三井不動産は大手です。

そのため、独立系保証会社の中でも審査基準が明確に定められており、大手ハウスメーカー(旭化成や積水ハウス等)と似た審査基準を設けています。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(レジデントアシスタンス賃貸保証の審査部の最低基準)をクリアしているか。

②反社会的勢力に該当しないか。

③本人(&緊急連絡人)確認連絡の際に、虚位事項がないか。

④エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・無職でも預貯金が一定以上(家賃×24ヶ月超程度)ある

・無職の外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

↓もっと細かい事が知りたい方↓

【2024年最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

賃貸保証会社 の審査が通らない方必見 カードローン や 借金 をしている人の 審査 を通す 方法

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はレジデントアシスタンス賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

大手管理物件ということもあり、普通に申込みをした場合、審査は通りにくいです。

また、将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

審査が通りにくい傾向があります。

家賃の支払い能力は、収入の他に職業などの属性をふまえて審査されます。

「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

反対に収入が不安定になりがりな職業は審査に不利です。

例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:5-7日

審査否決時:3-4日

通常の保証会社より倍は時間がかかります。

理由は、大手のため審査部や承認を出す上長が土日祝祭日が休みであるためです。

長期休業前(GW、お盆休み、年末年始休暇)で、急ぎで入居希望される方は入居希望が間に合わない可能性が高くなります。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。加えたて、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 9,600円

連帯保証人あり(審査通過率+40%)

初回総賃料の~50% / 年間更新料 9,600円

連帯保証人を付けた場合、審査は結果は大幅に改善されます。

(ただし、連帯保証人は一般的に、①三親等以内の親族②一定の基準値以上の収入がある③日本国籍で国内在住者という要件があります。)

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。とくに三井不動産は、現職と前職の『収入証明書』を審査時に必要とするケースが多いです。夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、費用は通常の倍かかります。

そして、蛇足ですが、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.レジデントアシスタンス賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、全保連(加盟機関:LICC) or Casa(加盟機関:LGO)にて再審査をしてもらえます。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の信用系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。理論上は、独立系よりも信用系の保証会社のほうが審査が厳しいです。審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。不安な方は再申し込み前に一度弊社へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。最初から、審査が緩い物件へ申込をするのがベストです。

とはいえ、三井不動産の物件は大変魅力的な物件かつ、立地いいものばかりです。可能であれば、審査が落ちそうな要因をご自身で心当たりがあれば、申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/02 00:01

近年ルームシェアをする需要が増えてきました。

その実、審査は個人で借りるよりも数倍難しい。そして、ルームシェアができる物件自体が少ない。

友人とルームシェアをする方法と、ルームシェアができる物件の具体例を公開!

(この記事は、約3分でよめます)

目次

1. ルームシェアとは?

2. ルームシェアに住むメリット・デメリット

3. ルームシェアはどうやって借りる?どうして物件が少ない?

4. トラブルを極力抑えて、ルームシェアをする方法

5. ルームシェア可能な物件の特徴と具体的な探し方

6. ルームシェア可能な物件情報

7. まとめ

ルームシェアとは?

改めてルームシェアとは、『居室の専有スペース※を複数人で利用する賃貸方法』と定義付けられています。

※専有スペースとは、賃貸契約後に自由に使っていい場所

1人で全ての専有スペースを使う:普通賃貸

複数人で全ての専有スペースを使う:ルームシェア

1人で居室の専有スペースを使う:シェアハウス

複数人で居室の専有スペースを使う:ドミトリーハウス

というイメージです。

ここでいう複数人は、血縁者のみならず、所謂他人・知人の関係性も含めて広く定義されます。

ルームシェアに住むメリット・デメリット

メリットとは、

・都心部に低価格の家賃負担で住める。

・初期費用を割り勘で払うため、負担額が少なく済む。

・1人で住むと寂しさがあるが、ルームシェアなら気心知れた仲間がいる。

・生活費(食費や水道光熱費)が割り勘で払うため、負担学区が少なく済む。

・シェアメイトと家事分担ができる。

・2人以上住むことで、防犯面で安心感がある。

デメリットとは、

・シェアメイトが家賃を滞納する可能性がある。

・プライベートの時間と空間が減る。

・ルールを作らないと、1人に家事の負担が偏ることがある。

・価値観の違いで喧嘩になることがある。

・突然、相手都合でルームシェア解消の場合がある。

・生活音や気配で眠れないときがある。

・相手に依存し自立心が衰える。

・友人や恋人を家に誘いづらい。

・シェアメイトの友人が頻繁に来ると私生活を侵害される。

・物を盗まれたり壊される可能性がある

ルームシェアはどうやって借りる?どうして物件が少ない?

次に、探し方ですが、これは実は特殊な探し方というものはあまりなく普通にネットにある情報や、住みたい街の不動産屋さんに行くのが通常の探し方です。

ただし、ルームシェアができる物件の割合はどの不動産屋さんに行っても極端に少ないのが事実です。ざっくりした割合でも100部屋あっても2-3部屋程度でしょう。ではなぜ物件が少ないのでしょう?理由は、

大家さんと管理会社がとても嫌がるから

です。

大家さんが嫌がる理由は、大まかに言うと、突発的に退去してしまう可能性が高いからです。その理由は以下の通りです。

・片方が家賃が支払えなくなる

・生活リズムが合わなくなり喧嘩がする

・片方に恋人ができて、泊りに来るor同棲で退去をする

いずれもシェア解消に挙げられる理由ではこの3つのパターンがほとんどです。そして、突発的に退去する場合、お金の問題や感情的な申し出が多いのです。お金は退去時クリーニング費用はどちらが負担するかや、契約で定めた違約事項をなかったことにしてほしいという内容を、大家さんや管理会社に押し付けるのです。

退去する(辞める)ことを考えて、入居する(始める)ことはしないのが、人間の性なのですね。

※実際ちゃんと考えている人でもトラブルになることもあります。

トラブルを極力抑えて、ルームシェアをする方法

信頼関係が重要な要素となるルームシェアです。まずは、事前のルールと、役割を明確に決めておきましょう。ここでは漏れやすい要素を列挙します。

・水道光熱費、消耗品の負担割合

・家事の分担としなかったときの罰則

・恋人ができた時の決め事:連れてくる頻度や夜の営みは控えるなど

・家賃が支払えなくなった時の、対処法:保証人に代わりに払ってもらうなど

・自己都合の退去時は、退去時費用の負担を多くする

ルールと秩序を守らないと、環境が乱れます。環境が乱れると、争いが起きます。『親しき中にも礼儀あり』とはこのことですね。

ルームシェア可能な物件の特徴と具体的な探し方

それでは、具体的な話をしていきます。

ルームシェアが可能な物件の特徴をまとめます。(※ここでは東京23区+市内の話です)

~ルームシェア可能な物件の特徴~

〇オーナー(大家さん)が自主管理(一般媒介)している物件

専任の管理会社が入っていない場合、管理会社審査のハードルはクリアしています。そのため、間に入る不動産会社がオーナーに直接交渉してくれれば許可をもらえる可能性が高いです。

〇築年数が古い物件や立地が悪い物件を選択する

通常募集(婚約同士やファミリー)では、条件面で他のライバル物件に負けてしまう場合、大家さんは入居条件を緩和する傾向にあります。入居条件緩和をする場合、ペット可、外国籍可、民泊落ち(※)、高齢者可といった物件はルームシェアも居もらえる場合が多いです。

※元々民泊で利用されていた物件。

〇戸建て賃貸を選択する

戸建て賃貸は、集合住宅ではないため、音の心配がマンションなどに比べて軽微です。管理会社や大家さんは、外部からの苦情調整も悩みの種の1つ。これが緩和できるのは戸建て物件のため、マンションよりは多少許可が下りやすいです。ただし、戸建て賃貸自体が少ないため、探すのは大変です。

〇3人ルームシェアの場合、血縁者2人以上混ぜて借りる

血縁者(姉妹、兄弟)をシェアメイトに入れることで、大家さんや管理会社のハードルがぐっと下がります。家族は切っても切れない関係なのと、責任の所在を親も肩代わりできるからです。逆に友人同士のルームシェアは最も難関です。血縁者同士のシェアの3倍以上、単身入居の6倍以上は物件を探すのが困難だと思ってください。

~具体的な探し方~

〇まずはポータルサイト(SUUMO、HOMES)などを見ることをやめる

前述の通り、一般の方が物件情報サイトから探すのは困難です。プロに任せましょう。

〇都心部にある不動産会社の店長クラスの人にお願いする。

条件が難しいため、普通の営業マンでは探すのが困難です。そのため、知識経験豊富な店長さんに頼みましょう。ただし、店長さんは一番時給が高いため、仲介手数料の値引きなどはできないと思っていてください。良い仕事にはそれなりの対価があります。

なお、都心部ではなく、地元の老舗不動産屋さんでは、相談時点で嫌がられます。時間を節約したい方は行く必要がないでしょう。

〇オーナー自主管理物件を中心に取り扱う不動産屋にお願いする。

都心部にはそういった不動産会社がいくつかあります。情報量が一番多いため、親身になって相談に乗ってくれるでしょう。

オーナー自主管理物件はこちら↴ ※掲載物件は在庫の10%程度です。

(会員登録は無料です)

まとめ

ルームシェアは流行に乗った借り方です。それでも時代を無視する、管理会社やオーナーは大多数です。

「この条件がいい」と夢を膨らませるのも大事ですが、窓口を確保することも重要です。

本章を参考に自分に合った不動産会社さんを探すことから始めてみてはいかがでしょうか。

次回は、ルームシェアの保証会社審査を突破する具体的な方法やテクニックを掲載していきます。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/02 00:01

不動産賃貸の法人契約では、借りる目的ごとにチェック事項が異なります。そのため法人契約は、個人の約3倍も審査を通すのが難しいと言われます。

対策も含めて目的別の注意点をまとめました。

(この記事は約4分でよめます)

目次

事例1. 借上げ社宅

対策と方法:法人の属性を強化

事例2. 社長個人宅

対策と方法:法人から社長へ資金移動して、保証人の貯蓄額を強化

事例3. 登記場所

対策と方法:事業内容に透明性を

事例4. 転貸用

対策と方法:事業内容に透明性を

事例5. 名目は法人社宅、実際は知人や家族が住む

対策と方法:会社概要を強化して透明性のある法人に

まとめ

事例1. 借上げ社宅

借上げ社宅とは、勤務先の従業員などを住まわせるために会社が借りた(借上げた)住居(社宅)を言います。会社で物件を借りる理由で最も多いものであると言えます。福利厚生や、優秀な人材の囲い込みなどを目的として、会社が従業員へ行う社内サービスのようなものです。

比較的大手(または、資本が大きい)の会社が行う傾向があります。

対策:法人の属性(資本金や売上高)を強化する。

方法:増資をする。売上高を上げる。

注意点:とくになし

事例2. 社長個人宅

中小企業の社長自宅を経費計上するために行う。いわゆる節税対策として用いられることがあります。ちなみに今更聞けないけど、なぜ節税になるか?というと、物件を、購入した場合と、賃貸した場合の節税インパクトが「賃貸のほうが効果が高い」からです。下記に記載しました。

◆経費に計上できる額

購入:5,000万(固定資産税評価額が3,000万円)・・102万/年

賃貸:5,000万クラスのマンション・・・・・・・・・・・・240万/年

◆節税インパクト(法人税30%と過程)

購入:30万が浮く

賃貸:72万が浮く

というざっくりした計算ですが、良いマンションに、(浮いた税金分)安く住めるということがよくわかります。比較的中小企業で多く用いられています。

対策:社長の属性(年収や貯蓄額)を強化する。

方法:会社から社長へ資金移動をして、貯蓄額を増やし、預貯金で審査通過率を上げる。

注意点:2つあります。

①本来社長宅を会社の経費にできるのは、事務所としての機能が備わった面積分家賃のみです。

例えば、2LDK(洋15m2、洋10m2、LDK30m2、その他20m2)の場合、実際事務所として使っているのが洋室(15m2)とLDK(30m2×50%)という場合は、【30m2】分のみが経費計上できます。30/75m2(総面積)=40%のため、家賃の40%しか経費計上できません。

税務署の格好の餌食です。せっかく節税した分が追徴課税で消し飛びます。

②会社から社長へ資金移動する場合、移動用途を貸付金or仮払金で処理します。これを期中で戻さないと、金融機関から「なぜ私たちが貸したお金を、個人(社長)に貸し付けた?」という風に疑われます。会社のお金を私的流用しているように取られますよね。そんな会社に銀行はお金を貸してくれません。

事例3. 登記場所

新しく会社を立ち上げるのに要するために住所登録をする場所として借りる方法です。

多くは、自宅兼事務所(SOHO)として新設法人が利用する手法です。新設法人の場合、過去の履歴等がないため、事業内容を中心に保証会社や管理会社、オーナーは鋭くチェックしてきます。

とくに犯罪に使われる場所(反社の事務所)や、詐欺グループの活動拠点、違法風俗店の待機所などに利用され“知らなくて”貸した場合でも、罪を問われることがあるからです。

対策:事業内容に透明性を持たせる。

方法:不明確な事業とならないように、第三者が見てもどんな事業をして、どれぐらい売上ができるかわかりやすいプレゼン資料を作る。

(良い例)

学習塾、スマホアプリ開発事業、社団法人の事務所、消耗品の倉庫、著名な飲食店の休憩所(有名ラーメン店、有名焼肉店など)、

(悪い例)

貸し会議室、民泊事業、エステ、コンサルティング会社事務所、YouTuber事業撮影場所、従業員待機所、タトゥーの施術所、複数人が出入りする事業

注意点:新設法人は過去の履歴がないため、代表者の職務経歴が問われる場合が多いです。今まで自身が歩んできた道で独立する場合はいいのですが、全く違う分野(業種)や職種の場合は、審査においてはマイナス評価になります。

そのため、根拠資料(事業計画書)を出し積極的にアピールする必要があります。つまり、非常にめんどくさい作業が増えます。

事例4. 転貸用

転貸すなわち、又貸しとも言います。(知らない)誰かに貸すために自分で借りることを指します。ただしこれは基本的に、賃貸借契約上NGです。絶対ダメです。

契約書の不動産協会が提供する公式契約書の雛型にも最初から盛り込んであるほどです。

ただし、事前に許可が出ている、場合はOKです。

例えば、「民泊事業」「貸し会議室」「スペース貸し事業」などです。

どういった大家さんがこれを許可するかというと、

・一棟所有の個人大家さんで物件が古く、収益の目途が立たない場合。

・海外投資家大家さん所有物件(収益さえ立てばなんでもいいという考え)

・ローン返済が苦しい大家さんで、すぐに利用してもらいたいという場合。

などです。

対策:事業内容に透明性を持たせる。

方法:前述の大家さんの物件を探す。※具体的な手段は、足を使って見つけることや人づてに紹介してもらうのが現実的ですが、時間も労力もかかり効率的ではありません。

都内には、転貸許可を出している大家さんや管理会社が限られているため、弊社であればそのリスト(非公開)の中から物件の提案をさせていただけます。

事例5. 名目は法人社宅、実際は知人や家族が住む

最後に、知人(恋人・友人)や家族を会社名義の物件に住まわせる場合です。内容は上述の転貸用と似ていますが、住まわせる人が特定していて、近しい人という点が異なります。

特に、近年多くなっている例を2つあげます。

①高齢者の親族用として法人名義で借りる。

都内では60歳を超えると、大家さんが認める年齢制限に引っかかってきます。具体的な法的制限はないですが、大家さんが拒絶するのが60歳台以降です。そのため、初期費用の確保や家賃支払い能力に問題がない場合でも、希望物件に住めないということが多くあります。

そういった親をもつ会社代表は、自社の従業員を住まわせるという体で、自分の親を住まわせることがあります。

②夜職スタッフの寮として借りる。

上京組の新人ホストは、会社が借り上げた寮に住むことが多いです。そのための寮として、戸建物件を賃貸することがあります。

問題として、仕事帰りの場合泥酔をしている方が多く、居室の壁を叩いて壊したりする事故が多くあります。大家さんがそれを望むわけはなく、夜逃げされ修繕費も取れないでいなくなってしまうことがあると聞きます(一部の話ですが、契約しているのが会社でも、会社側は知らぬ存ぜぬを通すそうです)

いずれの話も問題は、契約書に登場しない人物や、契約内容に合わない事項であるため、契約解除になります。

対策:会社HPの会社概要を整え、事業内容に透明性を持たせる。

会社概要を整えるというのは、

本店所在地 / 代表名 / 代表者の顔 / 資本金 / 設立年月日 / 事業内容 / 沿革

を全て記載するということです。意図的に隠すつもりがなければ当然開示する内容を掲載するのです。そうすることで一気に会社としての信用度は高くなります。

方法:入居者は自社従業員として、入退社により特定人物以外の者が入居する場合があると事前に伝えてく。

そうすることで、契約書にない人物が将来的に入居していてもなんら不思議はありません。ただし、それを許可してくれる大家さんは少ないため、物件のボリュームは少なくなります。

まとめ

今回は、事例を踏まえた目的別の法人契約方法をまとめました。前章でも申し上げましたが、「会社であれば審査は取るでしょ」と思われる方が多く、何も準備しないまま審査をして審査落ちする方が散見されます。

本来、準備や対策をしておけば審査に通る方も多くいらっしゃいます。

法人で借りる事務所やマンションは、立地や予算から賃貸と異なり替えがきかないことがほとんどです。

せっかく巡り合った素敵な事務所も間違ったアプローチをすることで借りれなくなることもあります。

昨今、リモートワークが主流となりつつある中で、事務所の空室率が増加してきています。だからといって本章の暗黙のルールがなくなるわけではありません。ハードルは下がっても、ハードルが無くなったわけではありませんので「申込前」に必ず対策をするようにご注意ください。

もし不安な方は、「この物件を審査通せるか確認して欲しい」や「こんな自分でも人生の再起をするための事務所を探してほしい」というご依頼があればなんなりとエース不動産へお申し付けください。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。